Vidinė grąžos norma (IRR) - apibrėžimas, formulė, skaičiavimai

Vidinės grąžos normos (IRR) apibrėžimas

Vidinė grąžos norma (IRR) yra diskonto norma, nustatanti visų būsimų pinigų srautų iš projekto grynąją dabartinę vertę į nulį. Paprastai jis naudojamas lyginant ir atrenkant geriausią projektą, kuriame pasirenkamas projektas, kurio IRR viršija mažiausią priimtiną grąžą (kliūčių normą).

IRR formulė

Čia yra „Formulė“

- Apskaičiuojant IRR, NPV vertė nustatoma į nulį ir tada nustatoma diskonto norma.

- Tada ši diskonto norma yra vidinė grąžos norma, kurią mums reikėjo apskaičiuoti.

- Tačiau dėl formulės pobūdžio IRR negali būti apskaičiuojamas analitiškai, o turėtų būti apskaičiuojamas atliekant bandymus ir klaidas arba naudojant tam tikrą programinę įrangą, užprogramuotą apskaičiuoti IRR.

Taip pat pasidomėkite NPV ir IRR skirtumais

IRR pavyzdys

Tarkime, kad Nickas investuoja 1 000 USD į projektą A ir per 1 metus gauna 1400 USD grąžą. Apskaičiuokite A projekto vidinę grąžos normą?

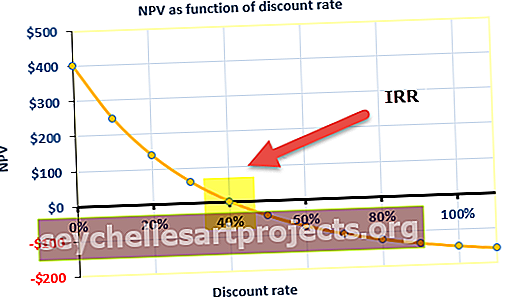

Žemiau pateikiama projekto grynosios dabartinės vertės apskaičiavimo lentelė su skirtingomis diskonto normomis (kapitalo kaina).

Atkreipiame dėmesį, kad kapitalo kainai @ 10% NPV yra 298 USD.

Iš aukščiau pateikto grafiko pažymime, kad grynoji dabartinė vertė yra lygi nuliui, kai taikoma 40% diskonto norma. Ši 40% diskonto norma yra projekto IRR.

Vidinė grąžos norma „Excel“

1 žingsnis - pinigų įplaukos ir išmokos standartiniu formatu

Žemiau pateikiamas projekto pinigų srautų profilis. Pinigų srautų profilį turėtumėte pateikti standartizuotu formatu, kaip nurodyta toliau

2 žingsnis - taikykite IRR formulę „Excel“

3 žingsnis - palyginkite IRR su diskonto norma

- Iš pirmiau pateikto skaičiavimo galite pamatyti, kad gamyklos sukurtas NPV yra teigiamas, o IRR yra 14%, o tai yra daugiau nei reikalaujama grąžos norma

- Tai reiškia, kad kai diskonto norma bus 14%, NPV taps lygi nuliui.

- Taigi įmonė XYZ gali investuoti į šią gamyklą.

Kokia IRR reikšmė?

Vidinė grąžos norma yra daug naudingesnė, kai ji naudojama lyginamajai analizei atlikti, o ne atskirai kaip viena vertė. Kuo didesnė projekto vidinė grąžos norma, tuo labiau pageidautina tą projektą įgyvendinti kaip geriausią galimą investavimo variantą. IRR yra vienoda įvairių rūšių investicijoms, todėl IRR vertės dažnai naudojamos norint įvertinti daugelį perspektyvių investavimo variantų, kuriuos įmonė svarsto palyginti tolygiai. Darant prielaidą, kad investicijų suma yra lygi tarp skirtingų galimų investavimo variantų, projektas, kurio IRR vertė yra didžiausia, laikomas geriausiu, o investuotojas (teoriškai) pirmiausia pasirenka tą konkrečią galimybę.

Bet kurio projekto IRR apskaičiuojama atsižvelgiant į šias tris prielaidas:

- Investicijos bus laikomos iki jų išpirkimo datos.

- Tarpiniai pinigų srautai bus reinvestuojami į pačią IRR.

- Visi pinigų srautai yra periodinio pobūdžio arba laiko skirtumai tarp skirtingų pinigų srautų yra vienodi.

IRR vertė suteikia organizacijai augimo tempą, kurį galima tikėtis investavus į svarstomą projektą. Nors faktinė gauta vidinė grąžos norma gali skirtis nuo mūsų apskaičiuotos teorinės vertės, didžiausia vertė užtikrins geriausią augimo greitį tarp visų. Vidinis grąžos lygis dažniausiai naudojamas, kai organizacija jį naudoja apsvarstyti galimybę investuoti į naują projektą arba padidinti investicijas į šiuo metu vykdomą projektą. Kaip pavyzdį galime paimti atvejį, kai energetikos įmonė nusprendžia pradėti naują elektrinę arba išplėsti dabartinės dirbančios įmonės darbą. Šiuo atveju sprendimą galima priimti apskaičiuojant IRR ir taip išsiaiškinant, kuris iš variantų duos didesnį grynąjį pelną.

Kliūčių dažnis ir IRR

Kliūčių norma arba reikalaujama grąžos norma yra minimali organizacijos laukiama investicijų grąža. Daugelis organizacijų laikosi kliūčių normos, o bet koks projektas, kurio vidinė grąžos norma viršija kliūčių normą, laikoma pelninga. Nors tai nėra vienintelis investicinio projekto svarstymo pagrindas, kliūčių tarifas yra efektyvus mechanizmas atrenkant projektus, kurie nebus pakankamai pelningi ar pelningi. Paprastai projektas, kuriame didžiausias skirtumas tarp kliūčių normos ir IRR, laikomas geriausiu projektu, į kurį galima investuoti.

- Nepriklausomi projektai: IRR> Kapitalo kaina (kliūčių tarifas), priimkite projektą

- Nepriklausomi projektai: IRR <kapitalo kaina (kliūčių norma), atmeskite projektą

Atliekant bet kokius IRR skaičiavimus, reikia laikytis kelių nykščio taisyklių. Jie yra:

- Investuota suma visada imama su neigiamu ženklu. Taigi, jei investuosite 100 USD, tai bus laikoma - 100 USD.

- Jūsų uždirbti pinigai visada laikomi teigiama verte, taigi, jei gaunate 60 USD sumą, jie laikomi 60 USD.

- Pagal numatytuosius nustatymus visi mokėjimai imami kasmet - metų pradžioje arba pabaigoje.

Tai netgi galima palyginti su vyraujančia grąžos norma vertybinių popierių rinkoje. Jei įmonė negali pastebėti jokių investavimo variantų, kurių vidinė grąžos norma yra didesnė nei grąža, kuri bus sukurta pinigų rinkose, ji gali tiesiog pasirinkti nepaskirstytą pelną investuoti į rinką. Nors vidinė grąžos norma yra laikoma atskira metrika, turinti labai didelę reikšmę, ji visada turėtų būti naudojama kartu su NPV, kad būtų aiškesnis vaizdas apie projekto galimybes uždirbti organizacijai didesnį pelną.

Trūkumai

- Laikoma, kad NPV naudojimas kartu yra didelis IRR trūkumas. Nors tai laikoma svarbia metrika, ji negali būti naudinga, kai naudojama atskirai. Problema kyla tais atvejais, kai pradinė investicija suteikia mažą IRR vertę, bet didesnę NPV vertę. Tai nutinka projektams, kurie gauna pelną lėčiau, tačiau šiems projektams gali būti naudinga padidinti bendrą organizacijos vertę.

- Panaši problema yra tada, kai projektas suteikia greitesnį rezultatą trumpam laikotarpiui. Mažas projektas gali atrodyti kaip per trumpą laiką suteikiantis didelį pelną, suteikiantis didesnę IRR vertę, bet mažesnę NPV vertę. Šiuo atveju didesnę reikšmę turi projekto trukmė.

- Kita su vidine grąžos norma susijusi problema, kuri nėra griežtai būdinga pačiai metrikai, tačiau susijusi su tipiniu netinkamu IRR naudojimu. Asmenys gali daryti prielaidą, kad kai projekto metu (o ne pabaigoje) atsiras teigiamų pinigų srautų, pinigai bus reinvestuojami pagal projekto grąžos normą. Tai gali būti retai. Atvirkščiai, kai teigiami pinigų srautai bus reinvestuoti, tai bus tokia norma, kuri atspindės viso panaudoto kapitalo vertę. Tokiu būdu neteisingai perskaičius ir netinkamai panaudojus IRR, galima padaryti išvadą, kad projektas yra daug pelningesnis nei yra iš tikrųjų.

- Kitas dažnas trūkumas vadinamas daugkartine IRR. Tais atvejais, kai pinigų srautai per visą projekto gyvavimo laikotarpį yra neigiami (ty projektas veikia nuostolingai arba organizacija turi įnešti papildomą kapitalą), atsiranda keli IRR trūkumai. Tai vadinama „nenormalia pinigų srautų“ situacija, ir tokie pinigų srautai gali suteikti daugkartinę vidaus grąžos normą.

Šie daugelio vidaus grąžos normų trūkumai ir nesugebėjimas tvarkyti kelių projektų trukmės projektus pareikalavo geresnės procedūros, kad būtų galima išsiaiškinti geriausią projektą, į kurį investuoti. grįžtant arba trumpai tariant, suprojektuotas MIRR.