Laisvų pinigų srautų pajamingumas (formulė, geriausias pavyzdys) FCFY skaičiavimas

Kas yra nemokamų pinigų srautų pajamingumas (FCFY)

Laisvųjų pinigų srautų pajamingumas yra finansinis santykis, pagal kurį apskaičiuojama, kiek įmonė turi pinigų srautų likvidavimo ar kitų įsipareigojimų atveju, lygindama laisvą vienos akcijos pinigų srautą su vienos akcijos rinkos kaina ir nurodo pinigų srautų lygį, kurį įmonė ketina pasiekti. uždirbti pagal jo rinkos vertę.

Kuo didesnis santykis, tuo patrauklesnė investicija, nes tai rodo, kad investuotojai moka mažiau už kiekvieną laisvo pinigų srauto vienetą.

Daugelis suinteresuotųjų šalių mano, kad pinigų srautai yra tikslesnis įmonės veiklos rodiklis, palyginti su pelnu, nes pinigų srautai atspindi įmonės gebėjimą išlaikyti savo veiklą. Be to, laisvi pinigų srautai suteikia įmonei lankstumo didinti savo vidinę vertę, nes grynųjų pinigų likutis gali būti naudojamas dividendams ir palūkanoms mokėti, skoloms mažinti, įsigijimams ir būsimoms investicijoms.

Laisvųjų pinigų srautų pajamingumo (FCFY) apskaičiavimas

Laisvą pinigų srautų pajamingumą galima apskaičiuoti iš akcininkų, taip pat tvirtą perspektyvą. Skaičiuodami FCFY, turime įsitikinti, kad vardiklis ir skaitiklis atitinka nuosavo kapitalo arba įmonės vertę.

1 formulė (FCFE)

Bendrųjų akcijų savininkų požiūriu, nemokamų pinigų srautų pajamingumas apskaičiuojamas taip:

- FCFY = laisvas pinigų srautas į nuosavą kapitalą (FCFE) vienai akcijai / rinkos kaina vienai akcijai

- Kur FCFE = grynosios pajamos + vienkartinės išlaidos - ne veiklos pajamos + nepiniginės veiklos sąnaudos - nuosavo kapitalo reinvestavimas

Nepiniginės veiklos sąnaudos pridedamos, nes tai yra apskaitos, bet ne grynųjų pinigų išlaidos. Be to, vienkartinės ar neveikiančios pajamos / sąnaudos neįtraukiamos, norint gauti pasikartojančius pinigų srautus iš pagrindinės veiklos. Norint išlaikyti nuoseklų skaičiavimą, nuosavo kapitalo reinvestavimo poreikiai atimami iš bendro pinigų srauto, siekiant gauti laisvą pinigų srautą, kurį turi akcininkų savininkai.

Nuosavo kapitalo reinvestavimas = (kapitalo išlaidos - nusidėvėjimas) + negrynojo apyvartinio kapitalo pokytis - (nauja skolos emisija - skolos grąžinimas) - (išleidžiamos naujos pageidaujamos akcijos - pageidaujami dividendai)

Laikoma, kad grynosios kapitalo išlaidos lemia grynąjį pinigų srautą iš investicijų į ilgalaikį turtą. Vėlgi, kadangi apyvartinio kapitalo padidėjimas išeikvoja įmonės pinigų srautus, o apyvartinio kapitalo sumažėjimas atlaisvina turimus pinigų srautus, mums rūpi pinigų srautų pokyčiai dėl apyvartinio kapitalo pokyčių. Tiek, kiek įmonė finansuoja šį reinvestavimą iš nuosavo kapitalo, skolos ir privilegijuoto nuosavo kapitalo derinio, skolų turėtojų ir pageidaujamų akcininkų investicijos iš šios bendros reinvesticijos atimamos, kad būtų gautas grynasis reinvestavimas nuosavu kapitalu.

Formulė Nr. 2 (FCFF)

Laisvas pinigų srautas apskaičiuojamas įmonės požiūriu (akcininkų, privilegijuotų akcininkų ir skolų turėtojai) taip:

- FCFY = nemokamas pinigų srautas įmonei (FCFF) / įmonės vertė

- Kur FCFF = FCFE + palūkanų sąnaudos (1 - mokesčio tarifas) + (pagrindinės sumos grąžinimas - nauja išleista skola) + pageidaujami dividendai

- Įmonės vertė = nuosavo kapitalo rinkos kapitalizacija + privilegijuoto kapitalo rinkos vertė + debetas - grynieji pinigai

Šis įmonės perspektyvos skaičiavimas atspindi laisvą pinigų srautą, paliktą visiems pretenzijų turėtojams nuo padarytos investicijos. Čia investicija vaizduojama pagal įmonės vertę, kuri yra visų įmonės investuotojų investicijų rinkos vertė, o akcininkams priklausančios dalies rinkos kapitalizacija.

Atsižvelgdami į visus pretenzijų turėtojus, turime grąžinti FCFE visus mokėjimus, atliktus skolintojams ir privilegijuotiems akcininkams, pvz., Palūkanų sąnaudas, grynųjų skolų grąžinimus ir pageidaujamus dividendus.

Paprastesnis FCFF apskaičiavimo būdas yra atimti kapitalo išlaidas iš pinigų srautų, nurodytų pinigų srautų ataskaitoje.

- FCFF = veiklos pinigų srautas - kapitalo išlaidos

Laisvųjų pinigų srautų pajamingumo (FCFY) pavyzdys

„Amazon“ atveju, vertinant nekilnojamąjį turtą ir įrangą, įsigytą pagal kapitalo nuomą ir pagal nuomos sutartį, praėjus dvylikai mėnesių, FCFY yra neigiama, nepaisant to, kad bendrovė rodo teigiamą 1,2 mlrd. USD ir 3,4 mlrd. USD grynųjų pinigų srautą FY17 ir FY16 , atitinkamai, pinigų srautų ataskaitoje.

1 lentelė: „FCFY“ skaičiavimas „Amazon“

Šaltinis: FY17 metinė ataskaita, „Amazon“

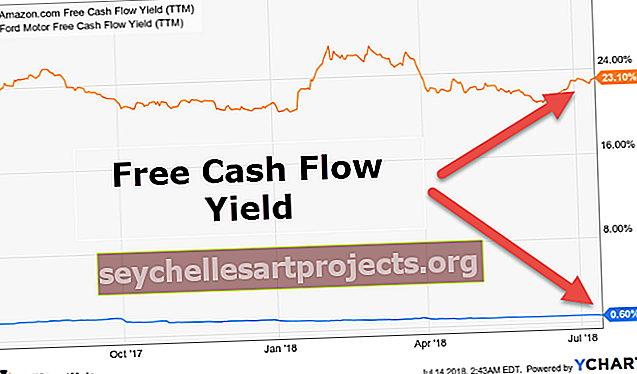

FCFY palyginimas

Investuotojai, kurie laiko įmonės grynųjų pinigų generavimą geriau atspindinčiu jos veiklą, mėgsta analizuoti pinigų srautų ataskaitą. Jiems FCFY yra tinkamesnis rodiklis, palyginti su P / E santykiu arba EV / EBITDA santykiu, nes grynųjų pinigų srautas geriau atspindi grąžą. Pajamas ir pajamas galima manipuliuoti, tačiau firmos negali manipuliuoti pinigų srautais. Pavyzdžiui, pelnas, tenkantis vienai akcijai, gali būti paviršutiniškai padidintas įsigyjant įmonių akcijas.

Kuo didesnis laisvų pinigų srautų dydis, tuo didesnis įmonės lankstumas pasinaudoti augimo galimybėmis gerais laikais ir sklandžiai įveikti sunkumus blogais laikais. Bendrovė, turinti pastovų laisvų pinigų srautų pajamingumą, gali atsižvelgti į dividendų mokėjimą, akcijų supirkimą, neorganinio ir organinio augimo galimybes ir skolų mažinimą. Taigi pinigų srautų pajamingumas geriau parodo ilgalaikį vertinimą.

2 lentelė. Palyginimas visose įmonėse - FCFY

Pažvelgus į 2 lentelę, paaiškėja, kad nors abėcėlė išlieka patraukliausia akcija, atsižvelgiant į skirtumą tarp išankstinio P / E santykio ir dabartinio P / E, „Apple“ išlieka saugesnis statymas atsižvelgiant į aukštą laisvų pinigų srautų pajamingumą. Tinkamesnė priemonė būtų patikrinti, ar FCFY geriau priima sprendimus. Tačiau svarbiau palyginti tos pačios pramonės įmones atliekant santykinį vertinimą.

Išvada

Laisvųjų pinigų srautų grąža (FCFY) yra svarbi finansinė metrika, kuri pateikia ryškesnį įmonės finansinės būklės vaizdą, palyginti su grynosiomis pajamomis. Šis santykis yra vertingas, nes jis susijęs su gauta verte, palyginti su atlikta investicija. Bendrovė, kurios pinigų srautas, palyginti su jos turtu, yra didelis, rinkoje gali būti per didelė kaina, dėl to mažesnė FCFY ir atvirkščiai.

FCFY padeda analizuoti firmos stiprumą. Neigiamas laisvų pinigų srautų pelnas arba neigiami laisvi pinigų srautai gali reikšti, kad įmonė nėra pakankamai likvidi savo veikloje ir jai tęsti veiklą reikėtų išorinio finansavimo. Nuolatinis laisvų pinigų srautų mažėjimas gali turėti įtakos ateities pajamų augimui. Priešingai, didėjantys laisvi pinigų srautai leidžia įmonėms savarankiškai finansuoti, nesinaudojant brangesniu išoriniu finansavimu augimui, taigi akcininkų vertei. Tačiau vien FCFY negali būti laikoma vienintele metrika priimant investicinius sprendimus. Sparčiai augančios įmonės gali uždirbti deramą uždarbį, tačiau jų pinigų srautus gali visiškai sunaudoti pagal „Capex“ apibrėžimą. Taigi, nepaisant perspektyvių augimo perspektyvų, šios įmonės gali pranešti apie mažesnį FCFY.