Marking to Market (MTM) - reikšmė, žingsniai ir pavyzdžiai

Žymėjimas rinkos prasme

Marking to Market (MTM) reiškia vertybinių popierių vertinimą pagal dabartinę prekybos kainą, todėl prekiautojai kasdien atsiskaito už pelną ir nuostolius dėl jo rinkos vertės pokyčių.

- Jei konkrečią prekybos dieną vertybinio popieriaus vertė pakyla, prekybininkas, užimantis ilgą poziciją (pirkėjas), iš trumpąją poziciją turinčio prekybininko (pardavėjo) surinks pinigus, lygius vertybinių popierių vertės pokyčiui.

- Kita vertus, jei vertybinio popieriaus vertė kris, parduodantis prekybininkas surinks pinigus iš pirkėjo. Pinigai yra lygūs vertybinio popieriaus vertės pokyčiui. Reikėtų pažymėti, kad vertė suėjus terminui mažai keičiasi. Tačiau kiekvienos prekybos dienos pabaigoje sutartyje dalyvaujančios šalys moka pelną ir nuostolius viena kitai.

Žingsniai į ateities ateities sandorių rinkos apskaičiavimą

Pažymėjimas ateities sandorių rinkoje apima mažiau nei 2 veiksmus:

1 žingsnis - atsiskaitymo kainos nustatymas

- Įvairiam turtui bus skirtingi atsiskaitymo kainos nustatymo būdai, tačiau paprastai tai reiškia, kad vidutiniškai apskaičiuojamos kelios parduodamos dienos kainos. Atsižvelgiant į tai, atsižvelgiama į kelias paskutines dienos operacijas, nes tai sudaro didelę dienos veiklą.

- Uždarymo kaina nelaikoma, nes nesąžiningi prekybininkai gali ja manipuliuoti, kad kainos nukryptų tam tikra linkme. Vidutinė kaina padeda sumažinti tokių manipuliacijų tikimybę.

2 žingsnis - pelno / nuostolio realizavimas

- Pelno ir nuostolių realizavimas priklauso nuo vidutinės kainos, kurios imtasi kaip atsiskaitymo kaina ir iš anksto sutartos sutarties kainos

Žymėjimo į rinką ateities sandorių pavyzdys

1 pavyzdys

Tarkime, dvi šalys sudaro ateities kontraktą, kuriame numatyta 30 medvilnės ryšulių po 150 USD už ruloną su 6 mėnesių terminu. Užstato vertė siekia 4500 USD [30 * 150]. Kitos prekybos dienos pabaigoje rulono kaina padidėjo iki 155 USD. Ilgą poziciją turintis prekybininkas už konkrečią dieną surinks 150 USD iš trumpoje pozicijoje esančio prekybininko [155–150 USD] * 30 ryšulių.

Kita vertus, jei kiekvieno ryšulio rinkos kainos ženklas nukris iki 145 USD, šį 150 USD skirtumą trumpą poziciją turintis prekybininkas surinks iš tos dienos ilgosios pozicijos prekybininko.

Atsižvelgiant į sąskaitų apskaitą, balanso nuosavo kapitalo dalyje visi pelnai būtų laikomi „kitomis visuotinėmis pajamomis“. Balanso turto pusėje tokia pat suma padidės ir antrinių rinkų vertybinių popierių sąskaita.

Nuostoliai pelno (nuostolių) ataskaitoje bus įrašyti kaip „Nerealizuotas nuostolis“. Šia suma sumažėtų ir apyvartinių vertybinių popierių sąskaita.

2 pavyzdys

Panagrinėkime atvejį, kai obuolius auginantis ūkininkas tikisi, kad prekės kainos kils. Ūkininkas svarsto galimybę užimti ilgą poziciją 20-oje obuolių sutarčių liepos 21 d. Be to, darant prielaidą, kad kiekviena sutartis sudaro 100 bušelių, ūkininkas siekia palyginti 2 tūkst. Obuolių [20 * 1 000] kainų.

Tarkime, jei liepos 21 d. Vienos sutarties rinkos kaina bus 6,00 USD, ūkininko sąskaitą įskaitys 6,00 USD * 2 000 bušelių = 12 000 USD. Dabar, atsižvelgiant į kainos pokyčius kiekvieną dieną, ūkininkas arba uždirbs pelną, arba nuostolį, pradinę sumą - 12 000 USD. Toliau pateikta lentelė būtų naudinga.

(USD)

Taigi:

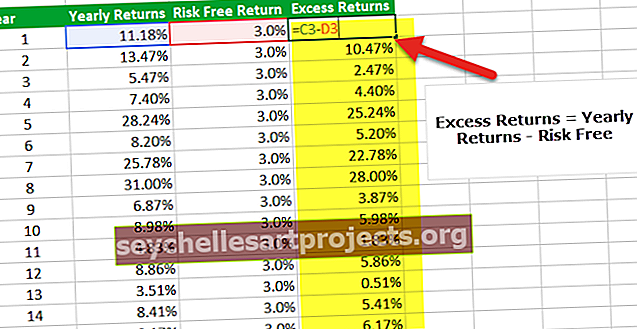

Vertės pokytis = Dabartinė dienos būsima kaina - ankstesnės dienos kaina

Pelnas / nuostolis = vertės pokytis * Bendras kiekis [2000 bušelių šiuo atveju]

Kaupiamasis pelnas / nuostolis = dabartinės dienos pelnas / nuostolis - ankstesnės dienos pelnas / nuostolis

Sąskaitos likutis = esamas balansas +/- kaupiamasis pelnas / nuostolis.

Kadangi ūkininkas užima ilgą obuolių ateities sandorių poziciją, bet koks sutarties vertės padidėjimas būtų kredito suma jų sąskaitoje.

Panašiai sumažėjus vertei, atsiras debetas. Galima pastebėti, kad 3 dieną obuolių ateities sandoriai nukrito 0,03 USD [6,12–6,15 USD], todėl nuostoliai siekė 0,03 USD * 2 000 = 60 USD. Nors ši suma nurašoma iš ūkininko sąskaitos, o tiksli suma bus įskaityta į prekybininko sąskaitą kitame gale. Šis asmuo užimtų trumpą poziciją kviečių ateities sandorių srityje. Ši teorija tampa vienos šalies laimėjimu, o kitos - nuostoliu.

Ateities sandorių žymėjimo į rinką pranašumai

- Kasdieninė rinkodara į rinką sumažina sandorio šalių riziką investuotojams į ateities sandorius. Šis atsiskaitymas vyksta iki sutarties galiojimo pabaigos.

- Sumažina mainų administracines išlaidas;

- Tai užtikrina, kad kiekvienos prekybos dienos pabaigoje, kai bus atliekami kasdieniniai atsiskaitymai, neliks neįvykdytų įsipareigojimų, kurie netiesiogiai sumažins kredito riziką.

Ženklo rinkos trūkumai ateities sandoriuose

- Tam reikia nuolat naudoti stebėjimo sistemas, kurios yra labai brangios ir kurias gali sau leisti tik didelės institucijos.

- Tai gali kelti nerimą neapibrėžtumo metu, nes dėl nenuspėjamo pirkėjų ir pardavėjų įėjimo ir pasitraukimo turto vertė gali smarkiai svyruoti.

Išvada

Markavimo pagal rinkos kainą tikslas yra užtikrinti, kad visos maržos sąskaitos būtų finansuojamos. Jei rinkos kainos skirtumas yra mažesnis nei pirkimo kaina, ty ateities turėtojas nuostolingas, sąskaitą reikia papildyti minimaliu / proporcingu lygiu. Ši suma vadinama Variacijos marža. Tai taip pat užtikrina, kad bendroje veikloje dalyvautų tik tikri investuotojai.

Jei turėtojas uždirba pelną, kreditą reikia sumokėti maržos sąskaitoje. Galutinis tikslas yra užtikrinti mainus, o tai kelia riziką garantuoti, kad sandoriai yra tvirtai apsaugoti.

Taip pat reikėtų pažymėti, kad jei ateities sandorių savininkas patiria nuostolių ir negali papildyti maržos sąskaitos, birža „uždarys narį“, sudarydama įskaitymo sutartį. Nuostolių suma atimama iš kliento maržos sąskaitos balanso ir išmokama likutinė išmoka.