Kaip veikia rizikos draudimo fondas? | „WallstreetMojo“

Kaip veikia rizikos draudimo fondas?

Apsidraudimo fondo darbas yra procesas, kurį vykdo rizikos draudimo fondas, siekdamas apsisaugoti nuo akcijų ar vertybinių popierių judėjimo rinkoje ir gauti pelno iš labai mažo apyvartinio kapitalo, nerizikuodamas visu biudžetu.

Draudimo fondo valdytojas sujungia įvairių investuotojų ir institucinių investuotojų pinigus ir investuoja juos į agresyvų portfelį, kuris valdomas taikant tokius metodus, kurie padeda pasiekti nurodytos grąžos tikslą, neatsižvelgiant į pinigų rinkos pokyčius ar akcijų kainos svyravimus. taupo nuo bet kokių investicijų praradimų.

Kas yra rizikos draudimo fondas?

Rizikos fondas yra alternatyvi privataus investavimo priemonė, kuri naudoja įvairius fondus, naudodama įvairias ir agresyvias strategijas, kad gautų aktyvią ir didelę grąžą savo investuotojams.

- Ši koncepcija yra gana panaši į investicinį fondą, tačiau rizikos draudimo fondai yra santykinai mažiau reguliuojami, gali naudoti plačias ir agresyvias strategijas ir siekti didelės kapitalo grąžos.

- Rizikos draudimo fondai aptarnauja nedaugelį labai didelių investuotojų. Šie investuotojai paprastai yra labai turtingi ir paprastai turi labai didelį norą padengti viso kapitalo nuostolius. Dauguma rizikos draudimo fondų taip pat turi kriterijus, leidžiančius tik investuotojams, pasirengusiems investuoti mažiausiai 10 mln. USD investicijų.

- Fondą valdo rizikos draudimo fondo valdytojas, kuris yra atsakingas už investicinius sprendimus ir fondo operacijas. Unikalus bruožas yra tas, kad šis valdytojas turi būti vienas iš stambių fondo investuotojų, kuris padarys juos atsargius priimant atitinkamus investavimo sprendimus.

- Fondai, kurių valdomas turtas (AUM) viršija 100 milijonų dolerių, turi būti įregistruoti JAV vertybinių popierių ir biržos komisijoje. Be to, rizikos draudimo fondai neprivalo periodiškai teikti ataskaitų pagal 1934 m. Vertybinių popierių biržos įstatymą.

Naudingos nuorodos į rizikos draudimo fondus

- Rizikos draudimo fondų sąrašai pagal šalį, regioną ar strategiją

- 250 geriausių rizikos draudimo fondų sąrašas (pagal AUM)

Populiariausi rizikos draudimo fondai

Kai kurie „Top Hedge“ fondai pateikiami žemiau, jų valdomas turtas (Q1'16):

šaltinis: Octafinance.com

Rizikos fondo nauda

Apsauga nuo neigiamų pusių

- Rizikos draudimo fondai siekia apsaugoti pelną ir kapitalo sumą nuo mažėjančių apsidraudimo strategijų.

- Jie gali pasinaudoti mažėjančiomis rinkos kainomis: „Parduodant skolų vertybinius popierius“, kai jie parduos vertybinius popierius su pažadu juos atpirkti vėliau.

- Pasinaudokite tam tikros rūšies rinkos situacijai tinkamomis prekybos strategijomis

- Pasinaudokite platesnio turto diversifikavimo ir turto paskirstymo pranašumais.

- Taigi, pavyzdžiui, jei portfelis turi farmacijos kompanijų ir automobilių sektoriaus akcijų ir jei vyriausybė farmacijos sektoriui teikia tam tikrų pranašumų, tačiau nustato papildomą mokestį automobilių sektoriui, tokiais atvejais nauda gali peržengti galimą rinkos sumažėjimą. automobilių sektorius.

Veiklos nuoseklumas

- Paprastai vadovai neturi jokių apribojimų rinkdamiesi investavimo strategijas ir turi galimybę investuoti į bet kurią turto klasę ar priemonę.

- Fondo valdytojo vaidmuo yra kuo labiau padidinti kapitalą, o ne įveikti tam tikrą etaloną ir būti patenkintu.

- Taip pat dalyvauja jų individualios lėšos, kurios šiuo atveju turėtų būti skatinamosios priemonės.

Maža koreliacija:

- Gebėjimas uždirbti pelną nepastoviomis rinkos sąlygomis suteikia jiems galimybę gauti pelną, kuris mažai susijęs su tradicinėmis investicijomis.

- Taigi nėra svarbu, kad jei rinka eitų žemyn, portfelis būtų nuostolingas ir atvirkščiai.

Rizikos fondų valdymo ir veiklos mokestis

Šie mokesčiai yra rizikos draudimo fondų valdytojams skiriama kompensacija už fondų valdymą ir paprastai vadinama „dviejų ir dvidešimties“ taisykle. „Dviejų“ komponentas reiškia fiksuoto 2% valdymo mokesčio nustatymą nuo visos turto vertės. Valdymo mokesčiai mokami fondo valdytojui, neatsižvelgiant į fondo veiklą, ir yra reikalingi operatyviam / reguliariam fondo veikimui. Pavyzdžiui, valdytojas, turintis 1 mlrd. USD valdomo turto, uždirba 20 mln. USD kaip valdymo mokesčiai. Jei fondo rezultatai nėra patenkinami, tai gali nukristi iki 1,5% arba 1,75%.

20% pelno mokestis yra mokamas, kai fondas pasiekia tam tikrą rezultatų lygį, generuojantį teigiamą grąžą. Šis mokestis paprastai apskaičiuojamas kaip investicijų pelno, dažnai realizuoto ir nerealizuoto, procentinė dalis.

Tarkime, kad investuotojas pasirašo rizikos draudimo fondo akcijas, kurių vertė 10 milijonų JAV dolerių, ir tarkime, kad per ateinančius metus fondo grynoji turto vertė (grynoji turto vertė) padidėja 10%, investuotojų akcijas padidinant iki 11 milijonų USD. Padidėjus 1 milijonui dolerių, investicijų fondo valdytojui bus sumokėtas 20% pelno mokestis (20 000 USD), tokiu būdu sumažinant fondo grynąją vertę, paliekant investuotojui 10,8 mln. USD vertės akcijų, o grąža prieš tai buvo 8%. bet koks tolesnis išlaidų atskaitymas.

Rizikos draudimo fondo struktūra

Meistras - tiektuvas

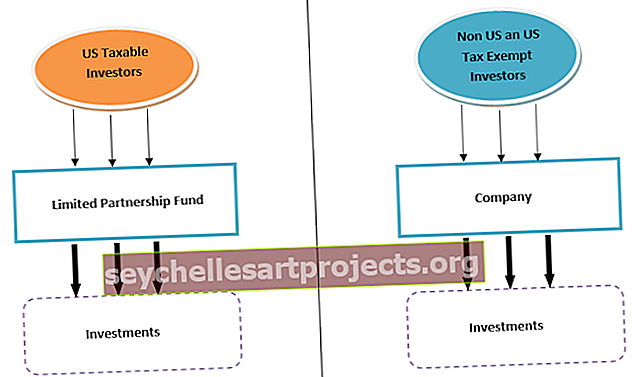

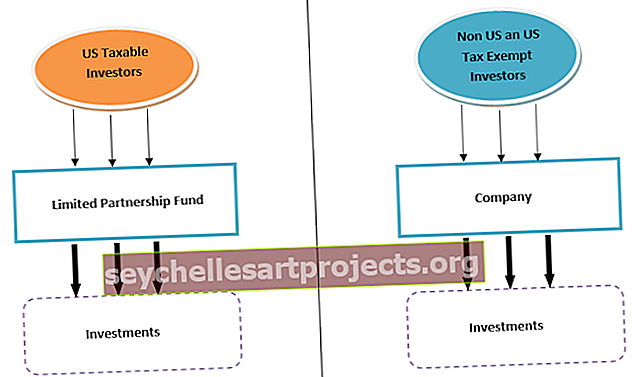

Rizikos fondo struktūra rodo jo veikimo būdą. Populiariausia struktūra yra „Master-Feeder“, kuri paprastai naudojama kaupiant lėšas, surinktas iš JAV apmokestinamųjų, JAV neapmokestinamų (piniginių fondų, pensijų fondų) ir ne JAV investuotojų, į vieną centrinę priemonę. Tai galima parodyti naudojant schemą:

- Labiausiai paplitusi pagrindinio tiekėjo struktūra apima vieną pagrindinį fondą su vienu sausumos tiektuvu ir vieną ofšorinį tiektuvą (panašiai kaip aukščiau pateiktoje diagramoje).

- Investuotojas pradeda nuo to, kad investuotojas investuoja kapitalą į finansuojančius fondus, kurie savo ruožtu investuoja į pagrindinį fondą, panašų į vertybinių popierių pirkimą, nes jis pirks pagrindinio fondo, kuris savo ruožtu vykdo visą prekybos veiklą, „akcijas“.

- Ši pagrindinė įmonė paprastai yra įtraukta į mokesčių atžvilgiu neutralią ofšorinę jurisdikciją, pavyzdžiui, Kaimanų salose ar Bermuduose. Investuodamos į pagrindinį fondą, finansavimo fondai proporcingai dalyvauja pelne, priklausomai nuo proporcingos investicijos.

- Pavyzdžiui, jei „Feeder“ fondo A įnašas yra 500 USD, o „Feeder Fund B“ įnašas yra 1 000 USD į bendrą pagrindinio fondo investiciją, tai A fondas gautų trečdalį pagrindinio fondo pelno, o B fondas - du trečdalius.

- JAV apmokestinamieji investuotojai naudojasi investavimu į JAV ribotos atsakomybės partnerystės fondą, kuris per tam tikrus rinkimus, įvykusius steigimo metu, yra veiksmingas tokiems investuotojams.

- Ne JAV ir JAV neapmokestinami investuotojai pasirašo sutartį per atskirą ofšorinę tiekėjų bendrovę, kad būtų išvengta tiesioginio JAV mokesčių reguliavimo tinklo, taikomo JAV mokesčių investuotojams, ribų. Valdymo mokestis ir veiklos mokestis imami tiekėjų lėšų lygiu.

Žemiau pateikiamos pagrindinio tiekėjo fondo struktūros ypatybės:

- Tai apima įvairių portfelių konsolidavimą į vieną, suteikiant diversifikavimo pranašumą ir suteikiant didesnes galimybes įgyti net nepastoviomis rinkos sąlygomis.

- Konsolidavimas paprastai lemia mažesnes veiklos ir sandorių išlaidas. Pavyzdžiui, pagrindiniame lygmenyje reikia atlikti tik vieną rizikos valdymo ataskaitų rinkinį ir analizę.

- Didelis portfelis turės masto ekonomiją, taip pat turėtų palankesnes sąlygas, kurias siūlo „Prime Brokers“ ir kitos institucijos.

- Tokios struktūros gali būti itin lanksčios. Jis gali būti vienodai naudojamas viename strateginiame fonde (pvz., Fondas svarstys galimybę uždirbti tik investuodamas į akcijas), taip pat skėtinėse struktūrose, naudojančiose kelias investavimo strategijas (fondas, kuris agresyviai investuos į apsikeitimo sandorius, išvestines finansines priemones ar net privačias akcijas)

- Lankstumas taip pat yra maksimaliai padidintas investuotojų lygmeniu, nes pagrindiniame fonde gali būti numatytos kelios finansavimo priemonės, skirtos skirtingoms investuotojų klasėms, kurios naudoja skirtingas valiutas, pasirašymo ir mokesčių struktūras.

- Pagrindinis šios struktūros trūkumas yra tas, kad užsienyje laikomos lėšos paprastai apmokestinamos JAV dividendais. Išskaičiuojamasis mokestis yra mokestis, taikomas palūkanoms ar dividendams iš vertybinių popierių, priklausančių nerezidentui, ar bet kokių kitų pajamų, sumokėtų šalies nerezidentams. Išskaičiuojamasis mokestis JAV taikomas 30% ar mažesnis, atsižvelgiant į sutartis su kitomis šalimis, o Kanadoje - 25%.

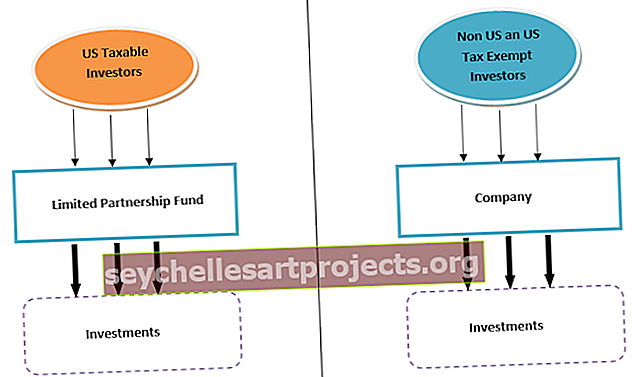

Atskiras fondas

Toks fondas yra individuali struktūra ir yra sukurta investuotojams, turintiems bendrą požiūrį. Struktūrą galima parodyti schemos pagalba:

- Kaip rodo pavadinimas, tai yra individualus fondas, įsteigtas atsižvelgiant į individualios klientų kategorijos poreikius.

- Savo mokesčio tikslais ne JAV ir nuo mokesčių neapmokestinti investuotojai gali norėti investuoti į struktūrą, kuri yra „Nepermatoma“, ir, kita vertus, JAV apmokestinami investuotojai gali pirmenybę teikti „skaidriai“ JAV pajamų mokesčio struktūrai. paprastai komanditinė ūkinė bendrija.

- Taigi, atsižvelgiant į rizikos draudimo fondo valdytojo įgūdžius, tokios struktūros bus sukurtos atskirai arba lygiagrečiai.

- Fondų nauda ar trūkumai tenka visiems investuotojams ir šiuo atveju jie nėra paskirstyti.

- Apskaitos metodika šiuo atveju taip pat paprasta, nes visa apskaita bus vykdoma atskirai.

Fondų fondas

Fondų fondas (FOF), taip pat žinomas kaip „Multi-manager“ investicija, yra investavimo strategija, kai atskiras fondas investuoja į kitų rūšių rizikos draudimo fondus.

- Jo tikslas - pasiekti tinkamą turto paskirstymą ir platų diversifikavimą investuojant į įvairiausių fondų kategorijas į vieną fondą.

- Tokios savybės pritraukia smulkiuosius investuotojus, kurie nori gauti geresnę poziciją, turėdami mažiau rizikos, palyginti su tiesioginėmis investicijomis į vertybinius popierius.

- Investicijos į tokius fondus suteikia investuotojui profesionalias finansų valdymo paslaugas.

- Daugumai šių fondų jų valdytojams reikalingos oficialios išsamaus patikrinimo procedūros. Tikrinamas vadovų pagrindų taikymas, o tai savo ruožtu užtikrina portfelio tvarkytojo pagrindą ir įgaliojimus vertybinių popierių pramonėje.

- Tokie fondai siūlo investuotojams išbandyti profesionaliai valdomus fondus, kol jie imsis iššūkio investuoti į individualų fondą.

- Šios struktūros trūkumas yra tas, kad dėl jos susidaro veiklos išlaidos, o tai rodo, kad investuotojai moka dvigubai už išlaidas, kurios jau yra įtrauktos į pagrindinių fondų mokesčius.

Nors fondų fondas teikia diversifikaciją ir mažesnį rinkos svyravimų poveikį mainais į vidutinę grąžą, tokią grąžą gali paveikti investiciniai mokesčiai, kurie paprastai yra didesni, palyginti su tradiciniais investiciniais fondais.

Paskyrus pinigus mokesčiams ir mokesčių mokėjimams, fondų investicijų fondo grąža paprastai gali būti mažesnė, palyginti su pelnu, kurį gali suteikti vienas fondo valdytojas.

Šoninės kišenės

Šoninis kišeninis fondas yra rizikos draudimo fondo mechanizmas, pagal kurį tam tikras turtas yra atskirtas nuo viso įprasto fondo turto, kuris yra palyginti nelikvidus arba kurį sunku tiesiogiai įvertinti.

- Kai investicija laikoma įtraukta į šonines kišenes, jos vertė apskaičiuojama atskirai, palyginti su pagrindiniu fondo portfeliu.

- Kadangi šoninės kišenės naudojamos nelikvidžioms ar mažiau likvidžioms investicijoms laikyti, investuotojai neturi reguliarių teisių jas išpirkti ir tai gali būti padaryta tik tam tikromis nenumatytomis aplinkybėmis gavus investuotojų, kuriems taikoma šoninė kišenė, sutikimą.

- Investicijos pelnas ar nuostoliai proporcingai paskirstomi tik tiems investuotojams tuo metu, kai buvo sukurta ši šoninė kišenė, o ne naujiems investuotojams, kurie dalyvavo fonduose po šių šoninių kišenių įtraukimo.

- Fondai paprastai turi šalutinį kišeninį turtą „savikaina“ (pirkimo kaina arba standartiniu įvertinimu), kad būtų galima apskaičiuoti valdymo mokesčius ir pranešti apie GAV. Tai leis fondo valdytojui išvengti bandymų neaiškiai vertinti šias pagrindines priemones, nes šių vertybinių popierių vertė nebūtinai gali būti prieinama. Daugeliu atvejų tokios kišenės yra privačios.

- Tokios šoninės kišenės gali būti naudingos išpirkimo metu, kai reikalingas greitas likvidumas.

Prenumeratos, išpirkimai ir rizikos draudimo fondų blokavimas

Prenumeratos reiškia investuotojų įvestą kapitalą į fondą, o išpirkimai - investuotojų išvestą iš fondo. Rizikos draudimo fondai neturi kasdienio likvidumo, nes minimalus investicijų reikalavimas yra palyginti didelis, todėl tokie pasirašymai ir išpirkimai gali būti atliekami kas mėnesį arba kas ketvirtį. Fondo terminas turi atitikti fondo valdytojo priimtą strategiją. Kuo didesnis pagrindinių investicijų likvidumas, tuo dažnesnis bus pasirašymas / išpirkimas. Taip pat nurodomas dienų skaičius, kuris svyruoja nuo 15 iki 180 dienų.

„Užrakinimas“ yra susitarimas, pagal kurį nustatomas laiko įsipareigojimas, per kurį investuotojas negali pašalinti savo kapitalo. Kai kurioms lėšoms reikalingas iki dvejų metų trukmės įsipareigojimas, tačiau dažniausiai užfiksuojama viena paraiška vieneriems metams. Tam tikrais atvejais tai gali būti „užraktas“, neleidžiantis investuotojui atsiimti lėšų visą darbo dieną, o kitais atvejais investuotojas gali išpirkti savo lėšas sumokėjęs baudą, kuri gali svyruoti nuo 2% iki 10%.

Kiti straipsniai, kurie jums gali būti naudingi

- Gyvatvorių santykio formulė

- Rizikos draudimo fondo darbo vietos

- Investicinė bankininkystė vs rizikos draudimo fondų valdytojas

- Privataus kapitalo ir rizikos draudimo fondų skirtumai <