Sharpe santykis Išsamus vadovas su „Excel“ pavyzdžiais

Šarpo santykio apibrėžimas

„Sharpe“ koeficientas yra Williamo F. Sharpe'o sukurtas ir investuotojų naudojamas santykis, siekiant nustatyti portfelio vidutinę grąžą, viršijančią nerizikingą grąžos normą, tenkančią portfelio nepastovumo (standartinio nuokrypio) vienetui.

Paaiškinimas

„Sharpe Ratio“ yra kritinis komponentas, žymintis bendrą portfelio grąžą. Tai vidutinė uždirbta grąža, viršijanti nerizikingą grąžą, palyginti su visa prisiimta rizika. Tai yra būdas ištirti investicijų rezultatus koreguojant jų rizikos komponentą. „Sharpe“ santykis apibūdina, kaip gerai turto grąža kompensuoja investuotojui prisiimamą riziką. Lyginant du aktyvus su bendru lyginamuoju indeksu, tas, kurio suteikiamas didesnis Sharpe santykis, nurodomas kaip palanki investavimo galimybė tuo pačiu rizikos lygiu.

Pažvelgę į aukščiau pateiktą lentelę pamatysite, kad PRWCX turi didesnį „Sharpe“ koeficientą - 1,48 ir yra geriausias fondas savo grupėje.

„Sharpe Ratio“, kaip ir bet kuris kitas matematinis modelis, priklauso nuo duomenų, kurie turi būti teisingi, tikslumo. Nagrinėjant turto investicinius rodiklius lyginant grąžą, Sharpe santykis būtų nustatomas pagal pagrindinio turto, o ne fondo grąžą, rezultatus. Šis santykis kartu su „Treynor“ rodikliais ir Jesono „Alphas“ dažnai naudojamas vertinant įvairių portfelių ar fondų valdytojų rezultatus.

Formulė

1966 m. Williamas Sharpe'as sukūrė šį santykį, kuris iš pradžių buvo vadinamas „atlygio ir kintamumo“ santykiu, kol tolesni akademikai ir finansiniai operatoriai jį pradėjo vadinti „Sharpe“ santykiu. Jis buvo apibrėžtas keliais būdais, kol galiausiai buvo pateiktas taip:

„Sharpe Ratio“ formulė = (laukiama grąža - nerizikinga grąžos norma) / standartinis nuokrypis (nepastovumas)

Kai kurios sąvokos, kurias mums reikia suprasti, yra:

- Grąžos - grąža gali būti įvairaus dažnio, pavyzdžiui, dienos, savaitės, mėnesio ar metų, jei paskirstymas yra paskirstytas įprastai, nes norint gauti tikslius rezultatus, šias grąžas galima suskirstyti metams. Nenormalios situacijos, tokios kaip aukštesnės smailės, pasiskirstymo iškreipimas gali būti probleminė santykio sritis, nes esant šiems klausimams standartinis nuokrypis neturi tokio paties efektyvumo.

- Nerizikinga grąžos norma - ji naudojama norint įvertinti, ar teisingai kompensuojama papildoma rizika, kylanti dėl rizikingo turto. Tradiciškai grąžos norma be finansinių nuostolių yra trumpiausio laikotarpio vyriausybės vertybiniai popieriai (pvz., JAV iždo vekselis). Nors toks vertybinių popierių variantas turi mažiausiai nepastovumo, galima teigti, kad tokie vertybiniai popieriai turėtų sutapti su kitais lygiavertės trukmės vertybiniais popieriais.

- Standartinis nuokrypis - tai dydis, kuris išreiškia, kiek vienetų iš tam tikros kintamųjų grupės skiriasi nuo vidutinio grupės vidurkio. Apskaičiavus šį perviršį virš nerizikingos grąžos, jis turi būti padalytas iš matuojamo rizikingo turto standartinio nuokrypio. Didesnis skaičius, patraukli investicija pasirodys iš rizikos ir grąžos perspektyvos. Tačiau sverto komponentas gali neturėti įtakos santykiui, nebent standartinis nuokrypis yra iš esmės didelis. Tiek skaitiklį (grąžą), tiek vardiklį (standartinį nuokrypį) be problemų galima padvigubinti.

Pavyzdys

Šiuo metu klientas „A“ turi 450 000 USD, investuotų į portfelį, kurio tikėtina grąža yra 12%, o kintamumas - 10%. Efektyvaus portfelio laukiama grąža yra 17%, o nepastovumas - 12%. Nerizikinga palūkanų norma yra 5%. Kas yra „Sharpe“ santykis?

„Sharpe Ratio“ formulė = (laukiama grąža - nerizikinga grąžos norma) / standartinis nuokrypis (nepastovumas)

Sharpe santykis = (0,12-0,05) / 0,10 = 70% arba 0,7x

„Sharpe“ santykio skaičiavimas „Excel“

Dabar, kai žinome, kaip veikia formulė, apskaičiuokime „Sharpe“ santykį „Excel“.

1 žingsnis - gaukite grąžą lentelių formatu

Pirmasis žingsnis apima investicinio fondo, kurį norite analizuoti, portfelio grąžos organizavimą. Laikotarpis gali būti kas mėnesį, ketvirtį ar metus. Žemiau esančioje lentelėje pateikiama metinė investicinio fondo grąža.

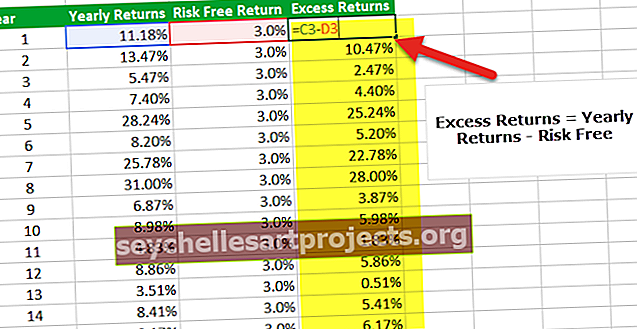

2 žingsnis - lentelėje gaukite išsamią rizikingos grąžos informaciją

Šioje lentelėje aš padariau prielaidą, kad nerizikinga grąža yra 3,0% per 15 metų. Tačiau nerizikinga palūkanų norma gali keistis kiekvienais metais, todėl šį skaičių turite įvesti čia.

3 žingsnis - raskite perteklinį grąžą

Trečias žingsnis apskaičiuojant „Sharpe“ santykį „Excel“ yra rasti perteklinę portfelio grąžą. Mūsų atveju perteklinė grąža yra metinė grąža - nerizikinga grąža.

4 žingsnis - raskite metinės grąžos vidurkį.

Ketvirtas „Sharpe“ santykio skaičiavimo „Excel“ žingsnis yra metinių grąžų vidurkio nustatymas. Norėdami sužinoti portfelio vidurkį, galite naudoti „Excel“ formulę AVERAGE. Mūsų pavyzdyje gaunama 12,09% vidutinė grąža.

5 žingsnis - raskite grąžos perviršio standartinį nuokrypį

Norėdami rasti standartinį perteklių grąžos nuokrypį, galite naudoti „Excel“ formulę STDEV, kaip nurodyta toliau.

6 žingsnis - apskaičiuokite Sharpe santykį

Paskutinis žingsnis apskaičiuojant „Sharpe“ santykį „Excel“ yra padalinti vidutinę grąžą iš standartinio nuokrypio. Gauname santykį = 12,09% / 8,8% = 1,37x

Gauname santykį = 12,09% / 8,8% = 1,37x

„Sharpe Ratio“ naudojimo pranašumai

# 1 - „Sharpe Ratio“ padeda palyginti ir palyginti naujus turto pridėjimus

Jis naudojamas palyginti portfelio bendros rizikos ir grąžos savybių skirtumus, kai prie jo pridedamas naujas turtas ar turto klasė.

- Pavyzdžiui, portfelio valdytojas svarsto galimybę pridėti žaliavų fondo paskirstymą prie savo esamo 80/20 akcijų, kurių „Sharpe“ koeficientas yra 0,81, investicijų portfelio.

- Jei naujojo portfelio paskirstymas yra 40/40/20 akcijos, obligacijos ir skolos fondų paskirstymas, Sharpe santykis padidėja iki 0,92.

Tai rodo, kad nors žaliavų fondo investicijos yra nepastovios kaip savarankiška pozicija, šiuo atveju tai iš tikrųjų pagerina kombinuoto portfelio rizikos ir grąžos charakteristikas, taigi padidina kito turto diversifikavimo naudą. klasę pagal esamą portfelį. Turi būti atliekama kruopšti analizė, kad lėšų paskirstymas gali tekti pakeisti vėliau, jei tai daro neigiamą poveikį portfelio būklei. Jei pridėjus naują investiciją santykis sumažėja, jos nereikėtų įtraukti į portfelį.

# 2 - Sharpe santykis padeda palyginti rizikos grąžą

Šis santykis taip pat gali padėti nustatyti, ar per didelę portfelio grąžą lemia kruopštus sprendimų dėl investicijų priėmimas ar netinkamos prisiimtos rizikos rezultatas. Nors atskiras fondas ar portfelis gali gauti didesnę grąžą nei jo kolegos, tai yra pagrįsta investicija tik tuo atveju, jei dėl šios didesnės grąžos nekyla pernelyg didelės rizikos. Kuo didesnis „Sharpe“ portfelio santykis, tuo geresni jo rezultatai buvo rizikos veiksnys. Neigiamas „Sharpe“ santykis rodo, kad mažiau rizikingas turtas veiktų geriau nei analizuojamas vertybinis popierius.

Paimkime rizikos ir grąžos palyginimo pavyzdį.

Tarkime, kad A portfelio grąža buvo arba tikimasi 12%, o standartinis nuokrypis yra 0,15. Darant prielaidą, kad palyginamoji grąža yra apie 1,5%, grąžos norma (R) būtų 0,12, Rf - 0,015, o s - 0,15. Santykis bus skaitomas kaip (0,12 - 0,015) / 0,15, kuris apskaičiuojamas iki 0,70. Tačiau šis skaičius bus prasmingas, kai jis bus lyginamas su kitu portfeliu, pvz., „B“ portfelis

Jei „B“ portfelio kintamumas yra didesnis nei „A“ portfelio, tačiau jo grąža yra tokia pati, jis turės didesnį standartinį nuokrypį su ta pačia grąžos norma iš portfelio. Darant prielaidą, kad standartinis B portfelio nuokrypis yra 0,20, lygtis būtų skaitoma kaip (0,12 - 0,015) / 0,15. Šio portfelio „Sharpe“ santykis bus 0,53, kuris yra mažesnis, palyginti su „A“ portfeliu. Tai gali būti nestebinantis rezultatas, atsižvelgiant į tai, kad abi investicijos teikė tą pačią grąžą, tačiau „B“ turėjo didesnę riziką. Akivaizdu, kad pirmenybė bus teikiama mažesnei rizikai pasiūlius tą pačią grąžą.

Šarpo santykio kritika

„Sharpe“ santykis naudoja standartinį grąžos nuokrypį vardiklyje kaip alternatyvą visai portfelio rizikai darant prielaidą, kad grąža pasiskirsto tolygiai. Ankstesni bandymai parodė, kad tam tikro finansinio turto grąža gali skirtis nuo įprasto paskirstymo, todėl atitinkami „Sharpe“ santykio aiškinimai yra klaidingi.

Šį santykį gali pagerinti įvairūs fondų valdytojai, bandydami padidinti savo akivaizdžią pagal riziką pakoreguotą grąžą, kurią galima įvykdyti taip:

- Padidinti matuojamos trukmės trukmę : dėl to bus mažesnė nepastovumo tikimybė. Pavyzdžiui, metinis dienos grąžos standartinis nuokrypis paprastai yra didesnis nei savaitės grąžos, o tai savo ruožtu yra didesnis nei mėnesio grąžos. Didesnė laiko trukmė, aiškesnis vaizdas turi neįtraukti jokių vienkartinių veiksnių, kurie gali turėti įtakos bendram rezultatui.

- Sudėjus mėnesio grąžą, bet apskaičiuojant standartinį nuokrypį, išskyrus šią neseniai apskaičiuotą sudėtinę mėnesinę grąžą.

- Portfelio ne piniginių pardavimo ir pirkimo sprendimų rašymas: tokia strategija gali padidinti pelną, rinkdama opcionų premiją, neatsiperkant kelerius metus. Strategijos, susijusios su įsipareigojimų neįvykdymo rizikos, likvidumo rizikos ar kitų formų plačiai paplitusių rizikų iššūkiu, turi tą patį sugebėjimą pranešti apie aukštėjantį Sharpe santykį.

- Grąžinti grąžas: naudojant tam tikras išvestinių finansinių priemonių struktūras, netaisyklingai vertinant mažiau likvidžią priemonę rinkoje arba naudojant tam tikrus kainodaros modelius, kurie nevertina mėnesio pelno ar nuostolių, galima sumažinti laukiamą nepastovumą.

- Ekstremalių grąžų panaikinimas: per didelė arba per maža grąža gali padidinti bet kurio portfelio standartinį nuokrypį, nes jis yra atstumas nuo vidurkio. Tokiu atveju fondo valdytojas gali nuspręsti kiekvienais metais pašalinti kraštutines (geriausios ir blogiausios) mėnesio grąžos siekdamas sumažinti standartinį nuokrypį ir paveikti rezultatus, nes tokia vienkartinė situacija gali paveikti bendrą vidurkį.

Ex-Ante ir Ex-Post Sharpe santykis

Sharpe santykis buvo peržiūrėtas kelis kartus, tačiau buvo naudojamos dvi bendros formos: ex-ante (būsimos grąžos ir dispersijos prognozavimas) ir ex-post (praeities grąžos dispersijos analizė).

- Ex-ante Sharpe santykio prognozes paprasta įvertinti pagal panašios investicinės veiklos praeities rezultatus.

- Ex-post Sharpe Ratio matuoja, kokia grąža buvo didelė, palyginti su tuo, kiek tos grąžos buvo skirtingos per tam tikrą laikotarpį. Tiksliau tariant, tai yra diferencinės grąžos (skirtumas tarp investicijų grąžos ir orientacinės investicijos) ir istorinės tų grąžų kintamumo (standartinio nuokrypio) santykis.

Išvada

„Sharpe“ santykis yra standartinis portfelio veiklos rodiklis. Dėl savo paprastumo ir paprasto aiškinimo tai yra vienas iš populiariausių indeksų. Deja, dauguma vartotojų pamiršta prielaidas, kurios lemia netinkamą rezultatą. Prieš priimdami sprendimą rinkoje, turėtumėte apsvarstyti galimybę patikrinti grąžos paskirstymą arba rezultatų patvirtinimą lygiaverčiais veiklos rodikliais.