Diskontuotų pinigų srautų analizė Geriausias DCF vertinimo vadovas

Kas yra diskontuotų pinigų srautų vertinimas?

Diskontuotų pinigų srautų analizė yra dabartinės įmonės ar investicijų vertės ar pinigų srautų analizės metodas, pritaikant būsimus pinigų srautus prie pinigų laiko vertės, kai šioje analizėje įvertinama dabartinė turto ar projektų / įmonės tikroji vertė, atsižvelgiant į daugelį veiksnių, pvz., infliaciją, riziką ir kapitalo kainą bei išanalizuoti įmonės veiklą ateityje.

Kitaip tariant, DCF analizė naudoja prognozuojamus nemokamus įmonės pinigų srautus ir juos diskontuoja, kad gautų dabartinės vertės įvertinimą, kuris yra potencialios investicijos pagrindas dabar.

Diskontuotų pinigų srautų (DCF) vertinimo analogija

Paimkime paprastą, diskontuotų pinigų srautų pavyzdį. Jei turite galimybę šiandien gauti 100 USD iki 100 USD per metus. Kurį iš jų imsitės?

Čia yra didesnė tikimybė, kad svarstysite galimybę paimti pinigus dabar, nes šiandien galite investuoti 100 USD ir uždirbti daugiau nei 100 USD per ateinančius dvylika mėnesių. Akivaizdu, kad jūs svarstėte pinigus šiandien, nes šiandien turimi pinigai yra verti daugiau nei pinigai ateityje dėl jų galimo uždarbio (pinigų vertės laiko samprata)

Dabar taikykite tą patį apskaičiavimą visiems gryniesiems pinigams, kurių tikitės, kad įmonė gamins ateityje, ir diskontuokite juos, kad gautumėte grynąją dabartinę vertę, ir galite gerai suprasti įmonės vertę.

- Nykščio taisyklė teigia, kad jei vertė, pasiekta atlikus diskontuotų pinigų srautų analizę, yra didesnė už dabartines investicijos išlaidas, galimybė būtų patraukli.

- Atkreipkite dėmesį, kad DCF analizė verčia jus apgalvoti įvairius veiksnius, turinčius įtakos įmonei, pavyzdžiui, būsimą pajamų augimą ir pelno maržas, nuosavo kapitalo ir skolos kainą bei diskonto normą, kuri labai priklauso nuo nerizikingos normos. Visi šie veiksniai lemia akcijų vertę ir taip leidžia analitikams uždėti realesnę bendrovės akcijų kainą.

Darant prielaidą, kad supratote šį paprastą DCF akcijų pavyzdį, dabar perkelsime praktinį „Alibaba“ IPO diskontuotų pinigų srautų pavyzdį.

Žingsnis po žingsnio diskontuotų pinigų srautų analizė

Kaip profesionalus investicijų bankininkas ar nuosavybės tyrimų analitikas, tikimasi, kad DCF atliksite visapusiškai. Žemiau pateikiamas žingsnis po žingsnio diskontuotų pinigų srautų analizės metodas (kaip tai daro profesionalai).

Štai septyni diskontuotų pinigų srautų analizės veiksmai -

- # 1 - Finansinių ataskaitų projekcijos

- # 2 - nemokamo pinigų srauto įmonėms apskaičiavimas

- # 3 - Diskonto normos apskaičiavimas

- # 4 - Galutinės vertės apskaičiavimas

- # 5 - dabartinės vertės skaičiavimai

- # 6 - koregavimai

- # 7 - Jautrumo analizė

DCF 1 žingsnis - finansinių ataskaitų prognozės

Pirmas dalykas, į kurį reikia atkreipti dėmesį taikant diskontuotų pinigų srautų analizę, yra nustatyti prognozavimo laikotarpį, nes firmos, skirtingai nei žmonės, gyvena begalinį gyvenimą. Todėl analitikai turi nuspręsti, kiek jie turėtų prognozuoti savo pinigų srautus ateityje. Na, analitikų prognozavimo laikotarpis priklauso nuo įmonės veiklos etapų, tokių kaip ankstyvas verslas, didelis augimo tempas, stabilus augimo tempas ir amžinybės augimo tempas.

SVARBU. Pažvelkite į šį „Excel“ finansinio modeliavimo vadovą

Prognozavimo laikotarpis vaidina svarbų vaidmenį, nes mažos įmonės auga greičiau nei labiau subrendusios įmonės ir taip auga sparčiau. Analitikai nesitiki, kad firmos gyvens begalinį laiką dėl to, kad mažos įmonės yra atviresnės įsigijimui ir bankrotui nei didesnės. Nykščio taisyklė sako, kad DCF analizė yra plačiai naudojama numatomu pertekliniu įmonės grąžos laikotarpiu ateityje. Kitaip tariant, įmonei, kuri nustoja padengti savo išlaidas investuodama arba nesugeba gauti pelno, nereikia atlikti DCF analizės maždaug per ateinančius penkerius metus.

Prognozės atliekamos profesionaliai naudojant finansinį modeliavimą. Čia paruoškite trijų ataskaitų modelį kartu su visais papildomais grafikais, pvz., Nusidėvėjimo grafiku, apyvartinio kapitalo grafiku, nematerialiojo turto grafiku, akcininkų nuosavybės grafiku, kitų ilgalaikių straipsnių grafiku, skolų grafiku ir kt.

Pajamų ataskaitos projektavimas

- Čia analitikai turi prognozuoti pardavimų ar pajamų augimą per ateinančius penkerius metus, manydami, kad per ateinančius penkerius metus bendrovė duos perteklinę grąžą. Po to analitikai apskaičiuoja veiklos pelną po mokesčių ir tuo pačiu metu įvertina numatomą CAPEX ir grynojo apyvartinio kapitalo padidėjimą prognozuojamu laikotarpiu.

- Taigi aukščiausio lygio arba pajamų augimas tampa svarbiausia diskontuotų pinigų srautų prielaida, kurią analitikai pateikia apie būsimus įmonės pinigų srautus.

- Todėl, prognozuodami aukščiausio lygio augimą, turime atsižvelgti į įvairiausius aspektus, tokius kaip istorinis įmonės pajamų augimas, pramonės, kurioje įmonė veikia, augimo tempas ir ekonomikos ar BVP augimas. Daugelis analitikų tai vadina augimo tempu „nuo viršaus iki apačios“, kur pirmiausia jie žiūri į ekonomikos augimą, po to į pramonę ir pagaliau į bendrovės augimą.

- Tačiau yra ir kitas požiūris, vadinamas vidinio augimo tempu, kurį sudaro nuosavo kapitalo grąža ir nepaskirstytojo pelno augimas. Taigi, prognozuodami būsimas pajamas, imsime bendrą augimo tempą, kurį sudarys augimo tempas iš viršaus į apačią ir vidinis augimo tempas.

Projektuojant balansą

- Prognozuojama finansinė atskaitomybė nėra vykdoma nuosekliai, kaip diskontuoti pinigų srautai. Visi trys pareiškimai yra tarpusavyje susiję, ir jūs pastebėsite, kad prognozuojant iš pajamų ataskaitos gali tekti pereiti prie balanso, tada į pinigų srautus ir kt.

- Žemiau pateikiama „Alibaba“ balanso prognozių apžvalga

Pinigų srautų ataskaitų projektavimas

- Jums nebūtina projektuoti kiekvieno pinigų srautų ataskaitos elemento. Kartais to padaryti praktiškai neįmanoma dėl duomenų trūkumo.

- Čia prognozuojami tik būtini diskontuotų pinigų srautų vertinimo elementai.

DCF 2 žingsnis - nemokamo pinigų srauto į įmonę apskaičiavimas

Antrasis diskontuotų pinigų srautų analizės žingsnis yra apskaičiuoti laisvą pinigų srautą į įmonę.

Prieš įvertindami būsimą laisvą pinigų srautą, pirmiausia turime suprasti, kas yra laisvasis pinigų srautas. Laisvas pinigų srautas yra pinigai, kurie paliekami po to, kai įmonė apmoka visas veiklos išlaidas ir reikalingas kapitalo išlaidas. Bendrovė naudoja šį laisvą pinigų srautą savo augimui skatinti, pavyzdžiui, kurti naujus produktus, kurti naujas patalpas ir mokėti dividendus savo akcininkams ar inicijuoti akcijų supirkimą.

Laisvas pinigų srautas atspindi įmonės sugebėjimą užsidirbti pinigų iš savo verslo, sustiprindamas finansinį lankstumą, kurį ji gali panaudoti sumokėdama negrąžintą grynąją skolą ir padidindama akcininkų vertę.

Apskaičiuokite FCFF taip:

Laisvas pinigų srautas į įmonę arba FCFF apskaičiavimas = EBIT x (1 mokesčio tarifas) + Nepiniginiai mokesčiai + Apyvartinio kapitalo pokyčiai - kapitalo išlaidos

| Formulė | Komentarai |

| EBIT x (1 mokesčio tarifas) | Srautas į bendrą kapitalą, pašalina kapitalizacijos poveikį pajamoms |

| Pridėkite: negrynaisiais mokesčiais | Pridėkite visus mokesčius be pinigų, pavyzdžiui, nusidėvėjimą, amortizaciją |

| Pridėti: Apyvartinio kapitalo pokyčiai | Tai gali būti grynųjų pinigų nutekėjimas arba įplaukos. Stebėkite didelius prognozuojamo apyvartinio kapitalo svyravimus kiekvienais metais |

| Mažiau: kapitalo išlaidos | Kritinis nustatant „CapEx“ lygius, reikalingus pardavimams ir maržoms palaikyti prognozėje |

Prognozavę „Alibaba“ finansus, galite susieti atskirus elementus, kaip nurodyta toliau, kad rastumėte „Alibaba“ nemokamų pinigų srautų prognozes

Įvertinę laisvus pinigų srautus ateinantiems penkeriems metams, turime išsiaiškinti šių pinigų srautų vertę šiuo metu. Tačiau norint sužinoti šių būsimų pinigų srautų dabartinę vertę, mums reikės diskonto normos, kuri gali būti naudojama nustatant šių būsimų pinigų srautų grynąją dabartinę vertę arba NPV.

DCF 3 žingsnis - diskonto normos apskaičiavimas

Trečiasis diskontuotų pinigų srautų vertinimo analizės žingsnis yra diskonto normos apskaičiavimas.

Diskonto normai apskaičiuoti naudojami keli metodai. Tačiau tinkamiausias būdas diskonto normai nustatyti yra taikyti vidutinio svertinio kapitalo sąnaudų, vadinamų WACC, koncepciją. Tačiau turite nepamiršti, kad atsižvelgėte į teisingus nuosavo kapitalo skaičius ir po mokesčių sumokėtus skolos mokesčius, nes vos vieno ar dviejų procentinių punktų kapitalo kainos skirtumas smarkiai pakeis tikrąją vertę. kompanija. Dabar sužinokime, kaip nustatomos nuosavo kapitalo ir skolos sąnaudos.

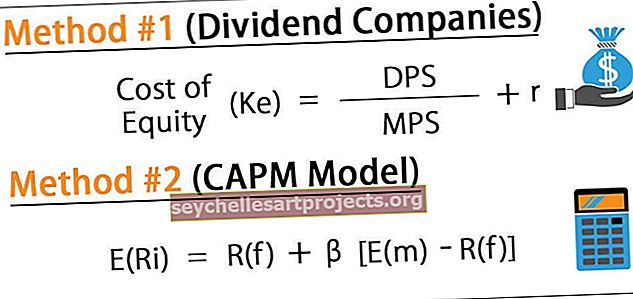

Nuosavo kapitalo kaina

Skirtingai nei skolos dalis, mokanti nustatytą palūkanų normą, nuosavas kapitalas neturi faktinės kainos, kurią moka investuotojams. Tačiau tai nereiškia, kad nuosavas kapitalas nedengia išlaidų. Mes žinome, kad akcininkai tikisi, kad bendrovė duos absoliučią grąžą iš savo investicijų į įmonę. Taigi, įmonės požiūriu, reikalaujama investuotojų grąžos norma yra nuosavo kapitalo kaina, nes jei įmonė nepasieks reikiamos grąžos normos, akcininkai parduos savo pozicijas įmonėje. Tai savo ruožtu pakenks akcijų kainų pokyčiams akcijų rinkoje.

Dažniausias kapitalo kainos apskaičiavimo metodas yra kapitalo turto kainodaros modelio (CAPM) taikymas. Pagal šį metodą nuosavo kapitalo kaina būtų (Re) = Rf + Beta (Rm-Rf).

Kur;

- Re = nuosavybės kaina

- RF = nerizikinga norma

- Β = Beta

- Rm = rinkos norma

Skolos kaina

Skolos kainą lengva apskaičiuoti, palyginti su nuosavo kapitalo sąnaudomis. Palūkanų norma, nustatyta skolos kainai nustatyti, yra dabartinė rinkos norma, kurią įmonė moka už dabartinę skolą.

Siekdamas paprastumo diskusijos kontekste, WACC duomenis tiesiogiai laikiau 9%.

SVARBU - galite perskaityti mano išsamų WACC vadovą, kuriame aptariau, kaip tai profesionaliai apskaičiuoti, pateikiant kelis pavyzdžius, įskaitant „Starbucks WACC“ pavyzdį.

DCF 4 žingsnis - galutinės vertės apskaičiavimas

Ketvirtasis diskontuotų pinigų srautų analizės žingsnis yra galutinės vertės apskaičiavimas

Mes jau apskaičiavome kritinius DCF analizės komponentus, išskyrus galutinę vertę. Todėl dabar apskaičiuosime galutinę vertę, o paskui apskaičiuosime diskontuotų pinigų srautų analizę. Galutinei pinigų srautų vertei apskaičiuoti yra keli būdai.

Tačiau dažniausiai žinomas metodas yra taikyti amžinybės metodą, naudojant Gordono augimo modelį, siekiant įvertinti įmonę. Būsimos pinigų srauto galutinės vertės apskaičiavimo formulė yra:

Galutinė vertė = numatomas paskutinių metų pinigų srautas * (1 + begalinis augimo tempas) / (diskonto norma - ilgalaikis pinigų srautų augimo tempas)

DCF 5 žingsnis - dabartinės vertės skaičiavimai

Penktasis diskontuotų pinigų srautų analizės žingsnis yra rasti dabartines laisvų pinigų srautų vertes pagal firmos ir galutinę vertę.

Naudodami NPV formules ir XNPV formules, raskite numatomą pinigų srautų dabartinę vertę.

Numatomi įmonės pinigų srautai yra padalinti į dvi dalis -

- Aiškus laikotarpis (laikotarpis, kuriam buvo apskaičiuotas FCFF - iki 2022E)

- Laikotarpis po aiškaus laikotarpio (po 2022E)

Dabartinė aiškios prognozės laikotarpio vertė (2022 m.)

Apskaičiuokite dabartinę aiškių pinigų srautų vertę naudodami aukščiau gautą WACC

Dabartinė galutinės vertės vertė (po 2022 m.)

DCF 6 žingsnis - koregavimas

Šeštas diskontuotų pinigų srautų analizės žingsnis yra koreguoti įmonės vertinimą.

Diskontuotų pinigų srautų įvertinimai koreguojami visam nepagrindiniam turtui ir įsipareigojimams, kurie nebuvo apskaityti laisvųjų pinigų srautų projekcijose. Vertinimas gali būti koreguojamas pridedant neįprastą turtą arba atimant įsipareigojimus, kad būtų nustatyta pakoreguota tikroji nuosavybės vertė.

Į bendrus diskontuotų pinigų srautų vertinimo koregavimus įeina -

| Daiktai | DCF (diskontuotų pinigų srautų) koregavimai |

| Grynoji skola (visa skola - pinigai) | Rinkos vertė |

| Nepakankamai finansuojami / per daug finansuojami pensijų įsipareigojimai | Rinkos vertė |

| Įsipareigojimai aplinkai | Remiantis įmonės ataskaitomis |

| Veiklos nuomos įsipareigojimai | Numatoma vertė |

| Mažumos interesai | Rinkos vertė arba numatoma vertė |

| Investicijos | Rinkos vertė arba numatoma vertė |

| Bendradarbiai | Rinkos vertė arba numatoma vertė |

Koreguokite savo vertę pagal visą turtą ir įsipareigojimus, pavyzdžiui, nepagrindinį turtą ir įsipareigojimus, neįtrauktus į pinigų srautų projekcijas. Įmonės vertę gali tekti koreguoti pridedant kitą neįprastą turtą arba atimant įsipareigojimus, kad atspindėtų įmonės tikrąją vertę. Šie koregavimai apima:

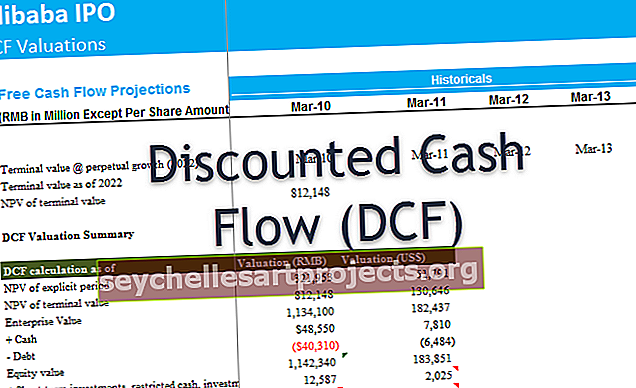

DCF vertinimo santrauka

DCF 7 žingsnis - jautrumo analizė

Septintasis diskontuotų pinigų srautų analizės etapas yra apskaičiuoti atliktinės produkcijos jautrumo analizę

Svarbu išbandyti savo DCF modelį su prielaidų pokyčiais. Toliau pateikiamos dvi svarbiausios prielaidos, turinčios didelę įtaką vertinimams

- Begalinio augimo greičio pokyčiai

- Svorio tenkančios vidutinės kapitalo kainos pokyčiai

Naudodami DUOMENŲ LENTELES, lengvai galime atlikti „Excel“ jautrumo analizę

Žemiau esančioje diagramoje parodyta „Alibaba“ DCF vertinimo modelio jautrumo analizė.

- Pažymime, kad „Alibaba“ bazinis atvejo vertinimas yra 78,3 USD už akciją.

- Kai WACC keičiasi nuo 9% iki 11%, DCF vertinimas sumažėja iki 57,7 USD

- Panašiai, jei pakeisime begalinį augimo tempą nuo 3% iki 5%, teisingas DCF vertinimas taps 106,5 USD

Išvada

Dabar mes sužinojome, kad diskontuotų pinigų srautų analizė padeda apskaičiuoti įmonės vertę šiandien, atsižvelgiant į būsimus pinigų srautus. Taip yra todėl, kad įmonės vertė priklauso nuo pinigų srautų, kuriuos įmonė gamina ateityje, sumos. Tačiau turime diskontuoti šiuos būsimus pinigų srautus, kad gautume dabartinę šių pinigų srautų vertę.