Nuosavybės formulės kaina | Kaip apskaičiuoti nuosavo kapitalo kainą (Ke)?

Kas yra nuosavo kapitalo formulės kaina?

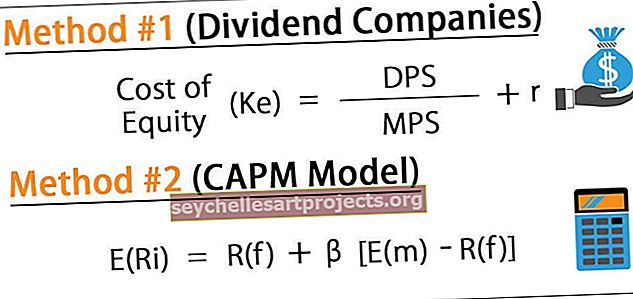

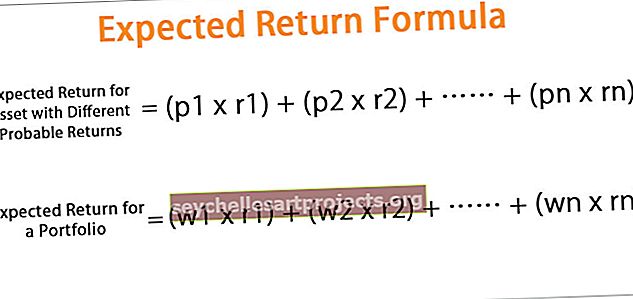

Nuosavybės kaina (Ke) yra tai, ką akcininkai tikisi investuoti savo kapitalą į įmonę. Nuosavo kapitalo kainos formulę galima apskaičiuoti taikant žemiau pateiktus du metodus:

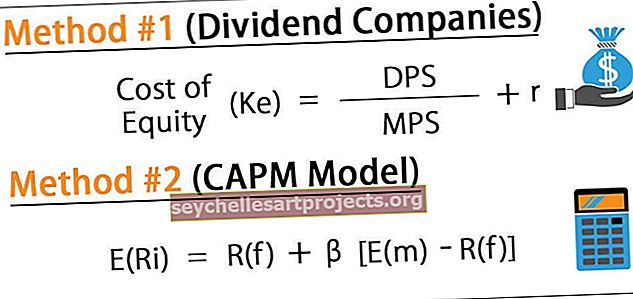

- 1 metodas - nuosavybės formulės kaina dividendų bendrovėms

- 2 metodas. Nuosavybės formulės kaina naudojant CAPM modelį

Mes išsamiai aptarsime kiekvieną iš metodų.

1 metodas - nuosavybės formulės kaina dividendų bendrovėms

Kur,

- DPS = dividendai už akciją

- MPS = rinkos kaina už akciją

- r = dividendų augimo tempas

Dividendų augimo modelis reikalauja, kad įmonė mokėtų dividendus, ir jis yra pagrįstas artėjančiais dividendais. Lygties logika yra ta, kad įmonės įsipareigojimas mokėti dividendus yra akcininkų mokėjimo išlaidos, taigi ir Ke, ty nuosavybės išlaidos. Tai yra ribotas modelis aiškinant išlaidas.

Nuosavo kapitalo skaičiavimai

Norėdami geriau suprasti nuosavybės kainos formulę, galite apsvarstyti šį pavyzdį:

Šį „Equity Formula Excel“ šabloną galite atsisiųsti iš čia - „Equity Formula Excel“ šablonas

1 pavyzdys

Pabandykime apskaičiuoti nuosavybės kainos formulę su 1-ąja formule, kur mes manome, kad įmonė moka reguliariai dividendus.

Tarkime, kad įmonė, pavadinta „XYZ“, yra reguliariai mokanti dividendų bendrovė, o jos akcijų kaina šiuo metu prekiaujama 20 ir tikisi, kad kitais metais bus išmokėta 3,20 dividendų, atsižvelgiant į dividendų mokėjimo istoriją. Apskaičiuokite įmonės nuosavo kapitalo kainą.

Sprendimas:

Pirmiausia apskaičiuokime vidutinį dividendų augimo tempą. Tęsiant tą pačią formulę, kaip nurodyta toliau, bus gaunami metiniai augimo tempai.

Taigi visų metų augimo tempas bus

Dabar paimkite paprastą vidutinį augimo tempą, kuris pasieks 1,31%.

Dabar mes turime visas įvestis, ty kitų metų DPS = 3,20, MPS = 20 ir r = 1,31%

Vadinasi

- Nuosavo kapitalo kaina = (3,20 / 20) + 1,31%

- Nuosavybės formulės kaina = 17,31%

- Taigi XYZ bendrovės nuosavo kapitalo kaina bus 17,31%.

2 pavyzdys - „Infosys“

Toliau pateikiama bendrovės dividendų istorija, kol kas nepaisoma tarpinių ir bet kokių specialių dividendų.

„Infosys“ akcijų kaina yra 678,95 (GSE), o vidutinis dividendų augimo tempas yra 6,90%, apskaičiuotas pagal aukščiau pateiktą lentelę, ir paskutinis dividendas išmokėjo 20,50 už akciją.

Todėl,

- Nuosavo kapitalo kainos formulė = {[20,50 (1 + 6,90%)] / 678,95} + 6,90%

- Nuosavybės formulės kaina = 10,13%

2 metodas - nuosavybės formulės kaina naudojant CAPM modelį

Žemiau pateikiama nuosavybės kainos formulė naudojant kapitalo turto kainodaros modelį.

Kur,

- R (f) = nerizikinga grąžos norma

- β = akcijų beta versija

- E (m) = rinkos grąžos norma

- [E (m) -R (f)] = akcijų rizikos premija

Tačiau kapitalo turto kainodaros modelį (CAPM) galima naudoti n akcijų skaičiui, net jei jie nemoka dividendų. Be to, CAPM logika yra gana sudėtinga, o tai rodo, kad nuosavo kapitalo kaina (Ke) grindžiama akcijų nepastovumu, kurį apskaičiuoja Beta, ir rizikos lygiu, palyginti su bendra rinka, ty akcijų rinkos rizikos premija tai yra ne kas kita, kaip rinkos grąžos ir nerizikingos normos skirtumas.

Pagal CAPM lygtį nerizikinga norma (Rf) yra grąžos norma, mokama už nerizikingas investicijas, tokias kaip vyriausybės obligacijos ar iždai. Beta, rizikos matas, gali būti apskaičiuojamas kaip bendrovės rinkos kainos regresija. Kuo didesnis nepastovumas, tuo didesnė bus beta ir jo santykinė rizika, palyginti su bendra akcijų rinka. Rinkos grąžos norma Em (r) yra vidutinė rinkos norma, kuri per pastaruosius aštuoniasdešimt metų paprastai laikoma vienuolika – dvylika%. Apskritai įmonė, turinti aukštą beta versiją, turės didelę riziką ir mokės daugiau už nuosavą kapitalą.

1 pavyzdys

Žemiau pateiktos trijų bendrovių sąnaudos, apskaičiuokite savo kapitalo kainą.

Sprendimas:

Pirmiausia apskaičiuosime nuosavybės rizikos premiją, kuri yra rinkos grąžos ir nerizikingos grąžos normos skirtumas, ty [E (m) - R (f)]

Tada apskaičiuosime nuosavo kapitalo kainą naudodami CAPM, ty Rf + β [E (m) - R (f)], ty nerizikinga norma + Beta (nuosavybės rizikos premija).

Tęsdami tą pačią formulę, kaip nurodyta aukščiau visoje įmonėje, gausime nuosavo kapitalo kainą.

Taigi X, Y ir Z nuosavo kapitalo kaina yra atitinkamai 7,44%, 6,93% ir 8,20%.

2 pavyzdys - TCS nuosavo kapitalo kaina naudojant CAPM modelį

Pabandykime apskaičiuoti TKS nuosavo kapitalo kainą naudodami CAPM modelį.

Kol kas imsime 10 metų vyriausybės obligacijų pajamingumą kaip nerizikingą normą kaip 7,46%

Šaltinis: //countryeconomy.com

Antra, turime pasiekti akcijų rizikos premiją,

Šaltinis: //pages.stern.nyu.edu/

Indijai akcijų rizikos premija yra 7,27%.

Dabar mums reikia Beta TCS, kurią mes paėmėme iš „Yahoo“ finansavimo Indijoje.

Šaltinis: //in.finance.yahoo.com/

Taigi TKS nuosavo kapitalo kaina (Ke) bus

- Nuosavybės formulės kaina = Rf + β [E (m) - R (f)]

- Nuosavo kapitalo kainos formulė = 7,46% + 1,13 * (7,27%)

- Nuosavybės formulės kaina = 15,68%

Nuosavo kapitalo skaičiavimai

Galite naudoti šią nuosavybės kainos formulės skaičiuoklę.

| Dividendai vienai akcijai | |

| Vienos akcijos rinkos kaina | |

| Dividendų augimo tempas | |

| Nuosavybės formulės kaina = | |

| Nuosavo kapitalo kaina = = |

|

|||||||||

|

Aktualumas ir naudojimas

- Įmonė naudoja nuosavo kapitalo kainą (Ke), kad įvertintų santykinį savo galimybių patrauklumą investicijų forma, įskaitant tiek išorės projektus, tiek vidinius įsigijimus. Paprastai įmonės naudos skolos ir nuosavybės finansavimo derinį, o nuosavas kapitalas yra brangesnis.

- Investuotojai, norintys investuoti į akcijas, taip pat naudoja nuosavo kapitalo kainą, norėdami sužinoti, ar įmonė uždirba didesnę nei ji, mažesnė už ją ar lygi šiai normai grąžos normą.

- Nuosavo kapitalo analitikas, tyrimų analitikas, pirkimo ar pardavimo analitikas ir kt., Kurie daugiausia dalyvauja finansavimo modeliavime ir išleidžia tyrimų ataskaitas, naudoja nuosavo kapitalo kainą, kad įvertintų jų stebimas bendroves ir atitinkamai patartų, ar baigėsi atsargos, ar ne. pagal vertę ir tada pagal tai priima investicinį sprendimą.

- Nuosavo kapitalo sąnaudoms apskaičiuoti taip pat naudojami daugybė kitų metodų, atliekantys regresijos analizę, daugelio veiksnių modelį, tyrimo metodą ir kt.

Nuosavybės formulės „Excel“ kaina (su „Excel“ šablonu)

Dabar paimkime atvejį, nurodytą pirmiau pateiktame nuosavo kapitalo kainos formulės pavyzdyje Nr. 1, kad iliustruotume tą patį žemiau esančiame „Excel“ šablone.

Tarkime, kad įmonė, pavadinta XYZ, yra reguliariai mokanti dividendus bendrovė. Jo akcijų kaina šiuo metu yra 20 ir tikisi kitais metais sumokėti 3,20 dividendus. Tokia dividendų mokėjimo istorija yra tokia.

Žemiau pateiktoje lentelėje yra duomenys nuosavybės vertėms apskaičiuoti.

Žemiau pateiktame „Excel“ šablone mes panaudojome nuosavo kapitalo lygties sąnaudų apskaičiavimą, norėdami rasti nuosavybės kainą.

Taigi nuosavo kapitalo sąnaudos bus