Rizikos biudžeto sudarymas (apibrėžimas, tipai) Žingsnis po žingsnio skaičiavimas su pavyzdžiu

Rizikos biudžeto apibrėžimas

Rizikos biudžeto sudarymas yra portfelio paskirstymo rūšis, kai portfelio rizika paskirstoma įvairioms turto klasėms, siekiant maksimaliai padidinti bendrą portfelio grąžą, išlaikant minimalią bendrą portfelio riziką.

Dažniausias požiūris į portfelio paskirstymą grindžiamas kapitalu, ty kiek kapitalo dalis turėtų būti skirta akcijoms, obligacijoms ar kitoms tokioms turto klasėms. Pavyzdžiui, jei turiu 100 USD su savimi ir investuoju 80 USD į akcijas ir 20 USD į obligacijas, mes žinome savo kapitalo paskirstymą kiekvienai turto klasei, tačiau neįsivaizduojame, kiek rizikos kiekybiškai priskyrėme akcijoms ir kiek - obligacijoms. Planuodamas rizikos planą, investuotojas pirmiausia turi apskaičiuoti, kokią visos portfelio rizikos dalį sudaro kiekviena turto klasė, ir tada atvirkščiai apskaičiuoti kiekvienos turto klasės proporcijas, kad būtų sumažinta visa portfelio rizika.

Rizikos biudžeto skaičiavimas su pavyzdžiu

Rizikos biudžete pirmiausia buvo naudojami trys etapai, ty rizikos vertinimas, rizikos priskyrimas ir rizikos paskirstymas.

Šį „Rizikos biudžeto sudarymo“ „Excel“ šabloną galite atsisiųsti čia - „Rizikos biudžeto sudarymo„ Excel “šablonas

Pažvelkime į pavyzdį, kad suprastume, kaip veikia rizikos planavimas. Tarkime, kad mes turime dvi turto klases X ir Y, kurių vienodas svoris ir šios penkios grąžinimo vertės.

Portfelio grąžą galima lengvai apskaičiuoti naudojant svertinio vidurkio metodą, atsižvelgiant į kiekvienos turto klasės svorius (Wx, Wy) 50:50. Tada mes apskaičiuojame kiekvienos turto klasės (σ x , σ y ) standartinį nuokrypį (kuris yra rizikos ar nepastovumo matas ), naudodamiesi integruota formule. Mes taip pat apskaičiuojame koreliaciją tarp dviejų turto klasių (Corr xy ), naudodami integruotą formulę.

Todėl apskaičiuojant portfelio standartinį nuokrypį (σ p), naudojant žemiau pateiktą formulę, galima atlikti šiuos veiksmus:

- σ p 2 = (Wx * σ x ) 2 + (Wy * σ y ) 2 + 2 * Wx * σ x * Wy * σ y * Corr xy

- = (50% * 2,42%) ^ 2+ (50% * 3,50%) ^ 2+ (2 * 50% * 50% * 2,42% * 3,50% * 0,752246166)) ^ 0,5

- Portfelio SD = 2,775%

Rizikos biudžeto sudarymo tikslas yra sumažinti bendrą portfelio riziką σ p , keičiant portfelio svorį Wx ir Wy.

Akivaizdžiausias būdas tai pasiekti yra rizikingiausio turto dalies mažinimas. Bet tai paveiks portfelio grąžą, nes rizikingiausias turtas dažnai turi didžiausią grąžą.

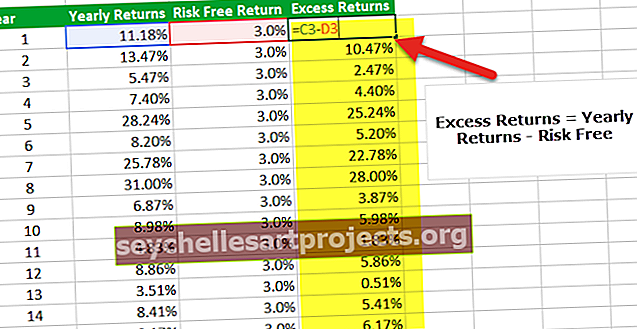

Norėdami išspręsti šią problemą, užuot sumažinę portfelio standartinį nuokrypį, sumažiname santykį, vadinamą „Sharpe Ratio“, kuris pateiktas pagal šią formulę:

SR = (Rp - Rf) / σ p , kur Rp ir Rf yra atitinkamai bendra portfelio grąža ir nerizikinga grąža.

„Sharpe“ santykis neapdorotu būdu reiškia portfelio grąžą už vieneto vienetą. Taigi mes sumažiname portfelio (SR) „Sharpe Ratio“ koeficientą, keisdami įvairių turto klasių dalį.

Šioje lentelėje pateikiamos aukščiau pateikto pavyzdžio skirtingų rizikos biudžeto parametrų vertės.

Taigi, naudojant aukščiau pateiktą formulę, Sharpe santykis apskaičiuojamas taip:

- = (7,5% –3%) / 2,775%

- Sharpe santykis = 1,62

Rizikos biudžeto sudarymo rūšys / komponentai

Skirtingai nuo kapitalo biudžeto sudarymo rizikos rizikos modeliuose, portfelio riziką galime įtraukti į įvairius išorinius veiksnius, tokius kaip infliacija, ekonomikos augimas, palūkanų normos ir pan. Norėdami priskirti rizikos biudžetus išoriniams veiksniams, investuotojas turi nustatyti santykį tarp kiekvienos turto klasės ir išorinių veiksnių, o tada, įvertinęs šių nepastovumo ir koreliacijos prielaidas, galima sukurti tinkamą rizikos modelį.

Portfelio rizika taip pat gali būti suskaidyta į aktyvius ir pasyvius komponentus, panašius į aukščiau aptartą metodiką. Pasyvusis komponentas paprastai yra tinkamas etalonas, o aktyvusis komponentas reiškia investuotojo įdarbinto fondo valdytojo riziką.

Aukščiau pateiktame paveiksle matome, kad 95% portfelio rizikos yra dėl individualios turto klasės elgesio, o 5% - dėl įdarbintų fondų valdytojų.

Privalumai

- Rizikos planavimas padeda investuotojui optimizuoti portfelio rezultatus ir tuo pačiu išlaikyti riziką, su kuria jis jaučiasi.

- Tai galinga technika, nes ji atspindi ne tik turto klases, bet ir įvairių turto klasių koreliacijos poveikį

- Rizikos biudžeto sudarymas taip pat gali atspindėti išorinio veiksnio poveikį portfeliui ir jo sąveiką su įvairiomis turto klasėmis, o tai neįmanoma planuojant kapitalą.

Trūkumai / apribojimai

- Pagrindinis rizikos biudžeto apribojimas yra jo veiklos sunkumai. Aktyviam portfelio valdymui naudojant rizikos biudžetą reikalingi nuolatiniai duomenys ir statistinė analizė.

- Antra, rizikos planavimas reikalauja techninės patirties, kurią daugeliui mažmeninių investuotojų yra labai sunku pasiekti arba skirti laiko, todėl šis metodas yra mažiau priimtinas masėms.

Išvada

Rizikos biudžeto sudarymas yra vienas iš naujausių portfelio optimizavimo metodų ir turi būti naudojamas kartu su labiau paplitusiu kapitalo biudžeto sudarymo metodu. Pagrindinis rizikos planavimo privalumas yra tas, kad jis padeda investuotojui kruopščiai subalansuoti savo riziką tarp įvairių turto klasių, išorinių veiksnių ir aktyvaus fondo valdytojo vaidmens. Tačiau norint išsiaiškinti koreliaciją tarp išorinių veiksnių ir turto klasių, reikalinga išsami analizė, kuri netinkamai atlikus gali paneigti visą optimizavimo modelį.