Alternatyvios investicijos Alternatyvių investicijų tipai (vadovas)

„Paįvairink! Paįvairink! Paįvairink! “ yra kiekvieno investuotojo patarėjo lūpų lūpų mantra ir mes negalėtume dėl to daugiau susitarti. Tačiau diversifikavimas įvairioms investuotojų klasėms turėjo skirtingą atspalvį. Nors nuolatiniai investuotojai džiaugiasi, kad juos diversifikuoja per paprastąsias akcijas, obligacijas ir investicinius fondus, „High Net Worth“ asmenys ir įstaigos nori diversifikacijos ir išskirtinumo diademos. Čia alternatyvios investicijos randa savo vietą.

Mums visiems patinka variantai, ar ne? Atsiradus alternatyviam turtui, investicijų arenoje gausu galimybių, kaip niekada anksčiau. Diversifikacija ir didesnė grąža apibrėžia alternatyvių investicijų esmę, todėl prieš jas statant reikia kruopščiai atlikti išsamų patikrinimą.

Šiame straipsnyje aptariame:

Alternatyvių investicijų apibrėžimas

Tiesiog apibūdinant, alternatyvios investicijos yra tos turto klasės, kurios skiriasi nuo tradicinių investicijų dėl sudėtingumo, likvidumo, reguliavimo mechanizmo ir fondo valdymo būdo. Bet tai per daug teorija, ar ne? Skirtingos alternatyvių investicijų rūšys yra privatus kapitalas, rizikos draudimo fondai, rizikos kapitalas, nekilnojamasis turtas / žaliavos ir tokie daiktai kaip vynas / menas / pašto ženklai.

Panagrinėkime šiek tiek toliau ir supraskime, kas iš tikrųjų skiria alternatyvias investicijas nuo tradicinių.

Alternatyvios investicijos ir tradicinės investicijos

Šaltinis: Pasaulio ekonomikos forumas

Likvidumas gamtoje

Kadangi tai yra turtas, turintis nišą investuotojams, prekyba jais vyksta nedažnai, palyginti su tradicinėmis investicijomis. Dėl mažos prekybos apimties ir viešos rinkos nebuvimo šios investicijos negali būti greitai išparduotos. Taip pat labai trūksta pirkėjų, norinčių lengvai įsigyti investicijas. Tai visiškai prieštarauja viešai parduodamoms akcijoms, investiciniams fondams ir ilgalaikiams vertybiniams popieriams, kurie nuolat perkami ir parduodami dėl daug platesnės investuotojų bazės.

(PASTABA: tam tikri indeksai ir ETF, atspindintys alternatyvaus turto rezultatus, yra palyginti likvidesni, tačiau šiame straipsnyje daugiausia dėmesio skiriama tikrajam turtui, o ne indeksams. Taigi jie nepatenka į straipsnio taikymo sritį.)

Mažesnis skaidrumas ir mažesnės taisyklės:

Nors investicijos yra griežtai reglamentuojamos pagal Doddo-Franko Volstryto reformos ir vartotojų apsaugos įstatymą, Vertybinių popierių ir biržos komisija (SEC) ir Finansų pramonės reguliavimo tarnyba (FINRA) tiesiogiai jų neapima. Nors kelios kovos su sukčiavimu normos yra taikomos alternatyvioms investicijoms, nėra vienos agentūros, kuri būtų apibrėžusi „Alternatyvios erdvės“ reguliavimo normas ir stebėtų fondo valdytojų veiklą.

Riboti veiklos rodikliai:

Dėl mažesnės prekybos apimties sunku gauti duomenis, faktus ir skaičius, susijusius su alternatyviomis investicijomis. Nors internete yra daugybė šaltinių, nustatyti jų patikimumą yra užduotis. Tradicinių investicijų investuotojai turi daugiau galimybių naudotis duomenimis, naujienomis ir tyrimais, kurie jam padeda priimti sprendimus ir suformuluoti strategijas, tačiau alternatyvioms investicijoms ribota prieiga prie informacijos ir istorinės tendencijos padidina priklausomybę nuo fondų valdytojų.

Uždarosios fondai

Alternatyvios investicijos daugiausia yra uždaryti fondai, kurių investavimo laikotarpis yra 10–15 metų. Rizikos draudimo fondai yra vienintelė išimtis ir šiuo požiūriu panašūs į tradicines investicijas. Alternatyviose investicijose lėšos nėra automatiškai reinvestuojamos, o pasibaigus terminui grąžinamos investuotojams, kurie gali pasirinkti jas investuoti kur nors kitur.

Kodėl pirmenybė teikiama alternatyvioms investicijoms?

Dabar kyla klausimas, jei tai yra neaiškumų keliančios investicijos, kodėl didelės grynosios vertės investuotojai norėtų jų turėti savo portfeliuose ir kuo tai jiems būtų naudinga?

Alternatyvios investicijos kaip sritis vis dar vystosi ir bręsta. Nors tai daugiausia laikoma „High Net Worth“ investuotojų prerogatyva, yra ir mažmeninių investuotojų, kurie jais labai domisi. Po finansinės krizės 2008 m., Kai net ir geriausius diversifikuotus portfelius valdė didelis nepastovumas, alternatyvios investicijos pasiteisino.

Pagrindinės priežastys, dėl kurių jie gauna rudos spalvos taškus, palyginti su tradicinėmis investicijomis:

Žemas ryšys su rinkomis:

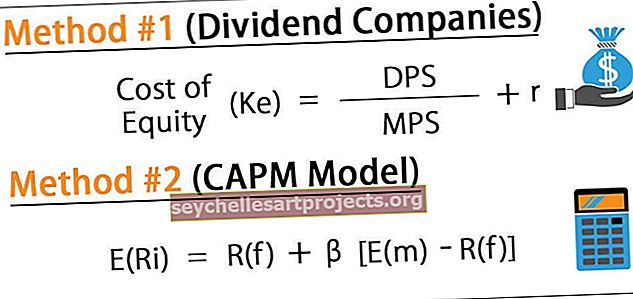

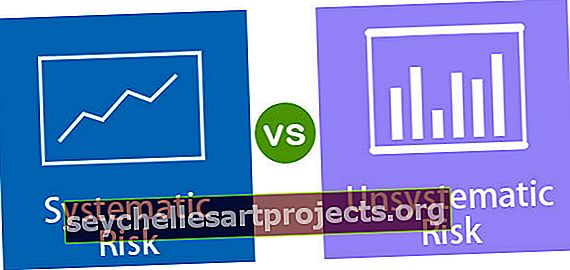

Žema koreliacija su tradicinėmis turto klasėmis, tokiomis kaip akcijų rinkos ir fiksuotų pajamų rinkos, yra pagrindinis alternatyvių investicijų pranašumas. Šių turto klasių sąsaja paprastai yra nuo -1 iki 0, todėl jie yra mažiau jautrūs sisteminei rizikai ar į rinką orientuotam rizikos elementui. Tačiau šioje scenoje laimikis taip pat yra aukštas, nes dėl mažos koreliacijos su rinka. Taip pat žiūrėkite CAPM beta versiją

Stipri įvairinimo priemonė:

Alternatyvios investicijos dėl mažesnio bendrojo efektyvumo yra geresnės diversifikavimo naudos ir didesnės grąžos. Šis turtas puikiai papildo tradicines investicijas, o kai akcijų ar obligacijų vertė yra mažesnė, rizikos draudimo fondas ar privataus kapitalo įmonė gali sušvelninti nuostolių mastą per ilgą laiką. Galima pridėti ar pakeisti alternatyvų turtą, atsižvelgiant į individualius investavimo tikslus ir rizikos apetitą.

Aktyvus valdymas:

Palyginti su pasyvia indeksuota investicija, alternatyvios investicijos reikalauja aktyvaus lėšų valdymo. Dėl sudėtingo turto pobūdžio, nepastovumo ir padidėjusio šių investicijų rizikos lygio reikėjo nuolat stebėti ir prireikus perkalibuoti investicijų strategijas. Be to, turtingi investuotojai, kuriems dideli valdymo mokesčiai nerūpi, tikrai norėtų pasinaudoti aukščiausios klasės patirties privalumais.

Yra įvairių rūšių alternatyvių investicijų. Nedaugelis yra gerai struktūrizuotas, o nedaugelis laikosi investuotojų išskirtinumo. Pabandykime suprasti šių turto rūšių struktūrą ir pagrindines filosofijas.

Alternatyvių investicijų tipai;

Privatus kapitalas

Ne visos akcijos yra įtrauktos į vertybinių popierių biržų sąrašą. Privatus kapitalas reiškia fondus, kuriuos instituciniai investuotojai ar didelės grynosios vertės investuotojai tiesiogiai investuoja į privačias įmones arba vykdo valstybinių bendrovių išpirkimą. Paprastai šios privačios įmonės kapitalą panaudoja neorganiniam ir organiniam augimui. Tai gali būti jų pėdsakų išplėtimas, rinkodaros operacijų didinimas, technologijų pažanga ar strateginiai įsigijimai.

Dažniausiai investuotojams trūksta patirties pasirinkti įmones, kurios atitiktų jų investavimo tikslus, todėl jie nori investuoti per privataus kapitalo įmones, o ne tiesiogiai. Šios įmonės renka lėšas iš didelės grynosios vertės investuotojų, fondų, draudimo kompanijų, pensijų fondų ir kt.

Greita apžvalga apie privataus kapitalo fondo struktūrą:

| Ribotas partneris | Generalinis partneris | Kompensacijos struktūra |

| Jie yra instituciniai arba didelės grynosios vertės asmenys, investuojantys į šiuos fondus | Pagrindiniai partneriai yra atsakingi už investicijų į fondą valdymą | Generaliniai partneriai gauna valdymo mokesčius, taip pat dalį investicijos pelno. Tai vadinama „Carved Procents“ ir svyruoja nuo 8% iki 30% |

Privataus kapitalo pramonė nuo savo gimimo 1940-aisiais nebuvo reguliuojama, tačiau po 2008 m. Finansų krizės ji patenka į Doddo-Franko Volstryto reformos ir vartotojų apsaugos įstatymo taikymo sritį. Pastaruoju metu vis labiau raginama užtikrinti skaidrumą, o JAV vertybinių popierių ir biržos komisija (SEC) pradėjo rinkti duomenis apie privataus kapitalo įmones.

Vertinant privataus kapitalo rezultatus, buvo plačiai naudojamos tokios priemonės kaip IRR (Internal Return Rate), tačiau ji turi tam tikrų apribojimų. IRR nenagrinėjo tarpinių pinigų srautų ar neigiamų srautų reinvestavimo elemento. Taigi išsivystė modifikuota IRR. Praktiškesnė ir visapusiškesnė priemonė nei tradicinė IRR, modifikuota IRR arba MIRR yra pagrindinė priemonė siekiant įvertinti privataus kapitalo šių dienų rezultatus. Taip pat patikrinkite NPV ir IRR

Metinis pasaulinis privataus kapitalo * lėšų rinkimas, 1995 - 2015 m

* „Privatus kapitalas“ reiškia platesnį privačių uždarų fondų spektrą, įskaitant privatųjį kapitalą, privačią skolą, privatų nekilnojamąjį turtą, infrastruktūrą ir gamtos išteklius.

Šaltinis: docs.preqin.com

Rizikos draudimo fondai

Investiciniai fondai yra gana populiarūs, tačiau rizikos draudimo fondai, tolimi jo pusbroliai, vis dar priklauso mažiau žinomai teritorijai. Tai yra alternatyvi investicinė priemonė, skirta tik investuotojams, turintiems ypač gilias kišenes. Pagal JAV įstatymus, rizikos draudimo fondai turėtų rūpintis tik „akredituotais“ investuotojais. Tai reiškia, kad jų grynoji vertė turi būti didesnė nei 1 milijonas JAV dolerių, taip pat uždirbti minimalias metines pajamas. Pasaulio ekonomikos forumo (WEF) duomenimis, rizikos draudimo fondai valdo daugiau nei 3 trln. USD turto (AUM), o tai sudaro 40% visų alternatyvių investicijų.

Taigi, kodėl jie pirmiausia vadinami rizikos draudimo fondais?

Šios lėšos gavo šį pavadinimą dėl savo pagrindinės idėjos generuoti nuoseklią grąžą ir išsaugoti kapitalą, užuot susitelkusios į grąžos dydį.

Turėdami minimalų bendrą ryšį su akcijų rinkomis, dauguma rizikos draudimo fondų sugebėjo diversifikuoti portfelio riziką ir sumažinti nepastovumą.

Apsidraudimo fondai taip pat yra pagrindinio turto fondas, tačiau jie skiriasi nuo investicinių fondų keletu priežasčių. Jie nėra reguliuojami kaip investiciniai fondai, todėl turi laisvę investuoti į platesnį vertybinių popierių asortimentą. Rizikos draudimo fondai geriausiai žinomi dėl investicijų į rizikingą turtą ir išvestines finansines priemones. Kalbant apie investavimo metodus, rizikos draudimo fondai renkasi sudėtingesnį metodą, suderintą su skirtingu rizikos ir grąžos lygiu. Daugelis jų taip pat griebiasi „sverto“ investicijų, o tai reiškia skolintų pinigų panaudojimą investicijoms.

Vienas veiksnys, išskiriantis rizikos draudimo fondus nuo kitų alternatyvių investicijų, yra jo likvidumo koeficientas. Dėl padidėjusios likvidžių vertybinių popierių pozicijos, šių lėšų pardavimas gali užtrukti vos kelias minutes.

Rizikos kapitalas

Mes gyvename verslumo amžiuje. Naujos idėjos ir technologinė pažanga paskatino pradedančiųjų įmonių plitimą visame pasaulyje. Tačiau firmai išgyventi nepakanka idėjų. Kad išlaikytų, įmonei reikia kapitalo. Rizikos kapitalas yra alternatyvi turto klasė, kuri investuoja nuosavą kapitalą į privačius startuolius ir parodo išskirtinį augimo potencialą.

Ar tai neskamba privačiam kapitalui? Ne, taip nėra. Privatus kapitalas investuoja nuosavą kapitalą į subrendusias įmones, o rizikos kapitalas daugiausia skirtas startuoliams.

Rizikos kapitalas paprastai investuoja į pradinį verslą ir ankstyvosios stadijos verslą, kai kurie - į plėtros etapą. Investicijų laikotarpis paprastai yra 3-7 metai, o rizikos kapitalistai tikisi, kad grąža bus didesnė nei 8x-10x investuoto kapitalo. Šis didelis grąžos lygis yra natūralus rezultatas dėl rizikos koeficiento, susijusio su investicija. Nors kai kurios idėjos gali atrodyti silpnos pradiniame etape, kas žino, gali pasirodyti, kad tai bus kitas „Facebook“ ar „Apple“? Investuotojai, turintys tokio lygio riziką ir tikintys pagrindiniu idėjos potencialu, yra idealūs rizikos kapitalo investuotojai.

Taip pat patikrinkite privatųjį kapitalą ir rizikos kapitalą

Augant verslumui, tai yra laikas rizikos kapitalui klestėti. Nuo 2013 iki 2015 metų sandoriai išaugo 54% per metus. Geografiškai rizikos kapitalo investicijos daugiausia sutelktos JAV, po to seka Europa ir Kinija.

Šaltinis: „Ernst & Young“ pasaulinės rizikos kapitalo tendencijos 2015 m

Investavimas į naujas įmones apima didelę riziką, kurią kelia neaiškumas. Yra daug neigiamų rezultatų galimybių ir tai pateisina rizikos koeficientą. Kiekvienas rizikos kapitalo investavimo etapas kelia naują riziką, tačiau sukurta grąža yra tiesiogiai proporcinga rizikos kiekiui, ir tai vilioja rizikos kapitalistus.

Rizikos kapitalo rizikos / grąžos elementas pagal investavimo etapą.

JC Ruhnkos ir JE Youngo tyrimai

Remiantis JC Ruhnkos ir JE Youngo tyrimais, rizika yra didžiausia sėklos stadijoje (66%) ir sumažėja iki IPO etapo (20%).

Grąža pradiniame etape siekia net 73% ir mažėja, kai rizika palaipsniui baigiasi iki IPO etapo.

Nekilnojamasis turtas

Ne visos investicijos yra skirtos verslui ar lėšų fondui. Kai kurie iš jų yra skirti realiam turtui, pavyzdžiui, tauriesiems metalams ar gamtos ištekliams. Investuoti pinigus į auksą, sidabrą ar kitą taurųjį metalą buvo nuo neatmenamų laikų. Visada buvo žinoma, kad jie yra geriausia apsauga nuo rinkos pokyčių ir valiutų svyravimų dėl atvirkštinių santykių su JAV doleriu. Investuotojai gali investuoti į auksą per auksines monetas, metalinius metalus arba netiesiogiai per sektoriuose parduodamus fondus arba biržoje prekybinius fondus.

Šaltinis: „bullionvault 2015“

Šaltinis: „bullionvault 2015“

Nekilnojamasis turtas taip pat yra vienas iš būdų, kuris ilgai patraukė investuotojų įspūdį. Tiesioginiai investavimo į nekilnojamąjį turtą būdai yra investicijos į sklypus, namus ir nuomos pajamas ar komercinį turtą. Netiesioginiai būdai, kuriais mažmeniniai investuotojai gali pastatyti pinigus į nekilnojamąjį turtą, yra nekilnojamojo turto investiciniai fondai (NT). Vėlgi, dėl mažo akcijų rinkų ir nekilnojamojo turto santykio, nekilnojamasis turtas buvo idealus apsisaugojimas nuo infliacijos.

Kolekcionuojami daiktai, pavyzdžiui, vynas, menas, pašto ženklai ar senoviniai automobiliai

Tiems, kurie manė, kad pašto ženklai, meno kūriniai ir derliaus vynas yra tik prestižiniai suvenyrai, pagalvokite dar kartą! Šiuose žinovuose slepiasi sumanūs investuotojai, žinantys tikrąją šių kolekcionuojamų daiktų vertę.

Klasikiniai automobiliai, tokie kaip 1950 m. „Ferrari 166 Inter Vignale Coupe“ ir „Ferrari 250 GTO Berlinetta“, rikiuojasi sąrašo viršuje, o investicinio lygio vynai, tokie kaip „Bordeaux“, užima antrą vietą. Monetos, menas ir pašto ženklai yra keletas kitų prabangių investicijų, kurios taip pat teikė pirmenybę pasirinkimo galimybėms.

Šaltinis: Riteris Frankas

Pasak Knight Frank, „Knight Frank Luxury Investment Index“ (KFLII) 2015 m. Padidėjo 7%, palyginti su 5% FTSE 100 akcijų indekso vertės sumažėjimu ir tik 1% padidėjimu aukščiausios klasės būsto rinkoje. Londonas. Tačiau kolekcionuojamų daiktų vertė yra nenuspėjama, ir ją gali paveikti pasiūlos ir paklausos jėgos, vyraujančios ekonominės sąlygos, pirkėjų noras ir fizinė prestižinės kolekcijos būklė.

Išvada

Alternatyvi investicija yra savaime visata. Kadangi diversifikavimas yra pagrindinis elementas, jis sparčiai populiarėja ir mažmeniniams investuotojams. Tai nebe tik turtingų investuotojų arena. Nors ši turto klasė tikrai užtikrins diversifikavimą, ji reikalauja pasirinkimo patirties ir pagrįstų, sprendimais paremtų investicijų. Be išsamių tyrimų ar rinkos tendencijų tyrimo investavimas į jas gali būti rizikingas statymas.