Sverto beta versija (apibrėžimas, formulė) Kaip apskaičiuoti svertinę beta versiją?

Kas yra „Levered Beta“?

Svertoji beta yra sisteminės atsargų rizikos matas, apimantis riziką, susijusią su makroekonominiais įvykiais, tokiais kaip karas, politiniai įvykiai, recesija ir kt. Jo negalima sumažinti diversifikuojant. CAPM naudojama svertinė beta formulė.

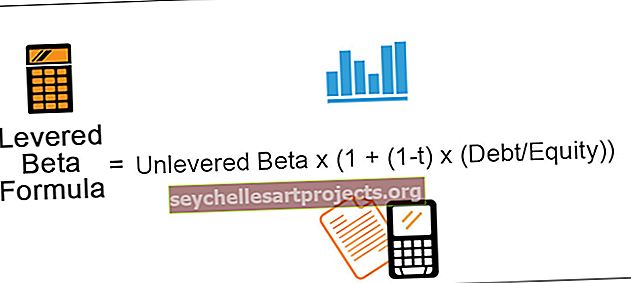

Sverto beta formulė pateikiama taip,

Levered Beta = Levered Beta (1 + (1-t) (Skola / Nuosavas kapitalas))

Kur t yra mokesčio tarifas

Arba formulė yra:

Neapsaugota Beta = Levered Beta (1 + (1-t) (Skola / Nuosavas kapitalas))Kur t yra mokesčio tarifas

Levered Beta formulės paaiškinimas

Norėdami apskaičiuoti svertinę beta versiją, atlikite šiuos veiksmus:

1 veiksmas: sužinokite „Unlevered Beta“

2 žingsnis: sužinokite akcijų mokesčio tarifą. Mokesčio tarifą atspindi t.

3 žingsnis: sužinokite bendrą skolos ir nuosavybės vertę.

Bendros skolos apskaičiavimo formulė yra:

Skola = trumpalaikė skola + ilgalaikė skola

4 žingsnis: Skaičiavimas pagal formulę:

Levered Beta = Levered Beta (1 + (1-t) (Skola / Nuosavas kapitalas))

Norėdami apskaičiuoti nesuvartotą beta versiją, mes tiesiog pakoreguojame aukščiau pateiktą formulę. Nesusijusios beta versijos apskaičiavimo veiksmai yra tokie:

1 žingsnis: Apskaičiuokite svertinę beta versiją.

2 žingsnis: sužinokite organizacijos mokesčių tarifą. Mokesčio tarifą atspindi t.

3 žingsnis: sužinokite bendrą skolos ir nuosavybės vertę.

4 žingsnis: Nesusijusios beta versijos apskaičiavimas pagal formulę:

Neapsaugota Beta = Levered Beta (1 + (1-t) (Skola / Nuosavas kapitalas))

Svertinės beta formulės pavyzdžiai

Pažiūrėkime keletą paprastų ir išplėstinių praktinių pavyzdžių, kad geriau suprastume.

Šį „Levered Beta Formula Excel“ šabloną galite atsisiųsti čia - „Levered Beta Formula Excel“ šabloną

1 pavyzdys

Apskaičiuokite A įmonės svertinę beta versiją naudodami šią informaciją:

Sprendimas

Skaičiavimas

= 0,8 * (1+ (1-25%) * 0,30

- = 0,98

2 pavyzdys

„Fabrix Inc.“ finansų direktorius gavo šiek tiek informacijos iš įmonės finansinių ataskaitų ir populiarios finansinės duomenų bazės. Informacija yra tokia:

Apskaičiuokite nesuvaržytą beta versiją iš aukščiau pateiktos informacijos.

Sprendimas

Skolos apskaičiavimas

- = 5000 + 4000

- = 9000

Skolos kapitalo santykio apskaičiavimas

- = 9000/18000

- = 0,5

Neapsaugotos beta versijos apskaičiavimas

= 1,3 / 1 + (1-0,35) * 0,5

- = 0,98

3 pavyzdys

„Santechnikas Inc.“ yra gamybos koncernas, įtrauktas į vertybinių popierių biržas. „Prumber Inc.“ vyriausiasis finansininkas (CFO) norėjo apskaičiuoti atsargų rizikingumą. Šiuo tikslu jis nori apskaičiuoti svertinę beta versiją. Jis pateikia jums šią informaciją, kurią jis gavo iš įmonės finansinių ataskaitų ir populiarios finansinės duomenų bazės, kurioje pateikiama svarbi su įmone susijusi finansinė informacija. Apskaičiuokime svertinę beta versiją iš toliau pateiktos informacijos.

Apskaičiuokite svertinę beta versiją iš pirmiau pateiktos informacijos.

Sprendimas

Bendros skolos apskaičiavimas

- = 50 000 USD + 30 000 USD

- = 80 000

Skolos kapitalo santykio apskaičiavimas

- = 80 000/80 000

- = 1

= 0,85 * (1+ (1-0,30) * 1)

- = 1,445

Aktualumas ir naudojimas

Įmonės kapitalo struktūros rizika rinkos nepastovumui matuojama svertine beta. Jis matuoja įmonės riziką, kurios neįmanoma sumažinti diversifikuojant. Levered beta atsižvelgia ir į nuosavą kapitalą, ir į skolą skaičiuojant įmonės riziką. Beta iš 1 rodo, kad akcijų rizikingumas yra panašus į rinkos.

Didesnė nei 1 beta versija rodo, kad akcijos yra rizikingesnės nei rinka. Mažesnė nei 1 beta rodo, kad akcijos yra mažiau rizikingos, palyginti su rinka. Pavyzdžiui, finansų beta versija rodo, kad akcijų kintamumas yra dvigubai didesnis nei rinkoje. Neigiama beta versija reiškia, kad akcijos turi atvirkštinę koreliaciją su rinka.

Skirtingų tipų firmos turi skirtingas betas pagal jų savybes. Kai kurie cikliniai sektoriai, tokie kaip vertybinių popierių brokerių įmonės, automobiliai, bankininkystė, turi didesnes betas, palyginti su necikliniais sektoriais. Panašiai tokiuose sektoriuose, kaip greitai judančios vartojimo prekės (FMCG), farmacijoje ir kt., Yra mažesnės betos, palyginti su cikliniais sektoriais. Įmonės, turinčios didesnį veiklos svertą, paprastai turi didesnes betas, nes jų pelnas yra nepastovesnis, palyginti su jų bendraamžiais. Panašiai įmonės, turinčios didesnį finansinį svertą, turi didesnes betas, palyginti su įmonėmis, turinčiomis mažesnį finansinį svertą. Kitaip tariant, firmos, turinčios didesnį skolų lygį, turi didesnes betas. Taip yra todėl, kad už šią skolą reikia mokėti fiksuotų palūkanų išlaidas, neatsižvelgiant į pelningumo lygį.

Kita vertus, nesuvaldyta beta priemonė matuoja įmonės rinkos riziką be skolos poveikio. Taigi įmonės nuosavo kapitalo indėlis į jos riziką matuojamas nesuderinta beta.

Viena iš beta versijos kritikų yra ta, kad vienas skaičius, priklausantis nuo praeities kainų svyravimų, negali atspindėti saugumo keliamos rizikos. Be to, beta neatsižvelgiama į pagrindinius su įmone susijusius veiksnius. Pagrindinė beta versijos prielaida yra ta, kad neigiama rizika ir aukštesnis potencialas yra vienodi, o tai skamba intuityviai neteisingai. Panašiai ir ankstesni vertybinių popierių rezultatai negali numatyti būsimos saugumo rizikos.

Svertinė beta formulė „Excel“ (su šablonu)

Ši informacija apie George Inc, kuri yra įtraukta į biržas, yra tokia:

Apskaičiuokite neapsaugotą beta versiją iš anksčiau pateiktos informacijos.

Sprendimas

1 žingsnis: Pirmiausia turime apskaičiuoti skolos ir nuosavo kapitalo santykį. Norėdami apskaičiuoti skolos ir nuosavo kapitalo santykį, langelyje B7 įterpkite formulę = B4 / B5.

2 žingsnis: Paspauskite Enter, kad gautumėte rezultatą

3 žingsnis: Į langelį B8 įterpkite formulę = 1 + (1-B6) * B7, kad apskaičiuotumėte neveikiamos beta formulės vardiklį.

4 žingsnis: Paspauskite Enter, kad gautumėte rezultatą

5 žingsnis: į B9 langelį įterpkite formulę = B3 / B8, kad apskaičiuotumėte nesuvaržytą beta versiją.

6 žingsnis: Paspauskite Enter, kad gautumėte rezultatą

- = 0,6923

Nepriimta beta yra 0,6923.