Uodegos rizika (apibrėžimas, pavyzdžiai) Uodegos rizikos pranašumai ir trūkumai

Uodegos rizikos apibrėžimas

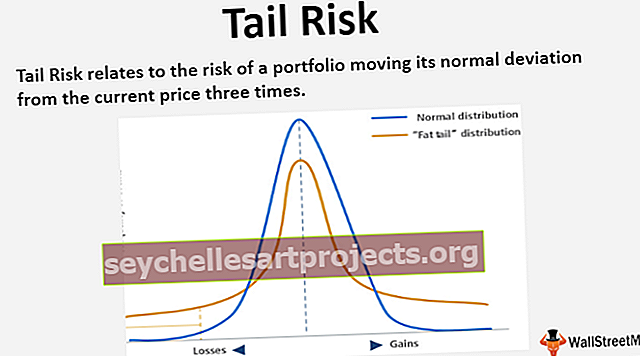

Uodegos rizika apibrėžiama kaip įvykio, kurio tikimybė yra labai maža, rizika ir apskaičiuojama kaip tris kartus didesnis už vidutinį normalaus pasiskirstymo grąžos standartinį nuokrypį. Standartinis nuokrypis matuoja priemonės nepastovumą, palyginti su investicijų grąža nuo jos vidutinės grąžos. Investuotojai atsižvelgia į uodegos riziką, norėdami įvertinti ir investuoti į skirtingas apsidraudimo pozicijas, kad sumažintų nuostolius, kurie gali atsirasti dėl galimo uodegos rizikos. Investuotojų priimtos strategijos siekiant sumažinti nuostolius, kylančius iš uodegos rizikos, iš tikrųjų gali suteikti pridėtinės vertės krizės metu. Uodegos rizika reiškia ne tik priemonės judėjimą, bet ir bet kokią investicinę ar verslo veiklą, kurios augimą ar nuosmukį galima stebėti.

Tačiau uodegos rizikos įsigaliojimo galimybė yra minimali; Jei taip atsitiks, dydis bus didelis, kuris taip pat atitiks susijusius portfelius. Tai gali sukelti didžiulį poveikį finansų rinkoms ir ekonomikai. Tai gali atsirasti bet kuriame pasiskirstymo kreivės gale.

Uodegos rizikos pavyzdžiai

Toliau pateikiami uodegos rizikos pavyzdžiai

1 pavyzdys

„Dow Jones Industrial Average“ arba „Dow Index“ rodo 30 valstybinių kompanijų, įsikūrusių ne Jungtinėse Amerikos Valstijose, būklę. „Dow Index“ įmonės taip pat yra „S&P 500“ indekso dalis. Nuo pat veiklos pradžios indeksas pasirodė gerai ir 2017 m. Gruodžio mėn. Viršijo 24 tūkst. Ribą. Nuo tada jis judėjo aukštyn, o rinka pritraukė vis daugiau investuotojų.

2018 m. Sausio mėn. Indeksas pasiekė 26 tūkst. Ribą, o investuotojai tikėjosi, kad rinka toliau pakils, tačiau dėl ekonomikos sulėtėjimo ir prekybos karų visa JAV akcijų rinka smuko, todėl krito ir „Dow“ indeksas. Indeksas išgyveno keletą pakilimų ir nuosmukių ir 2018 m. Spalio mėnesį pasiekė 24 tūkst. Ženklą, kuris buvo žemiausias per metus pasiektas ženklas. Tai buvo 10% žingsnis ir turėjo atitinkamą poveikį rinkai.

2018 m. Gruodžio mėn. Rinka prarado dar 6% ir paveikė nepastovumą visoje rinkoje. Tai buvo didžiulis rinkos kritimas. 2018 m. Gruodžio mėn. Indeksas nukrito iki 21 tūkst., O tai buvo daugiau nei 19% žemesnė nei aukščiausia tais metais. Tai buvo didelis indekso kritimas ir turėjo įtakos ateinančiomis dienomis į rinką.

Šaltinis - Finance.yahoo.com

„Dow“ indekso atveju uodegos rizika buvo tada, kai 2018 m. Spalio mėn. Rinka pradėjo judėti žemyn. Tuo laikotarpiu kritimas siekė 24 tūkst., O tai buvo tik elgesio judėjimas, tačiau sąlygos blogėjo, kai indeksas pradėjo eiti žemiau 24 tūkst. ženklas.

„Dow Index“ pavyzdys geriausiai paaiškina uodegos rizikos įvykį ir kaip tai gali paveikti visą rinką.

2 pavyzdys

„Lehman Brothers“ atvejis yra gerai žinomas pasauliui dėl žinomo poveikio bankų pramonei. Dėl didelio savo rinkos kapitalo ir gerbiamos klientų bazės visame pasaulyje Lehmanas buvo laikomas „per dideliu, kad žlugtų“. Dėl švelnios politikos ir neteisingų ataskaitų teikimo verslas negalėjo atsilaikyti nuo besikeičiančios rinkos. Tas pats buvo ir su „Bear Stearns“.

Lehmano žlugimo pasekmės buvo tokios rimtos, kad tai turėjo įtakos visoms kitoms pramonės šakoms, įskaitant plieną, statybą ir svetingumą. Uodegos rizika Lehmano atveju turėjo įtakos ne tik bankų pramonei, bet ir perėjo į kitas pramonės šakas, sukeldama didelių nesėkmių ir ekonominių nuostolių, kurie paveikė daugelio šalių BVP. Poveikis ekonomikai buvo toks rimtas, kad visame pasaulyje veda į recesiją. Dėl šio įvykio ekonomika sulėtėjo ir daugelis žmonių buvo bedarbiai dėl atleidimų iš visų pramonės šakų.

Buvo daugybė pranešimų apie tai, kaip verslas nevykdomas tinkamai ir kaip tai sukels didelį žlugimą. Tačiau nė vienai iš ataskaitų nebuvo suteikta reikšmė, kol problema nepasiekė mamuto stadijos, kai jos nebuvo galima sustabdyti.

Prieš Lehmanui iškėlus bankroto bylą, reikėjo stebėti verslo veiklą, kuriai ji vadovavo, ir teisingai pranešti apie visas ekonomines sąlygas, kurios sukėlė didelę nesėkmę.

Uodegos rizika leidžia ne tik investuotojams, bet ir įmonėms įvertinti riziką, susijusią su jų investicijomis. Jei būtų išnagrinėta uodegos rizika, susijusi su verslo veikla, kuria ji vykdė verslą, būtų buvę galima geriau paskatinti išvengti didžiulio 2007–2008 m. Žlugimo, sukrėtusio pasaulį.

Privalumai

- Uodegos rizika leidžia investuotojams įvertinti su investavimu susijusią riziką ir pagerina apsidraudimo strategijų sprendimų priėmimą.

- Uodegos rizika skatina apsidraudimą, dėl kurio padidėja lėšų įplauka į rinką.

- Suteikia žinių apie bet kokį galimą neigiamą judėjimą, kuris gali sutrikdyti rinką.

Trūkumai

- Investuotojas gali būti skatinamas pernelyg investuoti į apsidraudimo strategijas, atsižvelgiant į uodegos riziką.

- Yra didelė tikimybė, kad uodegos rizikos įvykis neįvyks net vieną kartą.

- Tai sukuria investuotojų baimės jausmą ir neigiamą požiūrį.

Svarbūs dalykai

- Kairysis kreivės galas rodo kraštutinį trūkumą.

- Uodegos rizika apibūdina įvykį, kuris gali įvykti, jei rinka daro nepalankų žingsnį.

Išvada

- Uodegos rizika yra nuostolių, kurie gali atsirasti pagal tikimybės pasiskirstymo prognozę, galimybė dėl reto įvykio.

- Laikoma, kad trumpalaikis trijų kartų didesnis už standartinį nuokrypį judėjimas kelia uodegos riziką.

- Uodegos rizika gali būti abiejose kreivės pusėse, dešinė rodo pelną, o kairė - nuostolius. Kadangi tai yra rizika, daugiau dėmesio skiriama kairiajai kreivės pusei.

- Uodegos rizika skatina apsidraudimo strategijas, nes apsidraudimas sumažina galimus nuostolius.

- Investuotojai ir verslas gali ištirti uodegos riziką, kad suprastų su investicija susijusią riziką.