Jenkių obligacijos (apibrėžimas) Privalumai ir trūkumai

Jenkių obligacijų apibrėžimas

Jenkio obligacijos yra obligacijos, išleistos užsienio subjektų, tokių kaip užsienio bankai ar užsienio finansinės institucijos, ir išleidžiamos bei parduodamos JAV JAV dolerio valiuta. Šias obligacijas reglamentuoja 1933 m. Vertybinių popierių įstatymas ir norint jį užregistruoti reikia daugybės dokumentų. ir yra įvertinta tokių reitingų agentūrų kaip „Moody's“, „S&P“.

Taip pat yra atvirkštinių jenkių obligacijų, kuriomis prekiaujama ir išleidžiama ne JAV ir atitinkamos šalies valiuta.

Jenkio obligacijų koreliacija su obligacijų kaina

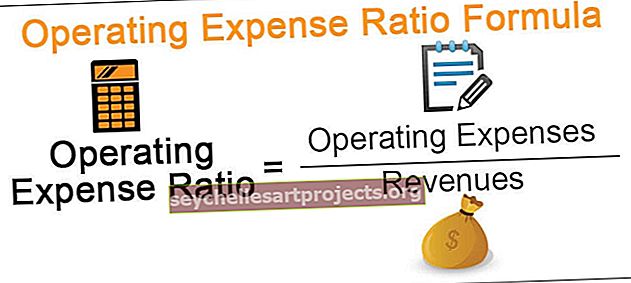

Pelningumas ir obligacijų kainos yra atvirkščiai susijusios. Obligacijos kainai didėjant pajamingumui, obligacijos investuotojui tapo brangios dėl brangimo. Panašiai krinta obligacijų kaina, kai pajamingumas didėja, kai vis daugiau investuotojų nori investuoti į obligacijas. Trukmė, kuponas, pajamingumas yra pagrindiniai veiksniai, lemiantys jenkių obligacijų kainą.

Kur,

- C = periodinis kupono mokėjimas

- Y = pajamingumas iki išpirkimo (YTM)

- F = nominali obligacijos vertė

- T = laikas

Trumpai tariant, jenkio obligacijos kaina yra dabartinė visų būsimų obligacijų pinigų srautų vertė.

Jei kupono mokėjimai atliekami kas pusmetį, kupono norma ir YTM padalijami į pusę. Atsižvelgiant į kuponų mokėjimų dažnumą, reikia koreguoti kupono normą ir pajamingumą.

YTM yra naudojama kaip diskonto norma, kad būtų pasiekta dabartinė obligacijos vertė.

Pavyzdys

Yankee obligacijos, kurių nominali vertė yra 1000 USD, kuponų palūkanų norma 4%, YTM - 4%, o terminas - 5 metai.

Obligacijos kaina pagal pirmiau pateiktą formulę bus 1000 USD, nes kuponas ir YTM yra vienodi. Kai kuponai ir YTM skiriasi, obligacijos parduodamos su priemoka arba nuolaida.

Jei YTM yra 3% ir 5%, likę kiti kintamieji išliks tokie patys, obligacijų kaina bus atitinkamai 1037,17 USD ir 964,54 $. Kai YTM kris, obligacijos kaina kils ir atvirkščiai, padidėjus YTM. Kai YTM krenta, obligacijos, kurių fiksuotų atkarpų palūkanų normos išpopuliarėja rinkoje, todėl obligacijas bus galima įsigyti su priemoka.

Kita vertus, padidėjus YTM, obligacijos, kurių palūkanų norma yra fiksuota, tampa mažiau patrauklios nei kitos rinkos investicijos, tada obligacijas bus galima įsigyti su nuolaida.

Privalumai

- Tai padeda diversifikuoti portfelį, kad investuotojai galėtų investuoti į skirtingas besiformuojančios ekonomikos šalis, nes obligacijų emitentai yra skirtingi subjektai, nepriklausantys JAV, investuojantys į JAV obligacijų rinkas išleidžiant „Yankee“ obligacijas.

- Obligacijų turėtojai yra apsaugoti nuo valiutos rizikos, nes obligacijos išleidžiamos namų valiuta USD, o grąžinamosios išmokos taip pat yra USD, taigi valiutos rizika bus nereikšminga.

- Šiomis obligacijomis aktyviai prekiaujama JAV skolų rinkose, todėl „Yankee“ obligacijos siūlo didžiausią likvidumą obligacijų investuotojams.

- Tai turi mažesnį poveikį dėl JAV vyraujančių politinių, ekonominių veiksnių. Obligacijų kainos kardinaliai nesikeis.

- Emitentas patenka į JAV rinką, įvykdęs sudėtingus SEC reikalavimus.

- Emitentas turi ilgesnio laikotarpio fondą dėl ilgesnio obligacijų galiojimo laikotarpio

- Rinka dažnai gali suteikti lėšų už mažesnę kainą, nei yra bet kurioje kitoje rinkoje.

- Tai taip pat veikia kaip natūrali apsidraudimo priemonė, jei obligacijų emitentas turi ilgesnes gautinas pajamas JAV rinkose.

- Jis siūlo didesnį pajamingumą nei mažesnis kitų Amerikos investicijų portfelių pajamingumas.

Trūkumai

- Pagrindinis finansų rinkų principas - kuo didesnė rizika, tuo didesnis atlygis. Mažesnė rizika mažesnė atlygis, todėl investuotojas turėtų turėti didelį norą prisiimti nuostolius

- Kai kurios jenkių obligacijos gali virsti nepageidaujamomis obligacijomis, jei bendrovės finansiniai rodikliai nėra patenkinami. Taip pat užsienio įmones valdo jų tautos įstatymai, bet kokie nepalankūs šalies ekonomikos pokyčiai turėtų įtakos Bendrovės veiklai.

- Užsienio įmonėse gali atsirasti valiutų neatitikimas. Įmonės skolinosi JAV doleriais, tačiau didžioji dalis uždarbio gali būti ne JAV doleriais, tai bus įmonės gimtąja valiuta, o jei namų valiuta nuvertės prieš dolerius, įmonė turi veiksmingai valdyti savo atvirą rizikos poziciją, kad galėtų sumokėti obligacijų savininkams. ir sumažinti valiutos nuostolius.

- Obligacijų emitentas turi atlikti sudėtingą registracijos SEC procedūrą ir kitus teisinius formalumus, dėl kurių jenkių obligacijų išleidimas tampa daug laiko reikalaujančia procedūra.

- Po subprime paskolų krizės jenkių obligacijos tapo populiarios Amerikos rinkose dėl geresnio pelningumo nei vidaus obligacijos. Taigi šios obligacijos parduodamos gerai, kai palūkanų normos JAV yra žemesnės.

Išvada

Galime daryti išvadą, kad „Yankee“ obligacijos išpopuliarėjo JAV po pasaulinės krizės 2008 m. Amerikos investuotojai gauna galimybių pasinaudoti besiformuojančios ekonomikos šalimis ir įvairinti savo investicinius portfelius. Tačiau šios obligacijos nėra nerizikingos investicijos. Investavimas į jenkių obligacijas nėra visų puodelis arbatos. Suprasdami, deramai patikrindami įmonę, laikydamiesi vietinių įstatymų, prieš žengdami didelį investicijų žingsnį, turite pateikti finansines ataskaitas.

Jenkio obligacijų emitentas taip pat gauna stabiliausios JAV kapitalo rinkos pranašumą pritraukti lėšų ilgalaikiams poreikiams tenkinti. Be to, tokių obligacijų emisija gali būti natūrali būsimų kolekcijų apsidraudimo priemonė nuo bendrovės gautinų sumų.