Tarpinio finansavimas (apibrėžimas, pavyzdžiai) Kaip tai veikia?

Kas yra tarpinis finansavimas?

Tarpinis finansavimas yra tam tikras finansavimas, turintis tiek skolos, tiek nuosavo kapitalo bruožų, suteikiantis skolintojams teisę paversti savo paskolą nuosavybe, jei nevykdoma įsipareigojimų (tik po to, kai yra sumokėtos kitos pagrindinės skolos).

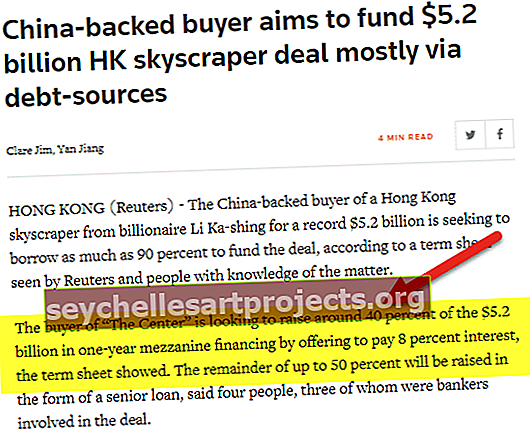

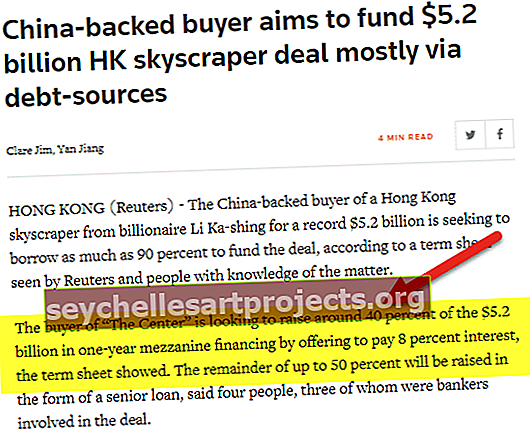

Pavyzdžiui, Kinijos remiamas Honkongo dangoraižio pirkėjas iš milijardieriaus Li Ka-Shingo už rekordinius 5,2 milijardo dolerių siekia skolinti net 90 procentų sandoriui finansuoti ir maždaug 40% šio 5,2 milijardo JAV dolerių vienerių metų tarpiniam finansavimui. taikant 8% palūkanų normą.

Šaltinis: reuters.com

Struktūra

Ar jūs kada nors nusipirkote namą?

Jei taip, žinotumėte, kad dauguma namo savininkų mokės pradinį įnašą. Ši pradinė įmoka yra pinigai, kuriuos jis susitaupė sau. O likusi suma yra įkeista per banką, o tai reiškia, kad likusi suma imama kaip paskola.

Tarpinių fondų atveju jis veikia būtent taip.

Kadangi tarpinių fondų tikslas nėra pirkti namus, o pirkti įmones; tai vyksta taip:

Bendrovė, kuri įsigijo įmonę, naudoja savo grynuosius pinigus. Tada likusi dalis imama kaip skola iš skirtingų bankų.

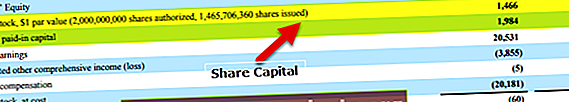

Paprastai privatus kapitalas veikia kaip tarpininkas. Arba jie patys perka įmonę, arba padeda įmonės vadovybei įsigyti tikslinę įmonę.

Dabar tarpinio finansavimo apibrėžimas gali būti įvairių tipų -

- Paprastai dalį iš savo santaupų duoda privatus kapitalas. Pirkimui finansuoti jie ima paskolas iš kelių investuotojų.

- Kita rūšis - privataus kapitalo įmonė naudojasi savo santaupomis, tada ima skolą iš pačios įmonės ir taip organizuoja finansavimą.

Dėl to tarpinis fondas nėra kažkas, ko norėtųsi visi. Rizika yra daug didesnė, o naudos tikimasi taip pat gana daug.

Charakteristikos

Čia pateikiamos svarbiausios tarpinio finansavimo ypatybės -

- Tarpinis finansavimas skirtas įmonėms, kurios peržengė naujų įmonių ribas: tarpinis finansavimas nėra skirtas pradedančioms įmonėms. Kadangi pradžioje pradedančioms įmonėms nepakanka pinigų srautų, sunku imtis šios labai rizikingos investicijos. Tai tiems, kurie dar neturi kojos į priekį dėl IPO, tačiau vis dar reikia padidinti savo augimo kapitalą, kad jie galėtų plėstis.

- Gana lanksti finansavimo forma: mezoninas vadinamas pavaldžiomis skolomis. Ir tai ypač naudinga smulkaus verslo savininkams, kurie dar nėra pasirengę mokėti didelių kapitalo išlaidų už nuosavybės finansavimą. Kadangi tarpiniai fondai siūlomi atsižvelgiant į pritaikytą metodą, tai gana tinka smulkaus verslo savininkams. Kadangi mažos sumos yra skolinamos iš kelių šaltinių, tokių kaip privatūs investuotojai, investiciniai fondai, draudimo kompanijos, bankai ir kt., Niekas nedelsdamas paskui skolininką neskuba. Kita priežastis yra gana lanksti, nes ji laikoma negarantuota paskola; tai reiškia, kad paskolos gavėjui nereikia pateikti turto, kad imtų paskolą.

- Labai rizikinga: Tarpinio fondai yra gana rizikingi. Viena vertus, tai padeda smulkiojo verslo savininkams padidinti savo augimo kapitalą; bet kitoje pusėje tai pasirodo taip rizikinga. Jei smulkaus verslo savininkai negali gauti pakankamai pajamų (arba pinigų srautų), jiems būtų neįmanoma laiku sumokėti skolos, nes tarpinio finansavimo palūkanų norma yra gana aukšta. Štai kodėl visada rekomenduojama, kad antresolės skola neviršytų dvigubai didesnio įmonės grynųjų pinigų srauto. Pavyzdžiui, jei įmonė uždirbo apie 100 000 USD pinigų srautus; tai turėtų užimti 200 000 USD kaip tarpinį finansavimą ir ne daugiau kaip 500 000 USD kaip bendrą skolą (įskaitant antresolės skolą).

- Kadangi tarpinių fondų apsauga nėra užtikrinta, skolintojai tam tikrais atvejais riboja skolininkus: skolininkams tai nėra gera žinia, tačiau kadangi tarpinio aukščio skolos nėra užtikrintos, paskolos davėjai turėtų šiek tiek sulaikyti paskolas. Štai kodėl jie dažnai nustato ribojančias sąlygas, kurių skolininkai turi laikytis. Pvz., Skolintojas gali paprašyti garantijų arba nuosavybės galimybės, jei paskolos gavėjas nesugeba sumokėti sumos, arba paskolos gavėjo gali būti paprašyta nesiskolinti papildomos paskolos, arba kitu atveju reikia atsižvelgti į keletą finansinių rodiklių .

Pavyzdžiai

1 pavyzdys - p. Richard ledų salonas

Mezzanine lėšos gali būti naudojamos įmonei įsigyti ar savo verslui plėsti, nesikreipiant į IPO.

Tarkime, kad ponas Richardas turi ledainę. Jis nori plėsti savo verslą. Bet jis nenori kreiptis į įprastą nuosavo kapitalo finansavimą. Greičiau jis nusprendžia kreiptis dėl tarpinio finansavimo.

Jis eina pas tarpinio finansininkus ir prašo tarpinių paskolų. Kreditoriai pamini, kad jiems reikalingi antrinių paskolų orderiai ar pasirinkimo sandoriai. Kadangi paskolos nėra užtikrintos, ponas Ričardas turi sutikti su tarpinių paskolų davėjų nustatytomis sąlygomis.

Taigi ponas Richardas paima 100 000 USD, parodydamas, kad jo pinigų srautas kiekvienais metais yra 60 000 USD. Jis ima paskolas ir, deja, nevykdo mokėjimo, nes jo ledainė negalėjo sukurti pakankamai pinigų. Skolintojai paima dalį jo ledainės ir parduoda, kad atgautų pinigus.

2 pavyzdys - federalinė sostinė

šaltinis: prnewswire.com

Kaip matome iš viršaus, „Federal Capital Partners“ (privataus kapitalo įmonė) „The Altman Companies“ antresolės fonde skyrė 6,5 mln. USD „Altis Grand Central“ plėtrai.

Privalumai

- Gali lengvai gauti paskolas: Smulkiojo verslo savininkams reikia lėšų plėtrai. Tarpinius fondus lengva gauti ir nereikia pateikti jokio turto kaip hipotekos.

- Paskolos struktūra yra gana lanksti: tarpinių skolų struktūra yra gana lanksti. Skolininkai ima paskolas iš kelių šaltinių, todėl kiekvieno iš jų suma yra mažesnė.

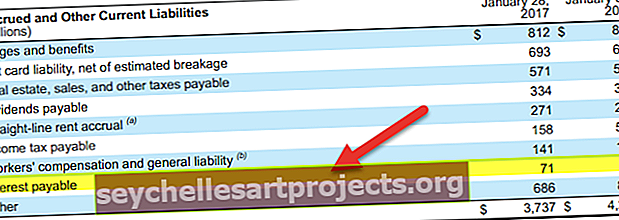

- Palūkanos už antresolės skolą yra neapmokestinamos: tai yra pagrindinis „Mezzanine“ fondo pranašumas ir viena iš priežasčių, dėl kurios smulkiojo verslo savininkai siekia mezonino skolos, yra ta, kad palūkanos, kurias moka už skolą, sumažina mokestį, kurį reikia sumokėti vyriausybė.

Trūkumai

- Ribojantys sandoriai: Kadangi paskolos nėra užtikrintos, skolintojai nustato skolininkams ribojančias sąlygas, tokias kaip garantijos, dalinės nuosavybės galimybės, nesiskolinti papildomų paskolų iš skolintojo ir kt.

- Didelės palūkanų normos: Kadangi antresolės paskolos nėra užtikrintos, paskolos gavėjai turi mokėti gana dideles palūkanas, o jei jūs neuždirbote pusės to, ką ketinate skolintis, laikykitės tolimesnių paskolų.

Siūlomi ištekliai

Tai buvo „Mezzanine Financing“ ir jo apibrėžimo vadovas. Čia kartu su pavyzdžiais aptarsime tarpinio finansavimo struktūrą, pranašumus ir trūkumus. Toliau pateikiamas dar vienas naudingų straipsnių rinkinys, kuris jums gali patikti -

- Trumpalaikis finansavimas - apibrėžimas

- LTM EBITDA

- „Altman Z“ balas <