Palūkanų normos apsikeitimo sandoris Pavyzdžiai | Naudoja | Apkeitimo kreivė | WSM

Kas yra palūkanų normų apsikeitimo sandoriai?

Trumpai tariant, palūkanų normos apsikeitimo sandoris gali būti vadinamas dviejų šalių sutartiniu susitarimu pasikeisti palūkanų mokėjimus. Labiausiai paplitusi palūkanų normos apsikeitimo sandorio rūšis yra tokia, kai A šalis sutinka mokėti B šaliai pagal fiksuotą palūkanų normą, o B šalis sutinka mokėti A šaliai pagal kintamą palūkanų normą. Beveik visais atvejais kintama norma yra susieta su tam tikra orientacine norma.

Šiame straipsnyje išsamiai apžvelgiame palūkanų normų apsikeitimo sandorius kartu su pavyzdžiais -

Sužinokite daugiau apie apsikeitimo sandorius, vertinimą ir kt. Šiame išsamiame „Finansų apsikeitimo sandoriai“

Palūkanų normos apsikeitimo sandorių pavyzdys

Pažiūrėkime, kaip veikia palūkanų normos apsikeitimo sandoris su šiuo pagrindiniu pavyzdžiu.

Tarkime, ponas X turi 1 000 000 USD investiciją, kuri jam kiekvieną mėnesį moka LIBOR + 1%. LIBOR reiškia Londono siūlomą tarpbankinę palūkanų normą ir yra viena iš dažniausiai naudojamų orientacinių palūkanų normų kintančių vertybinių popierių atveju. Mokėjimas už p. X nuolat keičiasi, kai LIBOR keičiasi rinkoje. Dabar tarkime, kad yra dar vienas vaikinas ponas Y, kuriam priklauso 1 000 000 USD investicija, kuri jam kiekvieną mėnesį moka 1,5%. Jo gautas mokėjimas niekada nesikeičia, nes sandorio metu nustatoma palūkanų norma yra fiksuota.

Dabar ponas X nusprendžia, kad jam šis kintamumas nepatinka ir jis norėtų mokėti fiksuotas palūkanas, o ponas Y nusprendžia ištirti kintamą palūkanų normą, kad turėtų didesnių mokėjimų galimybę. Tada abu jie sudaro palūkanų normos apsikeitimo sandorį. Sutarties sąlygose teigiama, kad ponas X sutinka mokėti p. Y LIBOR + 1% kiekvieną mėnesį už sąlyginę 1 000 000 USD pagrindinę sumą. Vietoj šio mokėjimo ponas Y sutinka sumokėti p. X 1,5% palūkanų normą už tą pačią principinę sąlyginę sumą. Dabar pažiūrėkime, kaip sandoriai vyksta pagal skirtingus scenarijus.

1 scenarijus: LIBOR yra 0,25%

Ponas X iš savo investicijos gauna 12 500 USD 1,25% (LIBOR - 0,25% ir plius 1%). Ponas Y gauna fiksuotą 15 000 USD mėnesinę įmoką su 1,5% fiksuota palūkanų norma. Dabar pagal apsikeitimo sandorį ponas X yra skolingas 12 500 JAV dolerių ponui Y, o ponas Y - 15 000 dolerių - ponui X. Du sandoriai iš dalies atsveria vienas kitą, grynasis sandoris paskatins poną Y sumokėti 2500 USD p. X.

1 scenarijus: LIBOR siekia 1,00%

Ponas X iš savo investicijos gauna 20 000 USD 2,00% (LIBOR - 1,00% ir plius 1%). Ponas Y gauna fiksuotą 15 000 USD mėnesinę įmoką su 1,5% fiksuota palūkanų norma. Dabar pagal apsikeitimo sandorį ponas X yra skolingas 20 000 USD ponui Y, o ponas Y - 15 000 USD - X. Du sandoriai iš dalies atsveria vienas kitą, grynasis sandoris paskatins poną X sumokėti ponai 5000 USD. Y.

Taigi, ką palūkanų normos apsikeitimo sandoris padarė ponams X ir Y? Apsikeitimas leido ponui X garantuoti 15 000 USD mokėjimą kiekvieną mėnesį. Jei LIBOR yra mažai, ponas Y bus skolingas pagal apsikeitimo sandorį, tačiau, jei LIBOR yra didelis, jis bus skolingas ponui Y. Šiaip ar taip, jis turės fiksuotą 1,5% mėnesinę grąžą sutarties galiojimo metu. Labai svarbu suprasti, kad pagal palūkanų normos apsikeitimo sandorį šalys, sudarančios sutartį, niekada nekeičia pagrindinės sumos. Pagrindinė suma čia yra tik sąlyginė. Palūkanų normos apsikeitimo sandoriai yra naudojami daugeliu atvejų, ir mes juos aptarsime vėliau straipsnyje.

Palūkanų normos apsikeitimo sandorių prekybos perspektyva

Palūkanų normų apsikeitimo sandoriai yra parduodami be recepto ir paprastai abi šalys turi susitarti dėl dviejų klausimų sudarydamos palūkanų normos apsikeitimo sandorį. Du dalykai, svarstomi prieš sandorį, yra apsikeitimo sandorio trukmė ir apsikeitimo sąlygos. Pagal apsikeitimo trukmę bus nuspręsta sutarties pradžia ir pabaiga, o apsikeitimo sąlygomis - fiksuota palūkanų norma.

Palūkanų normos apsikeitimo sandorių naudojimas

- Vienas iš palūkanų normos apsikeitimo būdų yra apsidraudimas . Jei organizacija mano, kad palūkanų norma artimiausiu metu padidės, ir yra paskola, už kurią ji moka palūkanas. Tarkime, kad ši paskola yra susieta su 3 mėnesių LIBOR palūkanų norma. Jei organizacija mano, kad artimiausiu metu LIBOR norma padidės, organizacija gali apsidrausti pinigų sraute, pasirinkdama fiksuotas palūkanų normas, naudodama palūkanų normos apsikeitimo sandorį. Tai suteiks tam tikrą organizacijos pinigų srautų tikrumą.

- Į bankai naudoti palūkanų normų apsikeitimo sandorius, kad valdyti palūkanų normos riziką . Jie linkę paskirstyti savo palūkanų normos riziką kurdami mažesnius apsikeitimo sandorius ir platindami juos rinkoje per tarpininką tarpininką. Mes išsamiai aptarsime šį požymį ir sandorį, kai pažvelgsime į tai, kas yra rinkos formuotojai versle.

- Didžiulis įrankis fiksuotų pajamų investuotojams . Jie naudojasi spekuliacijomis ir rinkos kūrimu. Iš pradžių tai buvo skirta tik įmonėms, tačiau augant rinkai žmonės rinką pradėjo suvokti kaip būdą įvertinti rinkos dalyvių palūkanų normą . Štai tada daugelis fiksuotų pajamų žaidėjų pradėjo aktyviai dalyvauti rinkoje.

- Palūkanų normos apsikeitimo sandoris veikia kaip nuostabi portfelio valdymo priemonė . Tai padeda koreguoti riziką, susijusią su palūkanų normos nepastovumu. Tuo atveju, kai fondo valdytojai nori dirbti pagal ilgalaikę strategiją, ilgą laiką palūkanų normų apsikeitimo sandoriai padeda padidinti bendrą portfelio trukmę.

Kas yra apsikeitimo norma?

Kai suprasite, kas yra apsikeitimo sandoris, labai svarbu suprasti, kas vadinama „apsikeitimo palūkanų norma“. Apsikeitimo palūkanų norma yra fiksuoto apsikeitimo sandorio norma, nustatyta laisvojoje rinkoje. Taigi įvairių bankų nurodoma šios priemonės norma yra vadinama apsikeitimo norma. Tai rodo, koks yra rinkos požiūris, ir jei įmonė mano, kad ji gali stabilizuoti pinigų srautus pirkdama apsikeitimo sandorį arba tai gali padaryti piniginė nauda, jie to siekia. Taigi apsikeitimo palūkanų norma yra fiksuota palūkanų norma, kurios gavėjas reikalauja mainais už neapibrėžtumą, egzistavusį dėl plaukiojančios sandorio dalies.

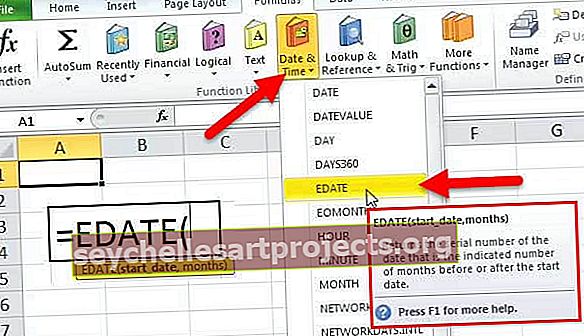

Kas yra apsikeitimo kreivė?

Visų galimų terminų apsikeitimo palūkanų diagrama yra žinoma kaip apsikeitimo kreivė. Tai labai panašu į bet kurios šalies, kurioje grafikas pavaizduotas per visą kadenciją, vyraujančią palūkanų normą, pelningumo kreivę. Kadangi apsikeitimo palūkanų norma yra geras palūkanų normos suvokimo, rinkos likvidumo ir banko kreditų judėjimo matuoklis, apsikeitimo sandorių kreivė atskirai tampa labai svarbi palūkanų normos lyginamajam indeksui.

šaltinis: Bloomberg.com

Paprastai valstybės pelningumo kreivė ir apsikeitimo sandorių kreivė yra panašios formos. Tačiau kartais tarp jų yra skirtumas. Skirtumas tarp jų yra žinomas kaip „apsikeitimo sandoris“. Istoriškai šis skirtumas buvo teigiamas, o tai atspindėjo didesnę bankų kredito riziką, palyginti su suverenu. Tačiau atsižvelgiant į kitus veiksnius, kurie rodo pasiūlą ir paklausą, likvidumą, JAV skirtumas šiuo metu yra neigiamas ilgesniam terminui. Norėdami geriau suprasti, žiūrėkite toliau pateiktą diagramą.

Norėdami geriau suprasti, žiūrėkite toliau pateiktą diagramą.

šaltinis: Bloomberg.com

Apsikeitimo kreivė yra geras fiksuotų pajamų rinkos sąlygų rodiklis. Tai atspindi tiek banko kredito situaciją, tiek rinkos dalyvių požiūrį į palūkanų normą. Brandžiose rinkose apsikeitimo sandorių kreivė išstūmė iždo kreivę kaip pagrindinį kainų ir prekybos įmonių obligacijų ir paskolų etaloną. Tam tikrais atvejais jis yra pagrindinis etalonas, nes jis labiau orientuotas į rinką ir atsižvelgia į didesnius rinkos dalyvius.

Kas yra „Swaps“ rinkos formuotojai?

Didžiosios investicinės įmonės kartu su komerciniais bankais, turinčiais stiprią kredito reitingų istoriją, yra didžiausia apsikeitimo sandorių rinka. Jie investuotojams, norintiems sudaryti apsikeitimo sandorį, siūlo fiksuotos ir kintamos palūkanų normos. Tipiškos apsikeitimo sandorio šalys paprastai yra korporacija, bankas ar investuotojas, iš vienos pusės, ir didelis komercinis bankas ir investicinės įmonės, kita vertus. Pagal bendrą scenarijų, tuo metu, kai bankas įvykdo apsikeitimo sandorį, jis paprastai jį kompensuoja per tarpininko tarpininką. Viso sandorio metu bankas saugo mokesčius už apsikeitimo sandorio inicijavimą. Tais atvejais, kai apsikeitimo sandoris yra labai didelis, tarpininkas-tarpininkas gali sudaryti daug kitų sandorio šalių, savo ruožtu paskirstydamas sandorio riziką. Tai lemia didesnę rizikos išsisklaidymą. Taip bankai, turintys palūkanų normos riziką,pabandykite paskirstyti riziką didesnei auditorijai. Rinkos kūrėjų vaidmuo yra suteikti sistemoje daug žaidėjų ir likvidumo.

Kokia rizika siejama su apsikeitimo sandoriais?

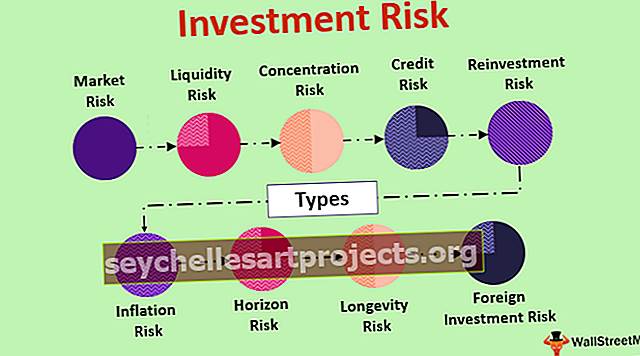

Kaip ir nevalstybinių fiksuotų pajamų rinkos atveju, palūkanų normos apsikeitimo sandoris turi dvi pagrindines rizikas. Šios dvi rizikos yra palūkanų normos rizika ir kredito rizika. Kredito rizika rinkoje taip pat vadinama sandorio šalies rizika. Palūkanų normos rizika kyla dėl to, kad lūkesčiai dėl palūkanų normos gali neatitikti faktinės palūkanų normos. Apsikeitimo sandoris taip pat turi sandorio šalies riziką, kuri reiškia, kad kuri nors šalis gali laikytis sutarties sąlygų. Palūkanų normų apsikeitimo sandorių rizikos koeficientas buvo visų laikų aukščiausias 2008 m., Kai šalys atsisakė vykdyti palūkanų normos apsikeitimo įsipareigojimą. Tada tapo svarbu įsteigti tarpuskaitos agentūrą, kad būtų sumažinta sandorio šalies rizika.

Ką tai reiškia investuotojui „Swap“?

Per tuos metus finansų rinkos nuolat kūrė naujoves ir pasiūlė puikių finansinių produktų. Kiekvienas iš jų pradėjo veiklą rinkoje siekdamas išspręsti kokią nors su korporacija susijusią problemą, o vėliau pats tapo didžiule rinka. Būtent taip atsitiko su palūkanų normų apsikeitimo sandoriais arba apsikeitimo sandorių kategorija apskritai. Investuotojo tikslas yra suprasti produktą ir sužinoti, kur jis gali jam padėti. Palūkanų normos apsikeitimo sandorio supratimas gali padėti investuotojui įvertinti palūkanų normos suvokimą rinkoje. Tai taip pat gali padėti asmeniui nuspręsti, kada imti paskolą, o kada ją atidėti kuriam laikui. Tai taip pat gali padėti suprasti, kokį portfelį valdo jūsų fondų valdytojas, ir kaip jis ar ji bando valdyti palūkanų normos riziką rinkoje.Apsikeitimas yra puikus įrankis efektyviai valdyti skolą. Tai leidžia investuotojui žaisti su palūkanų norma ir neapriboja jo fiksuota ar kintama galimybe.