Investavimo rizika (apibrėžimas, rūšys) Kas yra investicinė rizika?

Kas yra investicinė rizika?

Investavimo rizika apibrėžiama kaip nuostolių tikimybė ar neapibrėžtumas, o ne tikėtinas pelnas iš investicijų dėl vertybinių popierių, tokių kaip obligacijos, akcijos, nekilnojamasis turtas ir kt., Tikrosios kainos kritimo. Kiekvienai investicijų rūšiai būdinga tam tikra investicijų rizika, pavyzdžiui, rinkos rizika, ty nuostolis dėl investuotos sumos arba įsipareigojimų neįvykdymo rizika, ty investuoti pinigai niekada negrąžinami investuotojui.

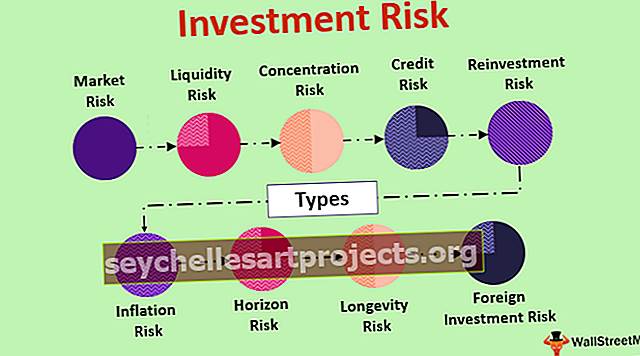

Investavimo rizikos rūšys

Pažvelkime į įvairias investavimo rizikos rūšis:

# 1 - rinkos rizika

Rinkos rizika yra rizika, kad investicija praranda savo vertę dėl įvairių ekonominių įvykių, galinčių paveikti visą rinką. Pagrindinės rinkos rizikos rūšys:

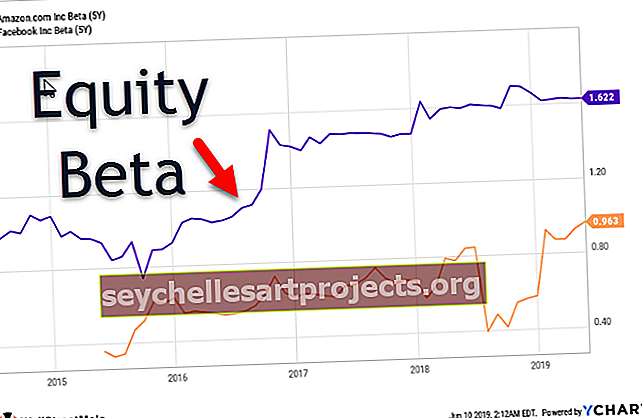

- Akcijų rizika: ši rizika yra susijusi su investicijomis į akcijas. Akcijų rinkos kaina yra nepastovi ir dėl įvairių veiksnių nuolat didėja arba mažėja. Taigi akcijų rizika yra akcijų rinkos kainos kritimas.

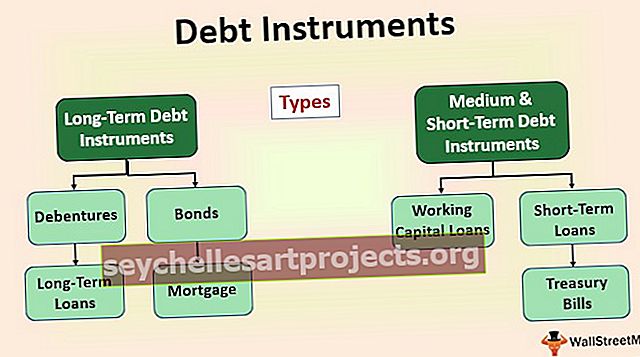

- Palūkanų normos rizika: Palūkanų normos rizika taikoma skolos vertybiniams popieriams. Palūkanų normos neigiamai veikia skolos vertybinius popierius, ty skolos vertybinių popierių rinkos vertė padidėja, jei palūkanų normos mažėja.

- Valiutos rizika: Valiutos rizika yra susijusi su investicijomis užsienio valiuta. Rizika prarasti pinigus investuojant į užsienio valiutą dėl valiutų kursų pokyčių yra valiutos rizika. Pavyzdžiui, jei JAV doleris nuvertės iki Indijos rupijos, investicijos į JAV dolerius bus mažesnės vertės Indijos rupijoje.

# 2 - likvidumo rizika

Likvidumo rizika yra rizika, kad nepavyks parduoti vertybinių popierių už tikrą kainą ir konvertuoti į pinigus. Dėl mažesnio rinkos likvidumo investuotojui gali tekti parduoti vertybinius popierius už daug mažesnę kainą ir taip prarasti vertę.

# 3 - koncentracijos rizika

Koncentracijos rizika yra rizika prarasti investuotą sumą, nes ji buvo investuota tik į vieną ar vieną vertybinių popierių tipą. Koncentracijos rizikos atveju investuotojas praranda beveik visą investuotą sumą, jei sumažėja investuoto konkretaus vertybinio popieriaus rinkos vertė.

# 4 - kredito rizika

Kredito rizika taikoma įmonės ar vyriausybės išleistų obligacijų nevykdymo rizikai. Obligacijos emitentas gali susidurti su finansiniais sunkumais, dėl kurių jis gali nesugebėti sumokėti palūkanų ar pagrindinės sumos obligacijų investuotojams, nevykdydamas savo įsipareigojimų.

# 5 - reinvestavimo rizika

Reinvestavimo rizika yra rizika prarasti didesnę pagrindinės grąžos ar pajamų dalį dėl žemos palūkanų normos. Tarkime, kad obligacijos, kurių grąža siekia 7%, yra suėjusios ir pagrindinė dalis turi būti investuojama 5%, taip prarandant galimybę uždirbti didesnę grąžą.

# 6 - Infliacijos rizika

Infliacijos rizika yra perkamosios galios praradimo rizika, nes investicijos neuždirba didesnės grąžos nei infliacija. Infliacija suvalgo grąžą ir sumažina pinigų perkamąją galią. Jei investicijų grąža yra mažesnė už infliaciją, investuotojui kyla didesnė infliacijos rizika.

# 7 - horizonto rizika

Horizonto rizika yra rizika sutrumpinti investicijų horizontą dėl asmeninių įvykių, tokių kaip darbo praradimas, santuoka ar namo pirkimas ir kt.

# 8 - ilgaamžiškumo rizika

Ilgaamžiškumo rizika yra rizika pergyventi santaupas ar investicijas, ypač susijusias su į pensiją išėjusiais ar artėjančiais pensijoje asmenimis.

# 9 - Užsienio investicijų rizika

Užsienio investicijų rizika yra rizika investuoti į užsienio šalis. Jei visai šaliai gresia BVP kritimas, didelė infliacija ar pilietiniai neramumai, investicija praras pinigus.

Investicijų rizikos valdymas

Nors yra rizika investuoti, tačiau šią riziką galima valdyti ir kontroliuoti. Įvairūs rizikos valdymo būdai:

- Diversifikacija: diversifikacija apima investicijų paskirstymą į įvairius turtus, tokius kaip akcijos, obligacijos, nekilnojamasis turtas ir kt. Diversifikaciją galima pasiekti skirtinguose turtuose, taip pat turtuose (pvz., Investuojant į įvairius sektorius investuojant į akcijas).

- Nuoseklus investavimas ( vidurkis ): Nuosekliai investuodamas, ty investuodamas nedideles sumas reguliariais laiko tarpais, investuotojas gali vidutiniškai įvertinti savo investicijas. Jis kada nors pirks dideles, o kartais ir mažas ir išlaikys pradinę investicijos savikainą. Tačiau jei investicija padidės rinkos kaina, jis gaus visą investiciją.

- Ilgalaikės investicijos : ilgalaikės investicijos duoda didesnę grąžą nei trumpalaikės investicijos. Nors yra trumpalaikis vertybinių popierių kainų svyravimas, tačiau jie paprastai padidėja investavus ilgesniam laikotarpiui (5,10, 20 metų).

Svarbūs dalykai

- Tai rizika prarasti investuotus pinigus dėl tikrosios vertybinių popierių kainos kritimo.

- Didesnės rizikos vertybiniai popieriai duoda didesnę grąžą.

- Rizika daugiausia apima rinkos riziką, tačiau neapsiriboja rinkos rizika. Yra ir kitų rūšių rizikos, pavyzdžiui, kredito rizika, reinvestavimo rizika ir infliacijos rizika ir kt.

- Nors investavimo rizika yra susijusi su beveik visų rūšių investicijomis, tačiau ją galima sumažinti diversifikuojant, vidutiniškai investuojant ir investuojant ilgą laiką.

Išvada

Investavimo rizika yra netikrumas prarasti investuotą sumą. Visoms investicijoms tenka tam tikra nuostolių rizika, tačiau geriau suprasdamas ir diversifikuodamas riziką, investuotojas gali sugebėti valdyti šias rizikas. Geriau valdydamas riziką, investuotojas galės turėti gerą finansinį turtą ir pasiekti savo finansinius tikslus.