CAPM beta versija - apibrėžimas, formulė, apskaičiuokite CAPM beta versiją „Excel“

„CAPM Beta“ yra teorinis būdas įvertinti, kaip vienos akcijos juda rinkos atžvilgiu, atsižvelgiant į abiejų koreliaciją; rinka reiškia nesistemingą riziką, o beta - sisteminę riziką.

CAPM Beta Kai investuojame į akcijų rinkas, kaip žinoti, kad A akcijos yra mažiau rizikingos nei B akcijos. Skirtumai gali atsirasti dėl rinkos kapitalizacijos, pajamų dydžio, sektoriaus, augimo, valdymo ir pan. kuri akcija yra rizikingesnė? Atsakymas yra TAIP, ir mes tai vadiname „CAPM Beta“ arba „Capital Asset Pricing Model Beta“.

Šiame straipsnyje apžvelgiame „CAPM Beta“ veržles ir varžtus -

Kas yra „CAPM Beta“?

Beta yra labai svarbi priemonė, naudojama kaip pagrindinis indėlis vertinant diskontuotus pinigų srautus ar DCF.

Jei norite profesionaliai sužinoti apie DCF modeliavimą, sukūriau 117 kursų investicijų bankininkystės portfelį. Čia galite apžvelgti šiuos Investicinės bankininkystės kursus.

Svarbiausia - atsisiųskite beta versijos skaičiavimo „Excel“ šabloną

Apskaičiuokite „MakeMyTrip“ beta versiją programoje „Excel“ naudodamiesi SLOPE ir regresija

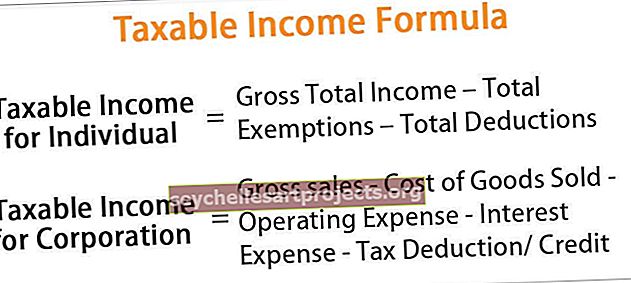

„CAPM Beta“ formulė

Jei turite bent menkiausią užuominą dėl DCF, būtumėte girdėję apie kapitalo turto kainodaros modelį (CAPM), kuris apskaičiuoja nuosavo kapitalo kainą pagal žemiau pateiktą beta versiją.

Nuosavo kapitalo kaina = nerizikinga norma + Beta x rizikos premija

Jei dar negirdėjote apie „Beta“, tada nesijaudinkite. Šiame straipsnyje jums paprasčiausia paaiškinta apie beta versiją.

Paimkime pavyzdį: kai investuojame į akcijas, reikia rinktis kuo didesnę grąžą turinčias akcijas. Tačiau jei vienas persekiojimas grįžta, praleidžiamas kitas atitinkamas elementas, ty Rizika.

Iš tikrųjų kiekvienai akcijai gresia dvi rizikos rūšys.

- Nesisteminga rizika apima riziką, būdingą įmonei ar pramonei. Tokią riziką galima pašalinti diversifikuojant sektorius ir įmones. Įvairinimo poveikis yra tas, kad įvairi akcijų rizika gali atsverti viena kitą.

- Sisteminga rizika - tai rizika, daranti įtaką visoms akcijų rinkoms. Sisteminės rizikos neįmanoma sumažinti diversifikuojant, tačiau ji gali būti gerai suprantama naudojant svarbią rizikos priemonę, vadinamą „ BETA“.

Kas yra „Beta“?

Pagrindinis Beta apibrėžimas - Beta vertina akcijų riziką, palyginti su visa rinka.

- Jei Beta = 1: Jei akcijų Beta yra viena, ji turi tą patį rizikos lygį kaip ir akcijų rinka. Taigi, jei akcijų rinka (NASDAQ ir NYSE ir kt.) Pakils 1%, akcijų kaina taip pat pakils 1%. Jei akcijų rinka sumažės 1%, akcijų kaina taip pat sumažės 1%.

- Jei Beta> 1: Jei akcijų Beta yra didesnė nei viena, tai reiškia didesnį rizikos ir nepastovumo lygį, palyginti su akcijų rinka. Nors akcijų kainos pokyčių kryptis bus ta pati; tačiau akcijų kainų pokyčiai bus gana kraštutiniai. Pavyzdžiui, tarkime, kad ABC akcijų Beta yra dvi, tada, jei akcijų rinka pakils 1%, ABC akcijų kaina kils dviem procentais (didesnė grąža kylančioje rinkoje). Tačiau jei akcijų rinka sumažės 1%, ABC akcijų kaina sumažės dviem procentais (tai reiškia didesnį neigiamą poveikį ir riziką).

- Jei Beta> 0 ir Beta <1: jei akcijų Beta yra mažesnė nei viena ir didesnė už nulį, tai reiškia, kad akcijų kainos judės kartu su visa rinka; tačiau akcijų kainos išliks mažiau rizikingos ir nepastovios. Pavyzdžiui, jei akcijų XYZ beta yra 0,5, tai reiškia, kad jei visa rinka juda aukštyn arba žemyn 1%, XYZ akcijų kaina padidės arba sumažės tik 0,5% (mažiau nepastovi)

Apskritai didelių bendrovių, turinčių labiau nuspėjamų finansinių ataskaitų ir pelningumo, beta vertė bus mažesnė. Pavyzdžiui, energijos, komunalinių paslaugų, bankų ir kt. Beta versija yra mažesnė. Dauguma betų paprastai patenka tarp 0,1 ir 2,0, nors neigiami ir didesni skaičiai yra galimi.

Pagrindiniai beta faktoriai

Dabar, kai „Beta“ supratome kaip rizikos matą, mums svarbu suprasti ir rizikos šaltinius. Beta priklauso nuo daugelio veiksnių - paprastai, nuo verslo pobūdžio, veiklos ir finansinių svertų ir kt.

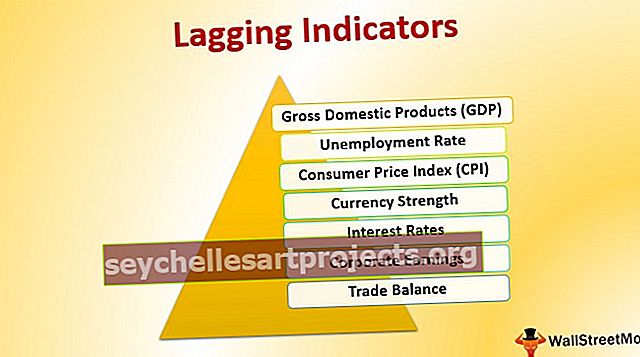

Žemiau pateiktoje diagramoje parodyti pagrindiniai beta veiksniai -

- Verslo pobūdis - įmonės beta vertė priklauso nuo siūlomų produktų ir paslaugų rūšies ir jos santykio su bendra makroekonomine aplinka. Atkreipkite dėmesį, kad ciklinių kompanijų betos yra didesnės nei neciklinių firmų. Be to, diskrecinių produktų įmonės turės didesnes betas nei firmos, kurios parduoda mažiau diskrecinius produktus.

- Veiklos svertas: kuo didesnė fiksuotų išlaidų dalis verslo sąnaudų struktūroje, tuo didesnė beta versija

- Finansinis svertas: kuo daugiau skolų imsis įmonė, tuo didesnė bus to verslo nuosavo kapitalo beta dalis. Skola sukuria fiksuotas išlaidas, palūkanų išlaidas, kurios padidina rinkos rizikos poveikį.

Aukštos beta versijos atsargos / sektoriai

Dėl neaiškios ekonominės aplinkos visada lieka klausimų, kokia yra geriausia investavimo strategija. Ar turėčiau rinktis dideles CAPM Beta akcijas ar mažas CAPM Beta atsargas? Paprastai suprantama, kad ciklinės atsargos turi aukštą beta versiją, o gynybiniai sektoriai - mažą beta versiją.

Ciklinės atsargos yra tos, kurių verslo ir atsargų rodikliai labai susiję su ekonomine veikla. Jei ekonomika išgyvena nuosmukį, šių akcijų rezultatai yra prasti, todėl akcijų rodikliai yra pranašesni. Panašiai, jei ekonomika auga sparčiai, cikliškos atsargos paprastai būna labai susijusios ir rodo didelį verslo ir akcijų augimo tempą.

Paimkime, pavyzdžiui, „General Motors“; jo CAPM beta yra 1,43. Tai reiškia, kad jei akcijų rinka pakils 5%, tai „General Motors“ akcijos pakils 5 x 1,43 = 7,15%.

Šie sektoriai gali būti klasifikuojami kaip cikliniai sektoriai ir paprastai pasižymi didelėmis akcijomis.

- Automobilių sektorius

- Medžiagų sektorius

- Informacinių technologijų sektorius

- Vartotojų diskrecijos sektorius

- Pramonės sektorius

- Bankininkystės sektorius

Mažos beta versijos atsargos / sektoriai

Žemą beta versiją rodo gynybinio sektoriaus atsargos. Apsauginės atsargos yra atsargos, kurių verslo veikla ir akcijų kainos nėra susijusios su ekonomine veikla. Net jei ekonomikoje yra nuosmukis, šios akcijos paprastai rodo stabilias pajamas ir akcijų kainas. Pavyzdžiui, „PepsiCo“, jo akcijų beta yra 0,78. Jei vertybinių popierių rinka sumažės 5%, tada „Pepsico“ akcijų kursas sumažės tik 0,78 × 5 = 3,9%.

Šie sektoriai gali būti klasifikuojami kaip gynybiniai sektoriai ir paprastai pasižymi mažomis atsargomis.

- Vartotojo kabės

- Gėrimai

- Sveikatos apsauga

- Telekomunikacijos

- Komunalinės paslaugos

CAPM beta skaičiavimas „Excel“

Techniškai kalbant, „Beta“ yra akcijų kainų kintamumo matas, palyginti su visa akcijų rinka (NYSE, NASDAQ ir kt.). Beta apskaičiuojama regresuojant akcijų kainų procentinį pokytį, palyginti su procentiniu pokyčiu visoje akcijų rinkoje. „CAPM Beta“ skaičiavimas gali būti atliekamas labai lengvai naudojant „Excel“.

Apskaičiuokime „MakeMyTrip“ beta versiją (MMTY) ir rinkos indeksą kaip NASDAQ.

Svarbiausia - atsisiųskite beta versijos skaičiavimo „Excel“ šabloną

Apskaičiuokite „MakeMyTrip“ beta versiją programoje „Excel“ naudodamiesi SLOPE ir regresija

1 žingsnis - atsisiųskite akcijų kainų ir indeksų duomenis per pastaruosius 3 metus.

Pirmiausia reikia atsisiųsti akcijų kainos ir indekso duomenis. Jei norite „NASDAQ“, atsisiųskite duomenų rinkinį iš „Yahoo Finance“.

Panašiai atsisiųskite atitinkamus „MakeMyTrip“ pavyzdžio akcijų kainų duomenis iš čia.

2 žingsnis - rūšiuokite datas ir pakoreguotas uždarymo kainas

Atsisiuntę duomenų rinkinį, atlikite šiuos veiksmus kiekvienam duomenų rinkiniui:

- Rūšiuoti datas ir pakoreguotas uždarymo kainas didėjimo tvarka

- Ištrinti stulpelį Atidaryti, Aukštas, Žemas, Uždaryti ir garsinti. Jie nėra reikalingi atliekant beta skaičiavimus.

3 žingsnis - paruoškite vieną akcijų kainų duomenų ir indekso duomenų lapą.

4 žingsnis - apskaičiuokite trupmeninę dienos grąžą

5 žingsnis - apskaičiuokite beta versiją - trys metodai

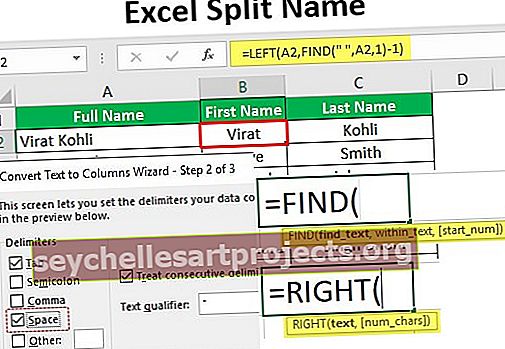

Beta versijai apskaičiuoti galite naudoti bet kurį iš trijų metodų: 1) dispersijos / kovariacijos metodas 2) „SLOPE“ funkcija „Excel“ 3) duomenų regresija

- Dispersijos / kovariacijos metodas

Naudojant dispersijos-kovariacijos metodą, beta versiją gauname kaip 0,9859 (beta koeficientas)

- „SLOPE“ funkcija „Excel“

Naudodami šį SLOPE funkcijos metodą, mes vėl gauname beta versiją kaip 0,9859 (beta koeficientas)

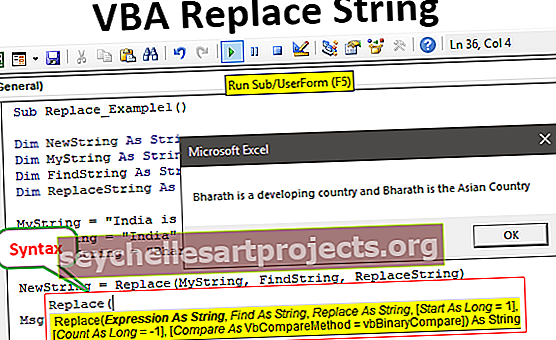

- 3 metodas - duomenų regresijos naudojimas

Norėdami naudoti šią funkciją programoje „Excel“, turite pereiti į skirtuką Duomenys ir pasirinkti Duomenų analizė.

Jei negalite rasti duomenų analizės programoje „Excel“, turite įdiegti analizės įrankių paketą. Šis procesas yra gana lengvas: eikite į FILE -> Options -> Add-ins -> Analysis ToolPak -> Go -> Check Analysis ToolPak -> OK

Pasirinkite Duomenų analizė ir spustelėkite Regresija.

Pasirinkite Y įvesties sritį ir X įvesties sritį

Spustelėję Gerai, gausite šią santraukos išvestį

Kaip minėta aukščiau, kiekvienu iš metodų gausite tą patį beta (beta koeficiento) atsakymą .

Be to, atkreipkite dėmesį, kad „MakeMyTrip“ beta versija yra maždaug arčiau 1,0, tai reiškia, kad „MakeMyTrip“ akcijų kainos turi tą patį rizikos lygį kaip ir platus NASDAQ indeksas.

„Levered vs. Unlevered Beta“

Levered Beta arba Equity Beta yra Beta, kurioje yra kapitalo struktūros, ty skolos ir nuosavo kapitalo, poveikis. Aukščiau apskaičiuota beta versija yra „Levered Beta“.

Nepašalinta Beta yra Beta pašalinus kapitalo struktūros poveikį. Kaip matyti aukščiau, pašalinę finansinio sverto efektą, galėsime apskaičiuoti „Unlevered Beta“.

Neapsaugotą beta versiją galima apskaičiuoti naudojant šią formulę:

Kaip pavyzdį, sužinokime „ MakeLamped Beta“, skirtą „MakeMyTrip“.

Skolos ir nuosavo kapitalo santykis (MakeMyTrip) = 0,27

Mokesčio tarifas = 30% (manoma)

Beta (svertinė) = 0,9859 (iš viršaus)

Apskaičiuokite į biržos prekybos sąrašus neįtrauktos ar privačios įmonės beta versiją

Kaip matyti anksčiau, „Beta“ yra statistinis įmonės akcijų kainos kintamumo, palyginti su akcijų rinka, matas. Tačiau kai vertiname privačias įmones (neįtrauktas į sąrašą), kaip turėtume rasti „Beta“? Šiuo atveju Beta neegzistuoja; tačiau palyginamų įmonių analizėje galime rasti PASTATYTĄ BETA.

„Implicit beta“ yra rasta naudojant šį 3 žingsnių procesą -

1 žingsnis - raskite visus sąraše esančius palyginamuosius elementus, kurių beta versijos yra lengvai pasiekiamos.

Atkreipkite dėmesį, kad atsisiųstos „Betos“ yra „Levered Betas“, todėl svarbu pašalinti kapitalo struktūros poveikį. Didesnė skolos suma reiškia didesnį pelno kintamumą (finansinis svertas), o tai savo ruožtu lemia didesnį jautrumą akcijų kainoms.

Tarkime, kad čia norime rasti privačios įmonės beta versiją, pavadinkime tai PRIVATUMU. Pirmiausia surandame visus išvardytus bendraamžius ir nustatome jų „Betas“ (svertinius)

2 žingsnis - atlaisvinkite „Betas“

Norėdami atlaisvinti beta versiją, naudosime aukščiau aptartą formulę.

Atkreipkite dėmesį, kad kiekvienam iš konkurentų turėsite rasti papildomos informacijos, tokios kaip „Skola kapitalui“ ir „Mokesčių normos“. Nors nesuvaldysime, mes galėsime pašalinti finansinio sverto poveikį.

3 žingsnis: atleisk beta versiją

Tada mes atsižvelkime į beta versiją dėl optimalios PRIVATE įmonės kapitalo struktūros, apibrėžtos pagal pramonės parametrus ar valdymo lūkesčius. Šiuo atveju laikoma, kad ABC įmonės skola / nuosavas kapitalas yra 0,25x, o mokesčio tarifas - 30%.

Atsinaujinusios beta versijos apskaičiavimas yra toks:

Būtent ši atsilikusi beta versija naudojama apskaičiuojant privačių bendrovių nuosavo kapitalo kainą.

Ką reiškia neigiama beta versija?

Nors minėtais atvejais matėme, kad Beta buvo didesnė už nulį; tačiau gali būti akcijų, kurių betos yra neigiamos. Teoriškai neigiama beta reikštų, kad akcijos juda priešinga visos akcijų rinkos kryptimi. Nors šios atsargos yra normos, jos egzistuoja. Daugelis auksą investuojančių bendrovių gali turėti neigiamų betų, nes aukso ir akcijų rinkos juda priešinga kryptimi. Tarptautinės bendrovės taip pat gali turėti neigiamą beta versiją, nes jų verslas gali būti tiesiogiai nesusijęs su šalies ekonomika.

Jei smalsu pamatyti keletą neigiamų beta akcijų pavyzdžių, tai yra procesas, kurio metu galite ieškoti neigiamų beta akcijų.

1 žingsnis - apsilankykite „Yahoo Screener“

2 žingsnis - pasirinkite pramonės filtrą

Galite pasirinkti savo pasirinktą sektorių / pramonę. Aš pasiėmiau aukso (pagrindinės medžiagos)

3 žingsnis - pasirinkite minimalias ir didžiausias beta vertes

4 žingsnis - Spustelėkite Rasti atsargas ir pamatysite žemiau pateiktą sąrašą

5 žingsnis - rūšiuokite Beta stulpelį nuo žemo iki aukšto

6 žingsnis - mėgaukitės neigiamų betų sąrašu :-)

„CAPM Beta“ privalumai

- Vienos priemonės, skirtos suprasti saugumo svyravimus, palyginti su rinka. Šis akcijų nepastovumo supratimas padeda portfelio valdytojui priimti sprendimus dėl šio vertybinio popieriaus pridėjimo ar pašalinimo iš portfelio.

- Dauguma investuotojų turi diversifikuotus portfelius, iš kurių pašalinta nesisteminga rizika. „Beta“ atsižvelgia tik į sisteminę riziką, taip pateikdama realų susijusios rizikos vaizdą.

„CAPM Beta“ trūkumai

- „Praėję rezultatai nėra ateities garantija“ - ši taisyklė galioja ir „Beta“. Nors skaičiuojame beta versiją, atsižvelgiame į istorinius duomenis - 1 metus, 2 metus ar 5 metus ir tt. Šios istorinės beta versijos naudojimas ateityje gali netikti.

- Negalime tiksliai išmatuoti naujų atsargų beta versijos - kaip matėme iš viršaus, galime apskaičiuoti į biržos sąrašus neįtrauktų ar privačių bendrovių beta versiją. Tačiau problema slypi ieškant tikrojo palyginimo, kuris mums gali suteikti numanomą beta numerį. Deja, mes ne visada turime tinkamą palyginamąjį modelį pradedantiesiems ar privačioms įmonėms.

- „Beta“ mums nesako, ar meškos, ar jaučio fazėje akcijos buvo nepastovesnės. Joje neskiriami pakilimai ar nuosmukiai.

„CAPM Beta“ vaizdo įrašas

Įdomūs vertinimo straipsniai

-

- Beta formulė

- Akcijų beta reikšmė

- Dalių vertinimo suma

Kas toliau?

Jei sužinojote ką nors naujo arba jums patiko įrašas, palikite komentarą žemiau. Leisk man žinoti, ką tu galvoji. Labai ačiū ir rūpinkitės. Laimingo mokymosi!