Ilgalaikiai įsipareigojimai balanse (apibrėžimas, sąrašas)

Kas yra ilgalaikiai įsipareigojimai balanse?

Ilgalaikiai įsipareigojimai, dažnai vadinami ilgalaikiais įsipareigojimais, atsiranda dėl įsipareigojimų, kurie neturi būti mokami per ateinančius 12 mėnesių nuo balanso datos ar įmonės veiklos ciklo, ir daugiausia susideda iš ilgalaikių skolų.

Sąvoka „Įsipareigojimai“ įmonės balanse reiškia tam tikrą sumą, kurią įmonė kam nors skolinga (asmeniui, įstaigoms ar įmonėms). Arba kitaip tariant, jei įmonė skolinasi tam tikrą sumą arba ima kreditą verslo operacijoms vykdyti, įmonė privalo ją grąžinti per nustatytą terminą. Pagal terminą nustatomi ilgalaikiai ir trumpalaikiai įsipareigojimai. Ilgalaikiai įsipareigojimai, kuriuos reikia grąžinti ilgiau nei vienerius metus (dvylika mėnesių), ir viskas, kas yra trumpesnė nei vieneri metai, vadinami trumpalaikiais įsipareigojimais.

Pvz., Jei įmonė X Ltd. skolintųsi 5 milijonus dolerių iš banko, kurio palūkanų norma yra 5% per metus 8 mėnesiams, skola būtų traktuojama kaip trumpalaikiai įsipareigojimai. Jei kadencija bus ilgesnė nei vieneri metai, ji bus įtraukta į balanso „Ilgalaikius įsipareigojimus“.

Ilgalaikių įsipareigojimų sąrašas balanse

Remiantis įmonės prisiimtų įsipareigojimų pobūdžiu, balanse pateikiamas ilgalaikių įsipareigojimų sąrašas:

# 1 - akcininkų kapitalas

Akcininkai yra tikrasis bendrovės savininkas ir juos galima suskirstyti į dvi kategorijas, pavyzdžiui, privilegijuotieji akcininkai ir nuosavo kapitalo akcininkai. Pirmenybė Akcininkams pirmenybė teikiama pelno paskirstymo metu (jie gauna dividendus, jei taip pat yra nuostolių). Priešingai, akcininkų akcininkai dividendus gauna tik tada, kai yra pelnas. Kita vertus, akcijų akcininkai turi balsavimo teisę, skirtingai nei „Preference“ akcininkai. Verslui reikalingas pradinis kapitalas arba „pradinis finansavimas“ iš esmės gaunamas iš akcininkų kišenės, o bendrą kapitalo sumą galima padalyti į bendrą akcininkų skaičių, atsižvelgiant į jų įnašus į kapitalą. Rizikos ir atlygio santykis paskirstomas pagal kapitalo įnašą. Pavyzdžiui, tarkime, kad įmonę A finansavo trys investuotojai X, Y &Z, kurio kapitalo įnašas yra 2000 USD, 3000 USD ir 5000 USD, o tada pelnas būtų padalintas remiantis 2: 3: 5.

Rezervai ir perteklius yra dar viena akcininkų nuosavybės dalis, susijusi su rezervų dalimi. Jei įmonė uždirba nuolatinį pelną, pelno krūva tam tikru momentu būtų vadinama „Atsargos ir perteklius“. Pvz., Jei verslo padalinys per pirmuosius trejus metus teikia grynąjį pelną po mokesčių (po akcininkams paskirstytų dividendų) @ 11 000, 80 000 ir 95 000 USD. Tada bendri rezervai būtų USD (11000 + 80000 + 95000) arba 285 000 USD po trečiųjų finansinių metų.

Taigi, mes galime pasakyti

# 2 - ilgalaikės skolos

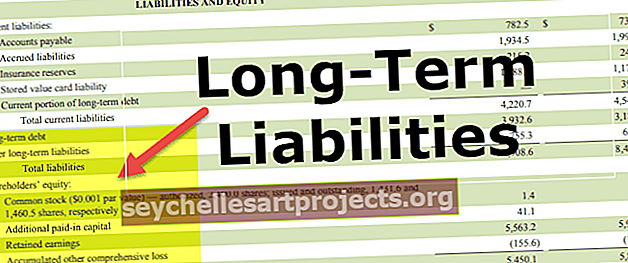

Žemiau pateikiamas „Starbucks“ skolos ilgalaikio įsipareigojimo pavyzdys.

šaltinis: „Starbucks SEC Filings“

Skolinimasis yra neatsiejama verslo dalis; viso kapitalo negalima finansuoti tik iš akcininkų kapitalo. Paprastai dideliam kapitalui reikia lėšų skirtingais etapais. Taigi, norėdamas užtikrinti sklandžią veiklą, verslo padalinys ima paskolą iš finansų įstaigos ar bet kurio banko ar bet kurio fizinio asmens ar asmenų grupės. Paskola, kuri yra grąžinama po 12 mėnesių, kartu su palūkanomis yra vadinama ilgalaikėmis paskolomis. Ilgalaikių skolinimosi tipai yra:

- Obligacijos ar obligacijos, turinčios tam tikrą fiksuotų palūkanų sumą, paprastai yra skolinamos iš rinkos su fiksuota palūkanų suma, kurią grąžina Bendrovė. Obligacijų turėtojai nesijaudina dėl įmonės pelningumo. Jie privalo gauti pinigus, kol įmonė bus paskelbta nemokia.

- Išskyrus obligacijas, Skolinimosi -ai gali būti pagaminti iš institucijų ar bankų (terminas kaip paskola) su iš anksto nuspręsta dienos. Nesumokėjus paskolos per nustatytą laiką kartu su palūkanomis, įmonė gali priversti sumokėti baudą. Taigi didelė skolinimosi suma bendrovei yra blogas signalas, o blogėjant, jei pasikeis verslo ciklas.

- Obligacijas vertina reitingų agentūros, tokios kaip „Moody's“, „Standard & Poors“ ir „Fitch“, priklausomai nuo to, ar obligacijos yra saugios - investicinis ar neinvesticinis.

# 3 - atidėtųjų mokesčių įsipareigojimai

Mokesčių įsipareigojimai gali būti terminai, kaip mokestis, kurį įmonė privalo sumokėti pelno atveju. Taigi, kai įmonė moka mažesnį mokestį už konkrečius finansinius metus, suma turėtų būti grąžinta kitais finansiniais metais. Iki to laiko įsipareigojimas laikomas atidėtu mokesčiu, kuris turi būti grąžintas kitais finansiniais metais.

Pavyzdžiui, „Company HR Ltd.“ uždirbo 20 000 USD pelną 17-18 m. Ir sumokėjo 5000 USD mokestį (darant prielaidą, kad mokesčio tarifas yra 25%), tačiau vėliau bendrovė suprato, kad mokesčių plokštė yra 28%. Tada šiuo atveju reikia sumokėti 600 USD kartu su kitų metų mokesčių mokėjimu.

# 4 - ilgalaikis teikimas

Tam tikros sumos atidėjimas paprastai reiškia tam tikrų išlaidų ar nuostolių ar blogos skolos paskirstymą atsižvelgiant į būsimą Bendrovės veiksmų eigą. Prekė traktuojama kaip nuostolis, kol įmonė neįskaito nuostolių. Pavyzdžiui, - farmacijos kompanijos prisiima tam tikrus nuostolių dėl patentų teisių nuostolius, nes visa tyrimų ir plėtros dalis yra susijusi su vaistų patento patvirtinimu. Panašiai balanse pateikiamos tos pačios bylos ir baudos už laukiančius tyrimus. Pavyzdžiui, jei bankas tikisi tam tikros paskolos sumos, kuri greičiausiai nebus atgauta, paskolos suma bus laikoma „blogomis skolomis“.

Hindalkos pavyzdys

Ankstesnis pavyzdys rodo, kad bendrovė „Hindalco Industries“ užsiima aliuminio gavyba, o gatavų aliuminio gaminių gamyba padidino savo nuosavybės bazę nuo INR 204,89 Cr. FY16 iki INR 222,72 Kr. FY17. Aukščiau nurodytas nuosavo kapitalo įplaukos rezultatas yra didesnė nuosavybės bazė, kuri yra naujai išleidžiamos nuosavybės dalies rezultatas.

Dėl bendrovės pelningumo atsargų suma išauga nuo 40401,69 Cr INR iki 45836 Cr INR. Tačiau ilgalaikės skolos santykis sumažėjo nuo 57928,93 INR. iki INR 51855,29 Kr. tai beveik 10,5% nuo praėjusių metų ir tai yra sveikas ženklas.

Atidėtasis mokestis, kiti įsipareigojimai balanse ir ilgalaikis atidėjinys sumažėjo 2,4%, 2,23% ir 5,03%, o tai rodo, kad operacijos pagerėjo praėjusių metų pradžioje.

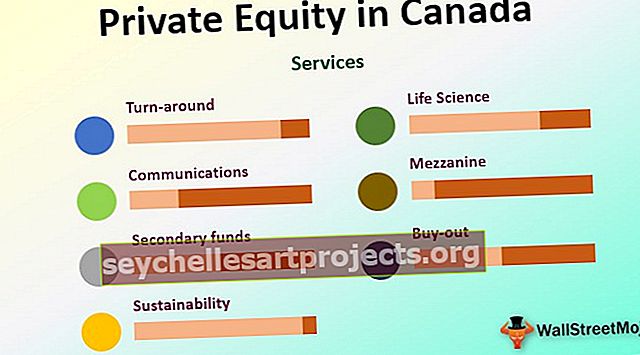

Rizika investuotojams ir ilgalaikiai įsipareigojimai

Žemiau pateiktoje diagramoje pateikiama išsami informacija apie tai, kaip rizikingi šie ilgalaikiai įsipareigojimai investuotojams.

- Pažymime, kad paprastosios akcijos yra rizikingiausios investuotojui, o trumpalaikės obligacijos yra mažiausiai rizikingos.

- Tarp jų yra kiti, pvz., Vyresnieji užstatai, vyresnieji užstatai, vyresnieji neužtikrinti vekseliai, subordinuoti vekseliai, nuolaidų vekseliai ir pageidaujamos akcijos.

Ilgalaikių įsipareigojimų svarba balanse

- Ilgalaikiai įsipareigojimai balanse lemia Verslo vientisumą. Jei skolos dalis tampa daugiau nei nuosavas kapitalas, tai yra priežastis nerimauti dėl verslo operacijų efektyvumo. Tokius įsipareigojimus artimiausiu metu reikia kontroliuoti.

- Didesnis atidėjinys rodo ir didesnius nuostolius, kurie nėra palankus faktorius įmonei. Didesnės išlaidos lemia pelno mažėjimą. Kita vertus, jei įmonė prisiima didesnį atidėjimą nei faktinis skaičius, galime pavadinti įmonę „gynybine“.

- Nuosavas kapitalas kartu su atsargomis ir skolomis lemia įmonės pinigų srautus. Turto, naujų filialų ir kt. Pirkimas gali būti finansuojamas iš nuosavo kapitalo ar skolos.