Nevykdymo rizika (apibrėžimas, tipai) Kaip įvertinti įsipareigojimų neįvykdymo riziką?

Kas yra įsipareigojimų neįvykdymo rizika?

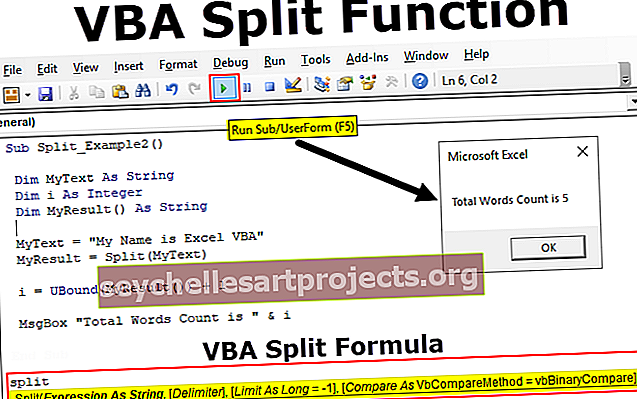

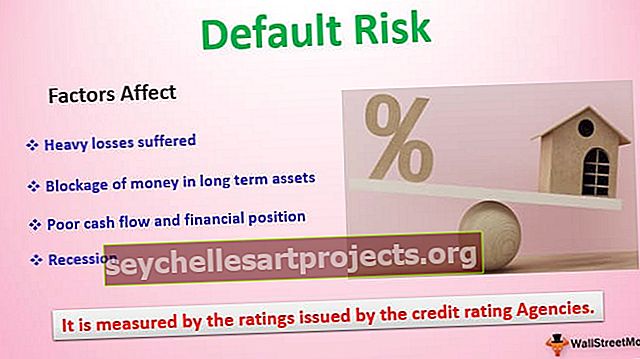

Nevykdymo rizika yra rizikos rūšis, vertinanti įsipareigojimų nevykdymo galimybes, pvz., Pagrindinės sumos ar palūkanų negrąžinimą, ir matematiškai apskaičiuojama remiantis buvusiais įsipareigojimais, finansinėmis sąlygomis, rinkos sąlygomis, likvidumo padėtimi ir esamais įsipareigojimais ir kt. veiksniai daro įtaką įsipareigojimų neįvykdymui, pavyzdžiui, patirti dideli nuostoliai, pinigų blokavimas ilgalaikiam turtui, blogas pinigų srautas ir finansinė būklė, ekonominės sąlygos, pvz., nuosmukis ir kt. Tai matuojama pagal kredito reitingų agentūrų suteiktus reitingus.

Numatytos rizikos įvertinimo tipai

Žemesni reitingai padidina riziką ir atvirkščiai. Jei įsipareigojimų nevykdymo rizika yra didelė, susidomėjimas bus didesnis nei įprasta, kad pritrauktų klientus investuoti. Jis yra padalintas į dvi investicinio ir neinvesticinio lygio rūšis.

# 1 - investicijų klasė

Investavimo laipsnis yra reitingo tipas, kurį kredito reitingų agentūros teikia remdamosi bendrovės rezultatais, kuris nustato mažesnę įsipareigojimų neįvykdymo riziką ir investuotojai gali pasirinkti investicijas į bendrovę. Paprastai AAA, AA, A, BBB reitingai laikomi investicinio lygio kategorija.

# 2 - neinvesticinis laipsnis

Ne investicinio lygio reitingas laikomas didelės rizikos vertybiniais popieriais ir tai rodo, kad įsipareigojimų nevykdymo tikimybė yra didesnė. Ne investicinio lygio įmonės siūlo didesnę palūkanų normą ir mažesnes pirkimo kainas dėl savo rizikos pobūdžio. Kartais ne investicinio lygio įmonėms buvo sunku pritraukti klientus įsigyti vertybinių popierių. Kredito reitingų agentūrų žemesnis nei BB laipsnis nurodo neinvesticinį laipsnį.

Kaip sumažinti įsipareigojimų neįvykdymo riziką?

# 1 - pasiūlykite didelę palūkanų normą

Skolininkas turėtų pasiūlyti didesnę palūkanų normą, palyginti su rinkos palūkanų norma, kad išlaikytų investuotojų tikėjimą.

# 2 - Tinkamas pinigų srautų padėties valdymas

Jei įmonė įvertinta neinvesticiniu lygiu, ji turėtų išlaikyti tinkamą pinigų srautą, kad laiku grąžintų skolą ir pagerintų rinkos įvaizdį.

# 3 - palanki kapitalo struktūra

Turimas kapitalas turėtų būti didesnis nei skolintas kapitalas, kad būtų išlaikyta mokumo padėtis.

# 4 - palankūs santykiai

Kredito reitingų agentūros vertina vertybinius popierius pagal finansinę būklę ir paskolos gavėjo bendrovės santykio analizę. taigi, siekiant sumažinti įsipareigojimų neįvykdymo riziką, verslo organizacijai turėtų būti palankūs tokie santykiai kaip skolos ir nuosavo kapitalo santykis, pelningumo rodiklis, akcijų apyvartos koeficientas, mokumo rodikliai, apyvartinio kapitalo santykis ir kt.

# 5 - kitos priemonės

- Sumažinkite išlaidas

- Išlaikykite pelno procentą

- Laiku grąžinkite banko paskolas.

- Mažos investicijos į ilgalaikį kapitalą

Įsipareigojimų neįvykdymo rizikos vertinimas

Tai galima įvertinti šiais būdais:

1 - kredito reitingai

Prie šios rizikos galima pasinaudoti pagal reitingus, kuriuos suteikia kredito reitingų agentūros. Jei reitingai yra lygūs arba mažesni už BB, rizika yra didelė.

2 - ankstesni rezultatai ir ketvirčio rezultatai

Ją galima vertinti pagal ankstesnius bendrovės rezultatus, pavyzdžiui, jei įmonė anksčiau nevykdė skolos grąžinimo, įsipareigojimų neįvykdymo rizika turi būti pasiekta tokia didelė arba jei paskelbti prasti ketvirčio rezultatai, nuostolių tikimybė ir rizika yra dideli.

3 - pozicija rinkoje ir prestižas

Jei įmonė ar skolininkas turi aukštesnę reputaciją rinkoje, tai reiškia, kad įmonė ar skolininkas turi gerą prestižą. Taigi galima pasitikėti skolininku ir investuoti ar skolinti pinigus remiantis reputacija rinkoje, tikint, kad skolininkas įveiks nepalankią situaciją.

# 4 - skolininko tipas

Tai taip pat galima įvertinti nuo skolininko iki skolininko. Jei skolininkas yra Vyriausybės įmonė, nuostolių tikimybė bus maža, todėl rizika bus mažesnė. Jei skolininkas yra naujai įsteigta privati įmonė, rizikos tikimybė yra didesnė, todėl įsipareigojimų neįvykdymo rizika turi būti įvertinta kaip didelė.

Numatytoji rizikos premija

Tai priemoka už riziką investuojant į rizika pagrįstus vertybinius popierius. Tai skirtumas tarp didelės rizikos vertybinių popierių siūlomos palūkanų normos ir nerizikingos palūkanų normos. Ši priemoka yra būdas pritraukti klientus, siūlant dideles palūkanas arba pirkimo kainą su nuolaida. tai yra kompensacinė priemonė rizikos prisiimantiems vertybiniams popieriams.

Išvada

- Nevykdymo rizika yra rizika, kad skolininkas nevykdys įsipareigojimų. Tai rodo skolininko nesugebėjimą grąžinti pasiskolintų lėšų. Tai matuojama pagal kredito reitingų agentūrų suteiktus reitingus.

- Yra dviejų rūšių įsipareigojimų neįvykdymo rizikos investavimo fondai ir neinvestuojantys fondai. Investuojant fondo reitingas yra AAA, AA arba BBB, kuris rodo mažą riziką ir rodo, kad pinigus galima investuoti, o neinvestavimo rizika yra žemesnė arba lygi BB, o tai yra didelės rizikos vertybinių popierių ženklas.

- Skolininkas, siekdamas sumažinti riziką, teikia didesnę palūkanų normą.

- Skirtumas tarp didelės rizikos vertybinių popierių ir nerizikingos normos vadinamas rinkos rizikos premija, kuri savo pobūdžiu kompensuoja rizikos nešėjus.