Kas yra privatus kapitalas? | Struktūros, sandorių struktūrizavimo ir mokesčių apžvalga

Kas yra privatus kapitalas?

Privatus kapitalas yra investicijų rūšis, vidutinio ir ilgo laikotarpio laikotarpiui teikiama įmonėms, turinčioms didelį augimo potencialą mainais į tam tikrą investicinio objekto kapitalo dalį. Šios sparčiai augančios įmonės nėra įtraukiamos į biržos sąrašus.

- Kartais tokio tipo investicijos atliekamos norint gauti didelę ar visišką įmonės kontrolę, tikintis didesnės grąžos. Be to, kad investuoja į privačias įmones, PE investuotojai išperka valstybines bendroves, todėl jos išbraukiamos.

- Kaip pavyzdį galite pastebėti iš viršaus, „Lyft“ surinko papildomą 600 milijonų JAV dolerių vertės „G“ serijos privataus kapitalo finansavimą, įvertinusį įmonę 7,5 milijardo JAV dolerių, o tai smarkiai padidėjo nuo praėjusių metų 5,5 milijardo dolerių finansavimo. Pats būdamas verslininkas, man patinka tokios augimo ir finansavimo istorijos.

Šiuo straipsniu siekiu suteikti jums gilesnės įžvalgos apie tai, kas yra privatus kapitalas, jo struktūra, mokesčiai, kaip yra dirbti privataus kapitalo analitiku, geriausiomis privataus kapitalo įmonėmis ir dar daugiau.

Privataus kapitalo struktūra

Privataus kapitalo fondai dažniausiai struktūrizuojami kaip uždaros investicinės priemonės. Privačią kaip komanditinę ūkinę bendriją įsteigia fondo valdytojas arba pagrindinis partneris. Fondo valdytojas nustato taisykles ir reglamentus, reglamentuojančius fondą. Pagrindinis partneris įneša maždaug 1–3% viso fondo investicijų dydžio. Likusią investiciją investuoja tokie investuotojai kaip universitetai, pensijų fondai, šeimos ir kiti investuotojai. Kiekvienas iš šių investuotojų yra ribotas fondo partneris. Taigi komanditoriaus atsakomybė yra proporcinga jo kapitalo įnašui. Kai kurios privataus kapitalo įmonės taip pat turi institucinius rėmėjus arba yra kitų įmonių uždarieji vienetai arba atskyrėjai.

Ribotieji partneriai prisiima sutartą įsipareigojimą tam tikram laikotarpiui, kuris yra investicijų laikotarpis, kuris gali būti nuo ketverių iki šešerių metų. Realizavus investicijas į portfelį, ty pagrindinė įmonė yra parduodama finansų pirkėjui arba strateginiam investuotojui arba ji tampa vieša per IPO - fondas paskirsto pajamas ribotiems partneriams.

Skaitykite daugiau - Ribotos atsakomybės ir privataus kapitalo partneriai

Privataus kapitalo mokesčiai

Kaip ir rizikos draudimo fondai, taip ir privataus kapitalo fondai ima valdymo mokestį ir veiklos mokestį.

- Valdymo mokestis - tai mokestis, kurį reguliariai moka riboti partneriai. Jis apskaičiuojamas kaip tam tikra procentinė viso AUM dalis. Pavyzdžiui, jei AUM yra 500 mlrd., 2 proc. Valdymo mokestis būtų 10 mlrd. USD. Šis mokestis reikalingas padengti fondo administracines ir veiklos išlaidas, tokias kaip atlyginimai, sandorių mokesčiai, mokami investiciniams bankams, konsultantams, kelionės išlaidos ir kt.

- Sėkmės mokestis - tai grynojo pelno dalis, paskiriama generaliniam partneriui. Tai taip pat yra tam tikras pelno procentas. Pavyzdžiui, 20% viso uždirbto pelno. Dažniausiai bendrasis partneris sugeba ją užsidirbti pasiekęs kliūčių normą. Pvz., Ribotieji partneriai gali paprašyti, kad mokestis už pasirodymą būtų mokamas tik tuo atveju, jei grąža viršija 10% per metus. Taigi, už 10% uždarbį veiklos mokestį gautų pagrindiniai partneriai.

Investuotojai į PE

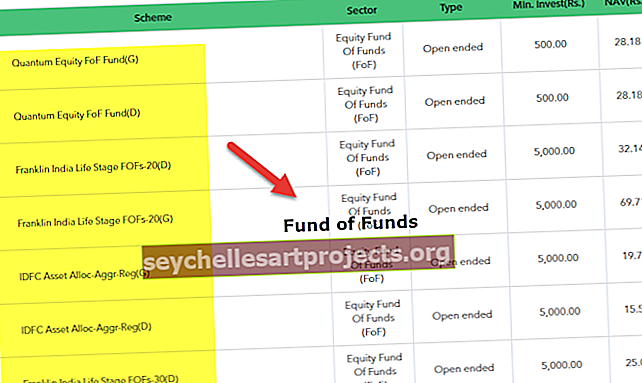

Fondo fondas naudoja pensijų fondų, darbo sąjungų, draudimo bendrovių, universitetų fondų, gausių turtingų šeimų ar asmenų, fondų ir kt. Investuotus pinigus. Viešieji ir privatūs pensijų fondai, universitetų fondai ir fondai.

Sandorio privataus kapitalo sandara

Privatus kapitalas skirtingais būdais finansuotų įmonę. Paprastosios ir konvertuojamos akcijos yra du pagrindiniai įmonės investavimo būdai. Sandoris sudaromas po derybų su investavimo objektu ir išdėstytas terminų žiniaraštyje. Dažniausiai finansavimas turės nuostatą, skirtą skiedimui. Tai apsaugo investuotoją nuo akcijų sumažėjimo dėl vėlesnių akcijų emisijų už mažesnę kainą, nei investuotojas mokėjo iš pradžių.

Sandorio struktūrizavimas gali būti atliekamas

- Bendrosios akcijos - investuotojas ir investuotojas susitaria dėl tam tikros sumos, kuri būtų suteikta kaip lėšos, ir akcijų procento, kurį investuotojas gaus.

- Pageidaujamos akcijos - privataus kapitalo įmonės visada nori labiausiai naudoti privilegijuotų akcijų struktūras finansavimui įmonėje. Turėtojo pasirinkimu, ši investicija į privilegijuotąsias akcijas gali būti konvertuojama į paprastąsias akcijas.

- Skolos finansavimas naudojant „Equity Kicker“ - skolos finansavimą nuosavu kapitalu gali naudoti investuojantys investuotojai, kurie jau veikia, taip pat yra pelningi arba pasiekė pelningumą. Pavyzdžiui, jei investuotojui reikia 100 000 USD, kad jis peržengtų kliūtis ir padarytų savo įmonę pelninga. Investicijos subjektas gali 100 000 USD paskolą susisteminti taip, kad paskola būtų skirta 3–5 metams, o tada investuotojui būtų suteikta 10% savo įmonės akcijų. Akcijų skaičius ir procentinė dalis priklauso nuo paskolos dydžio ir įmonės vertės.

- Konvertuojamoji skola - jei finansavimas atliekamas per konvertuojamą skolą, investuotojas turi galimybę savo pasirinkimu ją konvertuoti į bendrąsias bendrovės akcijas. Paprastai investuotojai pasinaudodavo teise konvertuotis, kai investuojamas asmuo išleidžiamas į viešumą, kad galėtų uždirbti gražią investicijų grąžą.

- Grįžtamieji susijungimai - kai esama privati įmonė sujungiama į jau veikiančią viešąją bendrovę su prekybos simboliu, sakoma, kad įvyksta atvirkštinis susijungimas. Akcinė bendrovė paprastai vadinama „apvalkalo įmone“. Korporacinė korporacija apibrėžiama kaip valstybinė įmonė, kuri nebeveikia verslo, tačiau turi prekybos simbolį ir egzistuoja. To viešojo subjekto verslas akivaizdžiai žlugo ir ta įmonė nebeveikia, tačiau viešasis subjektas ar apvalkalas vis dar egzistuoja. Tai yra pagrindinis atvirkštinio susijungimo veiksnys.

- Dalyvaujančios privilegijuotosios akcijos - dalyvaujančios privilegijuotosios akcijos susideda iš dviejų elementų - pageidaujamų akcijų ir paprastųjų akcijų. Pageidaujamos atsargos suteikia teisę savininkui gauti tam tikrą grynųjų pinigų sumą, kuri paprastai yra iš anksto nustatyta. Šią pinigų sumą sudaro pradinės investicijos ir sukauptos investicijos. Šie pinigai duodami, jei įmonė parduodama ar likviduojama. Antrasis paprastųjų akcijų elementas yra papildoma tolesnė nuosavybė įmonėje. Kaip ir pageidaujamos akcijos, net ir dalyvaujančios privilegijuotos akcijos gali būti konvertuojamos į nuosavą kapitalą, nesukeliant dalyvavimo funkcijos, kai įmonė teikia pirminį viešą siūlymą (IPO). Dalyvavimas gali būti lygus arba pagrįstas turų senjoru.

- Daugkartinė likvidavimo pirmenybė - pagal šį susitarimą pirmenybė teikiama tam tikro finansavimo etapo akcininkams, kai įmonė parduodama ar likviduojama, suteikiama teisė gauti daugybę pradinių investicijų. Šis kartotinis gali būti 2x, 3x ar net 6x. Daugybė likvidavimo lengvatų leidžia investuotojui konvertuoti į paprastąsias akcijas, jei įmonė dirba gerai ir sugeba gauti didesnę grąžą.

- Garantijos - garantijos yra išvestiniai vertybiniai popieriai, suteikiantys turėtojui teisę pirkti bendrovės akcijas. Pirkimas atliekamas už iš anksto nustatytą kainą. Paprastai orderius išleistų investuotojai, kad akcijos ar obligacijos būtų patrauklesnės potencialiems investuotojams.

- Parinktys- nustatymai suteikia investuotojui teisę pirkti ar parduoti akcijas sandėlyje konkrečią kainą per tam tikrą laiką. Dažniausiai naudojamos akcijų pirkimo galimybės.

- „Full Ratchets“ - „ Full Ratchets“ yra mechanizmas, apsaugantis investuotojus būsimiems etapams. Taigi visiškoje reketo nuostatoje būtų teigiama, kad jei ateityje bendrovė išleidžia akcijų, kurių akcijos kaina yra mažesnė nei esamų pageidaujamų akcijų, tokiu atveju esamų pageidaujamų akcijų konversijos kaina būtų koreguojama žemyn į naują, mažesnę kainą. Dėl to padidėja ankstesnių investuotojų akcijų skaičius

Skaityti daugiau: Privataus kapitalo terminų lapas

Privataus kapitalo tendencijų apžvalga

Ši pramonė po 1970-ųjų pastebėjo didžiulį augimą. Šiuo metu bendras visų PE fondų valdomas turtas yra 2,5 trln. USD (src: www.preqin.com). Šį augimą lėmė jų nuoseklus ir stiprus lėšų pritraukimas per tuos metus.

Kasmetinis pasaulinis PE lėšų rinkimas 1996–2016 m

šaltinis: valuewalk.com

Fizinio lavinimo pramonė yra cikliška pramonė ir tai įrodo aukščiau išvardytos lėšų rinkimo tendencijos. Lėšų pritraukimą taip pat netiesiogiai paveikė kredito ciklai skolų rinkose, kai įvedimo ir pasitraukimo kartotiniai.

Per daugelį metų ši pramonė buvo konsoliduota, todėl fondų skaičius sumažėjo nuo 1 666 fondų 2000 m. Iki 594 2015 m. Per daugelį metų, be tradicinių investuotojų, tokių kaip šeimos biurai ir universitetų dotacijos, PE fondas taip pat sugebėjo pritraukti netradiciniai investuotojai, tokie kaip valstybės turto fondai.

Sėkmingos privataus kapitalo įmonės pasaulyje

Žemiau pateikiama kelių sėkmingų kapitalo fondų, išgyvenusių 2008 m. Recesiją ir nuo pat veiklos pradžios, rezultatai.

| PE pavadinimas | Įkūrė | Steigimo metai | AUM | Pastabos |

| „Apollo Global Management“ | Leonas Juodasis | 1990 m | 169 mlrd. USD | LBO ir nelaimingi vertybiniai popieriai |

| „Blackstone Group“ LP | Peteris George'as Petersonas Stephenas A. Schwarzmanas |

1985 m | 310 mlrd. USD | Platus rinkos sektorių asortimentas |

| Carlyle grupė | William E. Conway, jaunesnysis Danielis A. D'Aniello Deividas M. Rubenšteinas |

1987 m | 158 mlrd. USD | Veikia iš 30 biurų visame pasaulyje |

| KKR | Jerome Kohlbergas jaunesnysis, Henry R. Kravis ir George R. Roberts | 1976 m | 98 mlrd. USD | Pirmasis naudojo LBO |

| „Ares Management“ LP | Antonijus Ressleris | 1997 m | 99 mlrd. USD | Įsigijimai |

| „Oaktree Capital Management LP“ | Howardas Marksas ir Bruce'as Karshas |

1955 m | 97 mlrd. USD | Didelis pajamingumas ir sunkios skolos |

| „Fortress Investment Group LLC“ | Wesley R Edens & Randal A. Nardone |

1998 m | 69,6 mlrd. USD | Pagrindinės investicijos - „RailAmerica“, „Brookdale Senior Living“, „Penn National Gaming“ ir „Newcastle Investment Corporation“ |

| „Bain Capital LLC“ | Billas Bainas ir Mittas Romney |

1984 m | 75 mlrd. USD | įsigyjamos tokios žinomos kompanijos kaip „Burger King“, Amerikos ligoninės korporacija, „Staples“, „Weather Channel“ ir „AMC Theaters“ |

| „TPG Capital LP“ | Davidas Bondermanas, Jamesas Coutleris ir William S. Price III |

1992 m | 70 mlrd. USD | Daugiausia dėmesio skiriama LBO, augimo kapitalui ir sverto kapitalo didinimui |

| Warburg Pincus | Erikas M Warburgas Lionelis Pincusas |

1966 m | 40 mlrd. USD | Surinko 15 privataus kapitalo fondų, kurie investavo 58 mlrd. USD į daugiau nei 760 bendrovių 40 šalių |

Skaityti daugiau - geriausios privataus kapitalo įmonės

Privataus kapitalo įmonių veiklos rodikliai

Nelengva įvertinti nelikvidias investicijas, tokias kaip privataus kapitalo investicijos, palyginti su tradicinių turto klasių rodikliais.

Vidaus grąžos norma (IRR) ir investicijų kartotiniai yra dvi priemonės, kurios naudojamos vertinant privataus kapitalo investicijų rezultatus.

Žemiau esančioje lentelėje pateikiami privataus kapitalo investicijų tipai ir IRR grąžos lūkesčiai.

Išvada

Ankstesni rezultatai negarantuoja panašios sėkmės ateityje. Kūno pramonė nuėjo ilgą kelią nuo aštuntojo dešimtmečio. Pramonė dabar paplito po visą pasaulį ir Europą bei besivystančias rinkas. Ateities įmonių globalizacija tęsis ir ateityje. PE susiduria su grėsme dėl institucinių investuotojų tiesioginių investicijų, o ne iš bendrų investicijų su kūno kultūros įmonėmis.

Augant pramonei, jai teks daugiau vyriausybės nuostatų ir didesnė kontrolė.

Besivystančios rinkos pastaruoju metu pritraukė investicinius fondus, tačiau, be ne tokios skaidrios politikos, jos vis dar turi būti atsargios dėl nesubrendusių reguliavimo ir teisinių sistemų. Tarp kitų patrauklių investavimo vietų yra finansų įstaigos, viešasis kapitalas ir kt.