WACC (svertinė vidutinė kapitalo kaina) Žingsnis po žingsnio vadovas

Kas yra svertinė vidutinė kapitalo kaina (WACC)?

Svertinė vidutinė kapitalo kaina yra vidutinė grąžos norma, kurią bendrovė turėtų sumokėti visiems savo akcininkams; kuris apima skolų turėtojus, akcininkus ir privilegijuotus akcininkus; kurių pelningumo tvarka skiriasi, todėl svertinis kapitalo sąnaudų skirtumas yra skirtingas.

Trumpas paaiškinimas

WACC yra svertinis įmonės skolos ir jos nuosavo kapitalo sąnaudų vidurkis. Svertinių vidutinių kapitalo sąnaudų analizėje daroma prielaida, kad bet kurios pramonės kapitalo rinkoms (tiek skolai, tiek nuosavybei) reikalinga grąža, proporcinga suvokiamai jų investicijų rizikingumui. Bet ar WACC padeda investuotojams nuspręsti, investuoti į įmonę ar ne?

Paimkime paprastą pavyzdį, kad suprastume vidutinę svertinę kapitalo kainą.

Tarkime, kad norite pradėti mažą verslą! Eini į banką ir paprašai, kad tau būtų reikalinga paskola. Bankas peržiūri jūsų verslo planą ir sako, kad jis paskolins jums paskolą, tačiau turite padaryti vieną dalyką. Bankas sako, kad jūs turite mokėti 10% palūkanas viršijant pagrindinę sumą, kurią skolinatės. Jūs sutinkate, o bankas paskolina paskolą.

Norėdami pasinaudoti paskola, sutikote sumokėti mokestį (palūkanų išlaidas). Šis „mokestis“ yra „kapitalo kaina“ paprastai tariant.

Kadangi verslui reikia daug pinigų investuoti į savo produktų ir procesų plėtrą, jis turi gauti pinigų. Jie gauna pinigų iš savo akcininkų pirminių viešųjų akcijų (IPO) forma, taip pat ima paskolą iš bankų ar įstaigų. Kad turėtų tokią didelę pinigų sumą, įmonės turi sumokėti išlaidas. Mes tai vadiname kapitalo kaina. Jei įmonė turi daugiau nei vieną šaltinį, iš kurio imasi lėšų, turime imti svertinį kapitalo kainos vidurkį.

Svarbiausia - atsisiųskite WACC „Excel“ šabloną

Išmokite apskaičiuoti „Starbucks“ WACC „Excel“

Kiek aktuali WACC?

Tai vidinis įmonės kapitalo kainos apskaičiavimas. Kai investuotojai įvertina investavimą į verslą ar firmą, jie apskaičiuoja vidutinę svertinę kapitalo kainą (WACC). Pavyzdžiui, investuotojas A nori investuoti į X bendrovę. Dabar A mato, kad svertinė vidutinė įmonės X kapitalo kaina yra 10%, o kapitalo grąža laikotarpio pabaigoje yra 9%, kapitalo grąža - 9% yra mažesnis nei 10% WACC, A nusprendžia neinvestuoti į šią X kompaniją, nes vertė, kurią jis gaus po investavimo į įmonę, yra mažesnė už svertinį vidutinį kapitalo kainą.

WACC formulė

Daugelis investuotojų neapskaičiuoja WACC, nes tai yra šiek tiek sudėtinga nei kiti finansiniai rodikliai. Bet jei esate vienas iš tų, kurie norėtų sužinoti, kaip veikia svertiniai vidutiniai kapitalo kaštai (WACC), pateikiame jums šią formulę

WACC formulė = (E / V * Ke) + (D / V) * Kd * (1 - mokesčių tarifas)

- E = nuosavybės rinkos vertė

- V = bendra nuosavo kapitalo ir skolos rinkos vertė

- Ke = nuosavo kapitalo kaina

- D = skolos rinkos vertė

- Kd = skolos kaina

- Mokesčio tarifas = Pelno mokesčio tarifas

Lygtis gali atrodyti sudėtinga, bet kai mes išmoksime kiekvieną terminą, ji pradės prasmę. Pradėkime.

Akcijų rinkos vertė

Pradėkime nuo E, nuosavo kapitalo rinkos vertės. Kaip turėtume jį apskaičiuoti? Štai kaip -

- Tarkime, kad A bendrovė turi 10 000 akcijų, o kiekvienos akcijos rinkos kaina šiuo metu yra 10 USD už akciją. Taigi, nuosavo kapitalo rinkos vertė būtų = (neapmokėtos bendrovės A akcijos * kiekvienos akcijos rinkos kaina šiuo metu) = (10 000 * 10 USD) = 100 000 USD.

- Nuosavo kapitalo rinkos vertę taip pat galima vadinti rinkos kapitalizacija. Naudodamiesi nuosavo kapitalo ar rinkos kapitalizacijos rinkos verte, investuotojai gali žinoti, kur investuoti savo pinigus, o kur ne.

Skolos rinkos vertė

Dabar supraskime skolos vertės rinkos reikšmę D. Kaip ją apskaičiuoti?

- Skolos rinkos vertę sunku apskaičiuoti, nes labai nedaug įmonių skolą turi rinkoje neišmokėtų obligacijų pavidalu.

- Jei obligacijos yra įtrauktos į sąrašą, mes galime tiesiogiai nurodyti nurodytą kainą kaip skolos rinkos vertę.

- Dabar grįžkime prie svertinio vidutinio kapitalo kainos ir pažvelkime į V, bendrą nuosavo kapitalo ir skolos rinkos vertę. Tai savaime suprantama. Mums tiesiog reikia pridėti nuosavo kapitalo rinkos vertę ir apskaičiuotą skolos rinkos vertę, ir viskas.

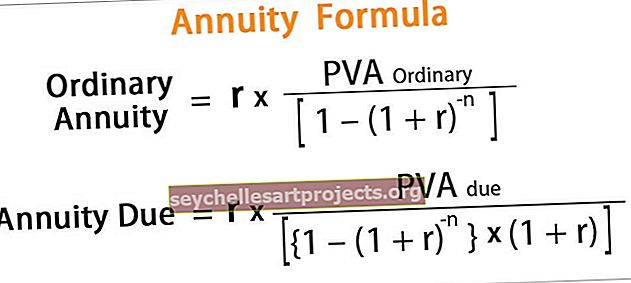

Nuosavo kapitalo kaina

- Nuosavybės kaina (Ke) apskaičiuojama naudojant CAPM modelį. Štai jūsų nuorodos formulė.

- Nuosavo kapitalo kaina = nerizikinga grąžos norma + beta * (rinkos grąžos norma - nerizikinga grąžos norma)

- Čia Beta = rizikos matas, apskaičiuotas kaip bendrovės akcijų kainos regresija.

- CAPM modelis buvo plačiai aptartas kitame straipsnyje - CAPM Beta. Pažvelkite į tai, jei jums reikia daugiau informacijos.

Skolos kaina

- Mes galime apskaičiuoti skolos kainą naudodami šią formulę - Skolos kaina = (nerizikinga norma + kredito skirtumas) * (1 - mokesčio tarifas)

- Kadangi skolos kainai (Kd) įtakos turi mokesčio tarifas, mes laikome skolos po mokesčių.

- Kredito skirtumas priklauso nuo kredito reitingo. Geresnis kredito reitingas sumažins kredito skirtumą ir atvirkščiai.

- Arba taip pat galite taikyti supaprastintą metodą apskaičiuodami skolos kainą. Galite rasti skolos kainą kaip palūkanų išlaidas / bendrą skolą.

- Mokesčio tarifas yra pelno mokesčio tarifas, kuris priklauso nuo vyriausybės. Be to, atkreipkite dėmesį, kad jei pateikiamos pageidaujamos atsargos, turime atsižvelgti ir į pageidaujamų atsargų kainą.

- Jei yra pageidaujamų atsargų, tai bus patikslinta WACC formulė - WACC = E / V * Ke + D / V * Kd * (1 - mokesčių tarifas) + P / V * Kp. Čia V = E + D + P ir Kp = pageidaujamų atsargų kaina

Interpretacija

Aiškinimas iš tikrųjų priklauso nuo įmonės grąžos laikotarpio pabaigoje. Jei įmonės grąža yra kur kas didesnė nei svertinė vidutinė kapitalo kaina, tai įmonei sekasi gana gerai. Bet jei yra nedidelis pelnas arba jo nėra, tada investuotojai turi gerai pagalvoti prieš investuodami į įmonę.

Štai dar vienas dalykas, kurį turite apsvarstyti kaip investuotoją. Jei norite apskaičiuoti vidutinę svertinę kapitalo kainą, galite naudoti du būdus. Pirma yra buhalterinė vertė, o antroji - rinkos vertės metodas.

Kaip matote, jei atsižvelgiate į skaičiavimą naudodamiesi rinkos verte, tai daug sudėtingiau nei bet kuris kitas santykio skaičiavimas; galite praleisti ir nuspręsti rasti vidutinę svertinę kapitalo kainą (WACC) pagal balansinę vertę, kurią įmonė pateikė savo pajamų ataskaitoje ir balanse. Tačiau buhalterinės vertės apskaičiavimas nėra toks tikslus kaip rinkos vertės apskaičiavimas. Daugeliu atvejų rinkos vertė yra laikoma apskaičiuojant bendrovės svertinį vidutinį kapitalo kainą (WACC).

WACC skaičiavimas - labai paprastas skaitinis pavyzdys

Kadangi apskaičiuojant WACC (svertinį kapitalo sąnaudų vidurkį) yra tiek daug sudėtingumo, mes imsime po vieną pavyzdį apskaičiuodami visas vidutinio svertinio kapitalo sąnaudų (WACC) dalis, tada paimsime vieną paskutinį pavyzdį, kad įsitikintume Svertinė vidutinė kapitalo kaina paprastu būdu.

Pradėkime.

1 žingsnis - nuosavybės rinkos vertės apskaičiavimas / rinkos kapitalizacija

Čia pateikiama išsami informacija apie įmonę A ir įmonę B -

| JAV doleriais | Įmonė A | Bendrovė B |

| Neapmokėtos akcijos | 30000 | 50000 |

| Akcijų rinkos kaina | 100 | 90 |

Šiuo atveju mums buvo pateiktas tiek apyvartoje esančių akcijų skaičius, tiek akcijų rinkos kaina. Apskaičiuokime bendrovės A ir B rinkos kapitalizaciją.

| JAV doleriais | Įmonė A | Bendrovė B |

| Neapmokėtos akcijos (A) | 30000 | 50000 |

| Akcijų rinkos kaina (B) | 100 | 90 |

| Rinkos kapitalizacija (A * B) | 3 000 000 | 4 500 000 |

Dabar turime A ir B bendrovės akcijų rinkos vertę arba rinkos kapitalizaciją.

2 žingsnis - skolos rinkos vertės nustatymas)

Tarkime, kad turime įmonę, kuriai žinome bendrą skolą. Bendra skola (T) = 100 mln. USD. Norėdami sužinoti skolos rinkos vertę, turime patikrinti, ar ši skola yra įtraukta į sąrašą.

Jei taip, tada galime tiesiogiai pasirinkti naujausią prekybos kainą. Jei prekybos vertė buvo 84,83 USD už 100 USD nominalią vertę, tai skolos rinkos vertė bus 84,83 mln.

3 žingsnis Apskaičiuokite nuosavo kapitalo kainą

- Nerizikinga norma = 4%

- Rizikos premija = 6%

- Beta akcijų yra 1,5

Nuosavo kapitalo kaina = Rf + (Rm-Rf) x Beta

Nuosavo kapitalo kaina = 4% + 6% x 1,5 = 13%

4 žingsnis - apskaičiuokite skolos kainą

Tarkime, mums buvo pateikta tokia informacija:

- Nerizikinga norma = 4%.

- Kredito spredas = 2%.

- Mokesčio tarifas = 35%.

Apskaičiuokime skolos kainą.

Skolos kaina = (nerizikinga norma + kredito skirtumas) * (1 - mokesčio tarifas)

Arba, Kd = (0,04 + 0,02) * (1 - 0,35) = 0,039 = 3,9%.

5 žingsnis - WACC (svertinis kapitalo sąnaudų vidurkis) apskaičiavimas

Taigi, viską apskaičiavę, paimkime kitą WACC skaičiavimo pavyzdį (svertinis kapitalo sąnaudų vidurkis).

| JAV doleriais | Įmonė A | Bendrovė B |

| Akcijų rinkos vertė (E) | 300000 | 500000 |

| Skolos rinkos vertė (D) | 200000 | 100000 |

| Nuosavo kapitalo kaina (Re) | 4% | 5% |

| Skolos kaina (Rd) | 6% | 7% |

| Mokesčio tarifas (mokestis) | 35% | 35% |

Turime apskaičiuoti abiejų šių bendrovių WACC (svertinį vidutinį kapitalo kainą).

Pirmiausia pažvelkime į WACC formulę -

WACC formulė = E / V * Ke + D / V * Kd * (1 - Mokesčiai)

Dabar mes įdėsime informaciją apie įmonę A,

bendrovės A vidutinė svertinė kapitalo kainos formulė = 3/5 * 0,04 + 2/5 * 0,06 * 0,65 = 0,0396 = 3,96%.

bendrovės B vidutinė svertinė kapitalo kainos formulė = 5/6 * 0,05 + 1/6 * 0,07 * 0,65 = 0,049 = 4,9%.

Dabar galime sakyti, kad A bendrovė turi mažesnes kapitalo sąnaudas (WACC) nei įmonė B. Priklausomai nuo pelno, kurį abi šios įmonės gauna laikotarpio pabaigoje, mes galėtume suprasti, ar mes, kaip investuotojai, turėtume investuoti į šias bendroves ar ne.

WACC skaičiavimas - „Starbucks“ pavyzdys

Darant prielaidą, kad jums patiko pagrindiniai WACC pavyzdžiai, paimkime praktinį pavyzdį, kad apskaičiuotume „Starbucks“ WACC. Atkreipkite dėmesį, kad „Starbucks“ neturi privilegijuotų akcijų, todėl naudojama WACC formulė yra tokia:

WACC formulė = E / V * Ke + D / V * Kd * (1 - mokesčių tarifas)

Svarbiausia - atsisiųskite WACC „Excel“ šabloną

Išmokite apskaičiuoti „Starbucks“ WACC „Excel“

1 žingsnis - raskite nuosavybės rinkos vertę

Nuosavybės rinkos vertė = apyvartoje esančių akcijų skaičius x dabartinė kaina.

Nuosavo kapitalo rinkos vertė taip pat yra rinkos kapitalizacija. Pažvelkime į bendrą „Starbucks“ akcijų skaičių -

šaltinis: „Starbucks SEC Filings“

šaltinis: „Starbucks SEC Filings“

- Kaip matome iš viršaus, bendras neapmokėtų akcijų skaičius yra 1455,4 mln

- Dabartinė „Starbucks“ kaina (nuo 2016 m. Gruodžio 13 d. Pabaigos) = 59,31

- Nuosavo kapitalo rinkos vertė = 1455,4 x 59,31 = 86 319,8 mln. USD

2 žingsnis - raskite skolos rinkos vertę

Pažvelkime į žemiau pateiktą „Starbucks“ balansą. Nuo 2016 m. Balansinė skolos vertė yra dabartinė

Nuo 2016 m. Skolos balansinė vertė yra dabartinė ilgalaikės skolos dalis (400 USD) + ilgalaikė skola (3202,2 USD) = 3602,2 mln. USD.

šaltinis: „Starbucks SEC Filings“

Tačiau, kai mes toliau skaitome apie „Starbucks“ skolas, mums papildomai pateikiama ši informacija:

šaltinis: „Starbucks SEC Filings“

Kaip pažymime iš aukščiau, „Starbucks“ pateikia tikrąją skolos vertę (3814 mln. USD), taip pat ir skolos balansinę vertę. Šiuo atveju tikslinga skolos tikrąja verte laikyti skolos rinkos vertę.

3 žingsnis - raskite nuosavo kapitalo kainą

Kaip matėme anksčiau, nuosavo kapitalo sąnaudoms nustatyti naudojame CAPM modelį.

Ke = Rf + (Rm - Rf) x beta versija

Nerizikinga norma

Čia aš 10 metų iždo normą laikiau nerizikinga norma. Atkreipkite dėmesį, kad kai kurie analitikai taip pat laiko 5 metų iždo palūkanų normą kaip nerizikingą. Prieš skambindami šiuo klausimu, pasitarkite su savo tyrimų analitiku.

šaltinis - bankrate.com

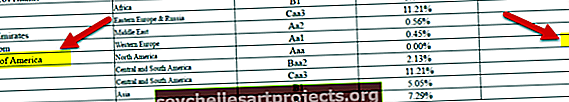

Nuosavybės rizikos premija (Rm - Rf)

Kiekviena šalis turi skirtingą akcijų rizikos premiją. Akcijų rizikos premija visų pirma reiškia premiją, kurios tikisi „Equity Investor“.

Jungtinėms Valstijoms akcijų rizikos premija yra 6,25%.

šaltinis - stern.nyu.edu

Beta

Pažvelkime į „Starbucks“ beta versijos tendencijas per pastaruosius kelerius metus. „Starbucks“ beta versija per pastaruosius penkerius metus sumažėjo. Tai reiškia, kad „Starbucks“ akcijos yra mažiau kintančios, palyginti su akcijų rinka.

Pažymime, kad „Starbucks“ beta versija yra 0,805x

Tai turėdami mes turime visą reikalingą informaciją, kad galėtume apskaičiuoti nuosavo kapitalo kainą.

Nuosavo kapitalo kaina = Ke = Rf + (Rm - Rf) x Beta

Ke = 2,47% + 6,25% x 0,805

Nuosavo kapitalo kaina = 7,50%

4 žingsnis - raskite skolos kainą

Dar kartą apžvelkime lentelę, kurią naudojome tikrajai skolos vertei. Mums papildomai pateikiama nurodyta palūkanų norma.

Naudodami palūkanų normą ir tikrąją vertę galime rasti visos skolos tikrosios vertės (3 814 mln. USD) vidutinę svertinę palūkanų normą.

Efektyvi palūkanų norma = 103 631 USD / 3 814 USD = 2,72%

5 žingsnis - raskite mokesčių tarifą

Efektyvų mokesčio tarifą galime lengvai rasti iš „Starbucks“ pajamų ataskaitos.

Prašome žiūrėti žemiau jos pajamų ataskaitos momentinę kopiją.

2016 m. Faktinis mokesčio tarifas = 1 379,7 USD / 4 198,6 USD = 32,9%

6 žingsnis - Apskaičiuokite svertinį „Starbucks“ kapitalo kainą (WACC)

Mes surinkome visą informaciją, kurios reikia norint apskaičiuoti vidutinę svertinę kapitalo kainą.

- Nuosavo kapitalo rinkos vertė = 86 319,8 mln. USD

- Skolos rinkos vertė (tikra skolos vertė) = 3814 mln

- Nuosavo kapitalo kaina = 7,50%

- Skolos kaina = 2,72%

- Mokesčio tarifas = 32,9%

WACC formulė = E / V * Ke + D / V * Kd * (1 - mokesčių tarifas)

Svertinė vidutinė kapitalo kainos formulė = (86 319,8 / 90133,8) x 7,50% + (3814 / 90133,8) x 2,72% x (1-0,329)

Svertinė vidutinė kapitalo kaina = 7,26%

Apribojimai

- Daroma prielaida, kad kapitalo struktūra nepasikeis, o tai neįmanoma visus metus, ir jei reikia daugiau lėšų gauti.

- Taip pat daroma prielaida, kad rizikos pobūdis nepasikeis. Dėl klaidingos prielaidos yra tikimybė priimti blogus projektus ir atmesti gerus projektus.

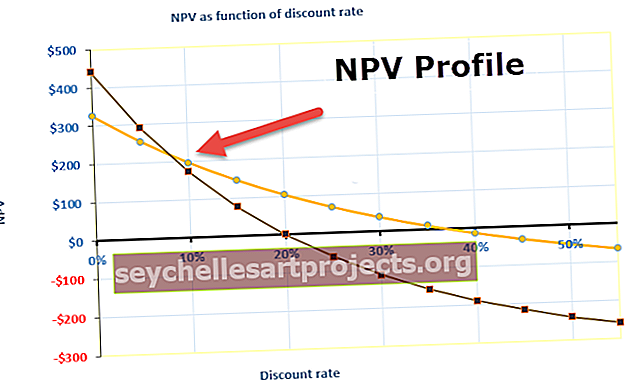

Jautrumo analizė

WACC yra plačiai naudojamas diskontuotų pinigų srautų vertinime. Kaip analitikas, mes stengiamės atlikti jautrumo analizę „Excel“, kad suprastume tikrosios vertės poveikį, taip pat pokyčius WACC ir augimo tempus.

Žemiau pateikiama „Alibaba“ IPO vertinimo jautrumo analizė, naudojant du kintamuosius, svertinius vidutinius kapitalo kaštus (WACC) ir augimo tempą.

Keletas pastebėjimų, kuriuos galima padaryti apie WACC -

- Tikrasis akcijų vertinimas yra atvirkščiai proporcingas svertinėms vidutinėms kapitalo sąnaudoms.

- Didėjant svertinei vidutinei kapitalo kainai, tikroji vertė dramatiškai sumažėja.

- Esant 1% augimo tempui ir 7% svertinei vidutinei kapitalo kainai, „Alibaba“ teisingas įvertinimas siekė 214 mlrd. USD. Tačiau kai mes pakeisime WACC į 11%, „Alibaba“ teisingas vertinimas sumažės beveik 45% iki 123 mlrd. USD.

- Tai reiškia, kad teisingas vertinimas yra ypač jautrus svertinėms vidutinėms kapitalo sąnaudoms (WACC), todėl norint tinkamai apskaičiuoti WACC reikėtų imtis papildomų atsargumo priemonių.

Galiausiai

WACC yra labai naudinga, jei galime išspręsti minėtus apribojimus. Jis yra išsamiai naudojamas įmonės DCF vertinimui nustatyti. Tačiau WACC yra šiek tiek sudėtingas ir norint tiksliai apskaičiuoti svertinį vidutinį kapitalo kainą, reikalingas finansinis supratimas. Klaidinga idėja yra tik atsižvelgiant į WACC, nusprendžiant investuoti į įmonę. Investuotojai taip pat turėtų patikrinti kitus vertinimo koeficientus, kad priimtų galutinį sprendimą.

WACC „Formulės“ vaizdo įrašas

Naudingas pranešimas

Šis straipsnis buvo išsamus WACC, formulės ir jos aiškinimo vadovas, taip pat svertinis vidutinis kapitalo kainos pavyzdys. Čia taip pat apskaičiavome „Starbucks“ WACC ir aptarėme jo apribojimus bei jautrumo analizę. Taip pat galite rasti šiuos straipsnius toliau, kad sužinotumėte daugiau apie vertinimus -

- Apskaičiuokite WACC

- FCFE formulė

- Kas yra nuosavybės kaina? <