Šalies rizikos premija (apibrėžimas, formulė) Kaip apskaičiuoti?

Kas yra šalies rizikos premija?

Šalies rizikos premija apibrėžiama kaip papildoma grąža, kurios tikisi investuotojas, norėdamas prisiimti investavimo į užsienio rinkas riziką, palyginti su vietine šalimi.

Investicijos į užsienio šalis dabar tapo labiau paplitusios nei anksčiau. Jungtinių Valstijų investuotojas gali norėti investuoti į Azijos rinkų, tarkime, Kinijos ar Indijos, vertybinius popierius. Tai yra tiek viliojanti, tiek rizikinga. Geopolitinis scenarijus skirtinguose pasaulio regionuose nėra tas pats. Su kiekviena ekonomika siejama rizika, o šalies rizikos premija yra šios rizikos matas. Kadangi tikrumas dėl investicijų grąžos užsienio rinkose, palyginti su vidaus rinkomis, yra mažesnis, čia jis tampa gyvybiškai svarbus.

Mūsų hipotetiniame pavyzdyje Kinija susiduria su savo makroekonominės rizikos rinkiniais. Dėl šios rizikos investuotojai skeptiškai vertina savo investicijas. Bet kurio konkretaus turto rinkos rizikos premija, kaip mano daugelis analitikų, neapima perteklinės rizikos, kurią kelia šalies ekonominiai veiksniai.

Veiksniai, į kuriuos reikia atsižvelgti vertinant šalies rizikos premiją:

- Makroekonominiai veiksniai, tokie kaip infliacija.

- Valiutos svyravimai.

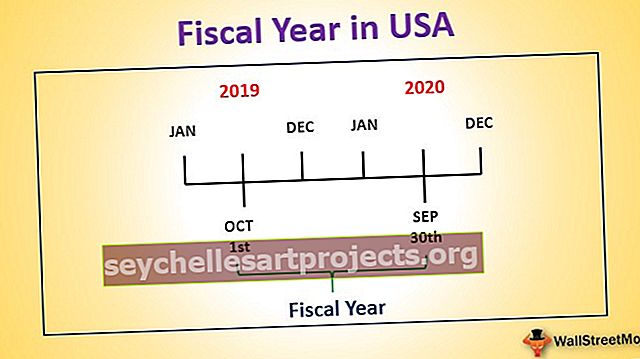

- Fiskalinis deficitas ir susijusi politika;

Šalies rizikos priemokos apskaičiavimas

Šalies rizikos premijos gali būti grindžiamos valstybės obligacijų pajamingumu, nes šie vertybiniai popieriai suteikia gerą šalies makro vaizdą. Porai tai yra akcijų ir obligacijų rinkos indeksai, kuriais siekiama sustiprinti rizikos vertinimą. Abi šios rinkos turi didelę sumą investuotojų pinigų, todėl jos yra geresnis šalies rizikos rodiklis.

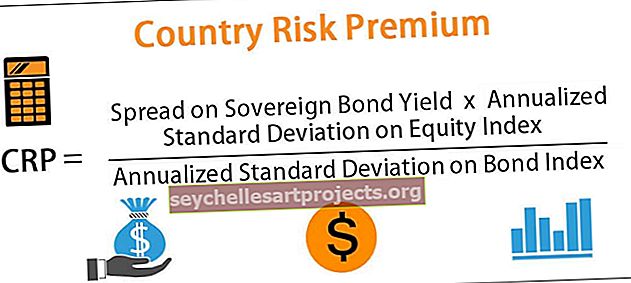

Šalies rizikos premijos formulė

Šalies rizikos premijos formulė yra:

CRP = Spredas į valstybės obligacijų pajamingumą * (Akcijų indekso rizikos įvertinimas metinis / Obligacijų indekso rizikos įvertinimas metinis)Taigi, techniškai

CRP = Skirtumas valstybės obligacijų pajamingumui * Metinis standartinis nuosavo kapitalo indekso nuokrypis / Metinis standartinis obligacijų indekso nuokrypis

Pavyzdžiai

Pažiūrėkime keletą šalies rizikos premijos apskaičiavimo pavyzdžių, kad geriau ją suprastume.

Šį „Country Risk Premium Excel“ šabloną galite atsisiųsti čia - „Country Risk Premium Excel“ šabloną1 pavyzdys

Jei šalies metinė kapitalo ir obligacijų indekso grąža per 5 metų laikotarpį yra atitinkamai 18% ir 12,5%, kokia yra šalies rizikos premija? Šalies iždo obligacijos davė 3,5% grąžą, o valstybės obligacijos - 7% pajamingumą panašiu laikotarpiu.

Sprendimas:

Paprastas pakeitimas aukščiau pateiktoje formulėje suteikia mums CRP.

- CRP = (7% - 3,5%) x (18% / 12,5%)

- CRP = 3,5% x 1,44%

- CRP = 5,04%

2 pavyzdys

Apskaičiuokite CRP, naudodamiesi panašiu pelnu, kaip ir aukščiau pateiktame pavyzdyje, išskyrus nuosavybės indekso pajamingumą, kuris yra 21%.

Sprendimas:

Vėlgi, įtraukdami reikšmes į formulę, gauname

- CRP = (7% - 3,5%) x (21% / 12,5%)

- CRP = 5,88%

Atkreipkite dėmesį, kad nuosavo kapitalo indekso pajamingumui padidėjus nuo 18% iki 21%, CRP padidėja nuo 5,04% iki 5,88%. Tai gali būti siejama su didesniu akcijų rinkos nepastovumu, kuris davė didesnę grąžą ir kartu su ja kelia CRP.

Šalies rizikos priemokos apskaičiavimas ir CAPM

Šalies rizikos premija dažniausiai naudojama CAPM (Capital Asset Pricing Model) teorijoje. CAPM modelis yra nuosavo kapitalo grąžos matas, atsižvelgiant į nesistemingą arba tvirtą riziką, kai

Re = Rf + β x (Rm-Rf)- Re yra nuosavybės grąža,

- Rf yra nerizikinga norma,

- Β yra beta arba rinkos rizika ir

- Rm tikimasi grąžos iš rinkos.

Mes turime du būdus įvertinti iš naujo, atsižvelgdami į CRP įtraukimą.

- Vienas iš būdų įtraukti šalies rizikos premiją (CRP) yra pridėti ją prie nerizikingo ir rizikingo turto komponento. Taigi,

- Kitas būdas įtraukti CRP į CAPM modelį yra paversti ją tvirta rizika.

1 metodas skiriasi nuo 2 tuo, kad šalies rizika yra besąlygiškas kiekvienos įmonės rizikos ir grąžos profilio papildymas.

3 pavyzdys

Apskaičiuokite nuosavo kapitalo grąžą iš šios informacijos:

Sprendimas:

Remdamiesi abiem būdais, turime šiuos rezultatus:

1 požiūris

- Re = Rf + β x (Rm-Rf) + CRP

- Re = 4% + 1,2 x (8% - 4%) + 5,2%

- Re = 14%

2 požiūris

- Re = Rf + β x (Rm-Rf + CRP)

- Re = 4% + 1,2 x (8% - 4% + 5,2%)

- Re = 15,04%

Investuotojų perspektyva

Nors nuosavybės vertybinių popierių rizikos premija skatina investuotojus investuoti į rizikingą turtą vidaus rinkose, tai suteikia papildomą impulsą priimti netikrumą užsienio rinkose. Kai kurie iš CRP pliusų yra:

- Šalių rizikos premijose iš esmės aiškiai atskiriami išsivysčiusių šalių rizikos ir grąžos profiliai, palyginti su besivystančiomis. Profesorius Aswathas Damodaranas apibendrino šalies rizikos premijas ir susijusius komponentus visame pasaulyje. Žemiau yra ištrauka:

- Kai kurių analitikų teigimu, beta neįvertina šalies rizikos įmonėms, todėl tos pačios rizikos įmonėms nustatoma maža akcijų rizikos premija.

- Kai kurie mokslininkai taip pat teigia, kad šalies makroekonomikos riziką geriau atspindi firmos pinigų srautų pozicijos. Tai iškelia šalies rizikos vertinimo, kaip papildomo saugumo lygio, nenaudingumo problemą.

Išvada

Paprasčiau tariant, „Country Risk Premium“ yra skirtumas tarp lyginamosios šalies rinkos palūkanų normų, palyginti su nagrinėjamos šalies palūkanų normomis. Žinoma, mažiau patrauklios ekonomikos šalys turi pasiūlyti didesnę rizikos premiją užsienio investuotojams, kad pritrauktų investicijas.

Tai yra dinamiška statistika, kurią reikia nuolat stebėti ir atnaujinti analizuojant finansų rinkas ir investicijas. Tai daro prielaidą daugeliui veiksnių, ignoruodama daugelį kitų. Šalies riziką galima geriau įvertinti, kai kiekvienas reikšmingas aspektas yra tinkamai įvertintas atsižvelgiant į riziką ir grąžą. Tokie įvykiai kaip Rusijos ir NATO konfliktas, įtampa Persijos įlankos regione, „Brexit“ ir kt. Tikrai turės įtakos geopolitinės rizikos scenarijui.