Varianto gama (apibrėžimas, formulė) Apskaičiuoti gama finansuose?

Kas yra pasirinkimo gama finansų srityje?

Sąvoka „Opcijos gama“ reiškia pasirinkimo delta pokyčio diapazoną, atsižvelgiant į pasirinkimo sandorio pagrindinio turto kainos pasikeitimą. Gama gali būti išreikšta kaip antroji pasirinkimo sandorio priemokos išvestinė priemonė, atsižvelgiant į pagrindinio turto kainą. Tai taip pat gali būti išreikšta kaip pirmoji opciono delta išvestinė priemonė atsižvelgiant į pagrindinio turto kainą.

Gama funkcijos formulę galima gauti naudojant daugybę kintamųjų, kurie apima turto dividendų pajamingumą (taikomą dividendus mokančioms akcijoms), neatidėliotiną kainą, pradinę kainą, standartinį nuokrypį, pasirinkimo laikotarpio galiojimo laiką ir nerizikingą grąžos normą. .

Matematiškai pagrindinio turto gama funkcijos formulė pateikiama kaip

kur,

- d 1 = [ln (S / K) + (r + ơ2 / 2) * t] / [ơ * √t]

- d = turto dividendų pajamingumas

- t = laikas iki pasirinkimo galiojimo pabaigos

- S = pagrindinio turto neatidėliotina kaina

- ơ = Standartinis pagrindinio turto nuokrypis

- K = pagrindinio turto pradinė kaina

- r = nerizikinga grąžos norma

Dividendų nemokamoms akcijoms gama funkcijos formulę galima išreikšti taip:

Gama pasirinkimo finansų srityje paaiškinimas

Finansų gama formulę galima gauti atlikus šiuos veiksmus:

1 žingsnis: Pirma, pagrindinio turto neatidėliotina kaina iš aktyvios rinkos, tarkim, aktyviai prekiaujamų akcijų akcijų rinka. Jam atstovauja S.

2 žingsnis: Toliau nustatykite pagrindinio turto pradinę kainą pagal išsamią pasirinkimo informaciją. Tai žymima K.

3 žingsnis: Tada patikrinkite, ar akcijos nemoka dividendų, ir jei jos moka, atkreipkite dėmesį į tą patį. Tai žymima d.

4 žingsnis: Tada nustatykite pasirinkimo terminą arba laiką iki galiojimo pabaigos ir jis žymimas t. Jis bus prieinamas kaip išsami informacija apie pasirinkimą.

5 žingsnis: Tada nustatykite pagrindinio turto standartinį nuokrypį ir jis žymimas ơ.

6 žingsnis: Tada nustatykite nerizikingą grąžos normą arba turto grąžą, o investuotojui nekyla jokios rizikos. Paprastai vyriausybės obligacijų grąža laikoma nerizikinga norma. Tai žymima r.

7 žingsnis: Galiausiai pagrindinio turto gama funkcijos formulė nustatoma naudojant turto dividendų pajamingumą, neatidėliotiną kainą, pradinę kainą, standartinį nuokrypį, pasirinkimo laiko pabaigos terminą ir nerizikingą grąžos normą, kaip parodyta toliau.

Gama pasirinkimo finansų formulės pavyzdys (su „Excel“ šablonu)

Paimkime skambučio parinkties pavyzdį su šiais duomenimis.

Taip pat apskaičiuokite gama momentine kaina

- 123,00 USD (iš pinigų)

- 135,00 USD (prie pinigų)

- 139,00 USD (pinigais)

i) S = 123,00 USD,

d 1 = [ln (S / K) + (r + ơ2 / 2) * t] / [ơ * √t]

= [ln (123,00 USD / 135,00 USD) + (1,00% + (30,00%) 2/2) * (3/12)] / [30,00% * √ (3/12)]

= -0,3784

Todėl pasirinkimo gama funkcijos apskaičiavimą galima apskaičiuoti taip:

„Option“ gama S = 123,00 USD

= e- [d 1 2/2 + d * t] / [(S * ơ) * √ (2ℼ * t)]

= e- [0,22352 / 2 + (3,77% * 3/12)] / [(123,00 USD * 30,00%) * √ (2π * 3/12)]

= 0,0193

(ii) S = 135,00 USD,

d 1 = ln (S / K) + (r + ơ2 / 2) * t] / [ơ * √t]

= [ln (135,00 USD / 135,00 USD) + (1,00% + (30,00%) 2/2) * (3/12)] / [30,00% * √ (3/12)]

= 0,2288

Todėl pasirinkimo gama funkcijos apskaičiavimą galima apskaičiuoti taip:

„Option“ gama S = 135,00 USD

= e- [d 1 2/2 + d * t] / [(S * ơ) * √ (2ℼ * t)]

= e- [0,22352 / 2 + (3,77% * 3/12)] / [(135,00 USD * 30,00%) * √ (2π * 3/12)]

= 0,0195

(iii) S = 139,00 USD,

d 1 = [ln (S / K) + (r + ơ2 / 2) * t] / [ơ * √t]

= [ln (139,00 USD / 135,00 USD) + (1,00% + (30,00%) 2/2) * (3/12)] / [30,00% * √ (3/12)]

= 0,2235

Todėl pasirinkimo gama funkcijos apskaičiavimą galima apskaičiuoti taip:

„Option“ gama S = 139,00 USD

= e- [d 1 2/2 + d * t] / [(S * ơ) * √ (2ℼ * t)]

= e- [0,22352 / 2 + (3,77% * 3/12)] / [(139,00 USD * 30,00%) * √ (2π * 3/12)]

= 0,0185

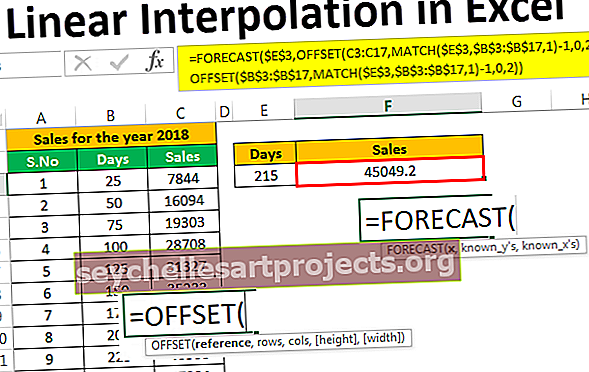

Norėdami išsamiai apskaičiuoti gama, naudokite aukščiau pateiktą „Excel“ lapą.

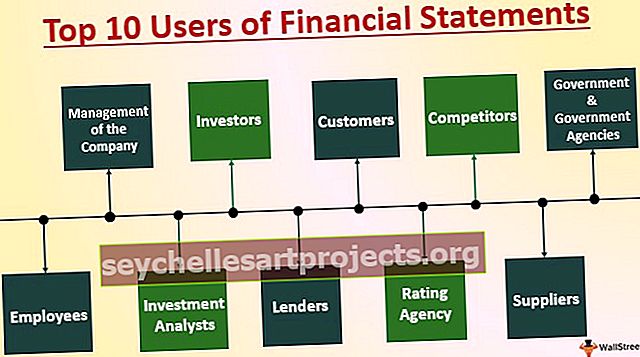

Aktualumas ir naudojimas

Svarbu suprasti gama funkcijos sampratą, nes ji padeda ištaisyti išgaubtumo problemas, matomas apsidraudimo strategijų atveju. Viena iš jos taikymo sričių yra delta apsidraudimo strategija, kuria siekiama sumažinti gama siekiant apsidrausti platesniu kainų diapazonu. Tačiau sumažinus gama sumažėja ir alfa.

Be to, pasirinkimo delta yra naudinga trumpesniam laikotarpiui, o gama padeda prekybininkui ilgesniame horizonte, kai keičiasi pagrindinė kaina. Pažymėtina, kad gama vertė priartėja prie nulio, nes variantas eina giliau į pinigus arba giliau iš pinigų. Opcijos gama yra didžiausia, kai kaina yra lygi pinigams. Visos ilgosios pozicijos gama yra teigiamos, o visos trumpos - neigiamos.

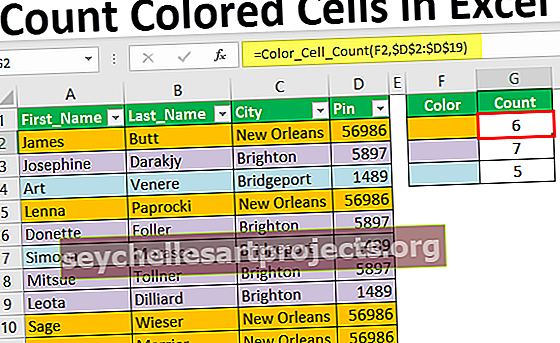

Šį „Gamma Function Formula Excel“ šabloną galite atsisiųsti iš čia - „Gama Function Formula Excel“ šablonas