Investicinė partnerystė (apibrėžimas, pavyzdžiai) Kaip tai veikia?

Kas yra investicinė partnerystė?

Investicinė partnerystė reiškia bet kokią verslo nuosavybės formą, kai būtų bent 90% visų jos investicijų, laikomų finansinėse priemonėse, pavyzdžiui, obligacijose, akcijų ateities sandoriuose ir pasirinkimo sandoriuose, ir gautos vyraujančios pajamos (paprastai> 90%). turėti tokį finansinį turtą kaip šaltinį.

Investicinės partnerystės pavyzdžiai

Toliau pateikiami keli pavyzdžiai:

- Rizikos draudimo fondai

- Bendri draugai

- Privatus kapitalas

- Rizikos kapitalo

- Portfelio valdymo paslaugos

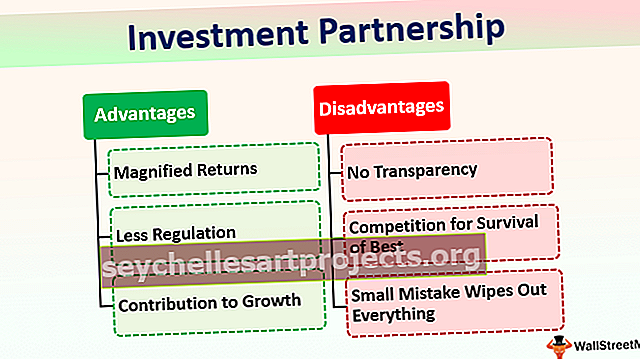

Investicinės partnerystės pranašumai

- Padidinta grąža - tokios rūšies verslas paprastai priskiriamas alternatyvių investicinių fondų kategorijai. Jie investuoja į rizikingus vertybinius popierius, kur yra galimybė gauti ir didesnį grąžos potencialą. Taigi yra didelė tikimybė gauti didesnę grąžą investuojant į tokias investicines partnerystes

- Mažesnis reguliavimas - alternatyvių investicinių fondų kategorijoms, tokioms kaip rizikos draudimo fondai, reglamentas taip pat yra ribotas ir fondai savo nuožiūra sprendžia, kaip jie valdo savo investicijas. Taigi jie gali laisvai pasirinkti savo strategijos stilių, kad investuotojams būtų suteikta maksimali ir optimali grąža. Bet kokio tipo trukdžių nebūtų

- Indėlis į augimą - tokios investicinės partnerystės suteikia reikiamą augimo kapitalą įmonei, siekiančiai pritraukti lėšų. Bendrovėms, kurios siekia pritraukti lėšų iš institucinių investuotojų, šis būdas bus perspektyvus pasirinkimas, nes įmonės gali įvykdyti kriterijus, reikalingus tam tikroms įmonės akcijoms institucinių investuotojų pavidalu, kai ji pirmą kartą siekia IPO. Be to, kai kurios įmonės dėl įvairių reglamentų ir formalumų gali išvengti pinigų surinkimo per valstybinius emitentus būdo. Tokiais atvejais jie pasirenka būdą, kaip užsitikrinti finansavimą iš rizikos draudimo fondų taikant bendrą procedūrą, vadinamą privačia akcija.

- Teikia „Seed and Angel Capital“ - tokia investavimo partnerystės forma investuojama į tik pradedančias mėgėjų įmones ir taip padėti įmonėms užsitikrinti savo augimo finansavimą. Paprastai rizikos kapitalo įmonės perka tokių bendrovių akcijų paketą, o po to, kai įmonė tęsia pakankamą augimą per 5–10 metų, jie pradeda tinkamą pasitraukimą.

- Galimybė gauti prieigą prie sudėtingų produktų - turėdamas investuoti į investicinę partnerystę, mažmeninis investuotojas gali gauti prieigą turėdamas sudėtingų produktų, kuriuos rizikos draudimo fondai investuoja, pavyzdžiui, į egzotines išvestines finansines priemones, tokias kaip kredito įsipareigojimų neįvykdymo apsikeitimo sandoriai ir pan. žinoma, neturės prieigos prie tokių produktų. Tik investuodami pinigus į tokias partnerystes jie patenka į tokių produktų rinkas.

- Užsakomosios pinigų valdymo paslaugos profesionaliose rankose - investuotojai, teikdami pinigus tokiems fondams, perduos pinigų valdymą profesionaliems pinigų valdytojams, taigi mažmeninis investuotojas yra laisvas nuo nerimo, kurias akcijas pirkti ar parduoti, kurias rinkas stebėti. galimybes ir pan. Jis yra įsitikinęs, kad jų pinigus dabar tvarko profesionalai.

Investicinės partnerystės trūkumai

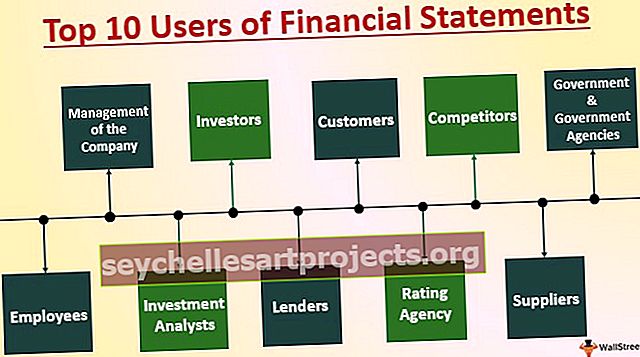

- Nėra skaidrumo. Dažniausiai informacija apie investicines partnerystes nėra žinoma, ypač kalbant apie finansines ataskaitas. Investuotojai, nors ir patyrę, gali neturėti pakankamai žinių ir buvimo vietos, kaip tiksliai valdyti pinigus ir kur jie investuojami kasdien, kas paprastai būna rizikos draudimo fondų atveju. Be to, jie neprivalo viešai skelbti savo darbo rezultatų ir grąžos, pasiektos viršvalandžius ar metus iš metų. Taigi šiuo atveju trūksta skaidrumo visuomenei, kaip tiksliai jų pinigus valdo investicinės partnerystės

- Konkurencija dėl geriausių išgyvenimo - kalbant apie pinigus, natūrali tendencija ieškoti geriausio, atsižvelgiant į tai, kas duoda geriausią grąžą. Taigi, atsižvelgiant į istorinę grąžą, nuolat tikrinama, kas per metus sekasi geriausiai. Taigi investuotojai linkę rinktis tokius fondus, kurie jiems duoda geriausią pinigų grąžą. Finansinė žiniasklaida visada pabrėžia atliktus rezultatus ir grąžą. Tokiais atvejais fondai, kurie nevykdo lyginamojo lygio, išstumiami, o investuotojai gali pradėti išpirkti ir pumpuoti savo pinigus į fondus, kurie veikia geriau.

- „Small klaidos“ ištrina viską - buvo atvejų, kai geriausių atlikėjų ateinančių metų topuose nėra. Dažniausiai net pastebima, kad geriausi rizikos draudimo fondai likviduojami po tam tikro laiko. Neteisinga strategija ar neteisingas perėjimas į netinkamas akcijas gali išnaikinti turtus, kurie buvo sukurti per metus, ir investuotojai pradės išpirkti. Net jei kalbama apie privatų ir rizikos kapitalą, jei jie investuos į įmones, kurios šiuo metu dirba ne taip gerai, kaip anksčiau, jų vertinimas taip pat bus sumažintas. Tai daro įtaką PE ir rizikos kapitalo lėšų grąžai.

Apribojimai

Rizikos draudimo fondai ir rizikos kapitalo įmonės dažniausiai siekia finansavimo tik iš akredituotų ir patyrusių investuotojų, o smulkieji mažmeniniai investuotojai gali nebesugebėti į juos investuoti.

Išvada

- Investicinės partnerystės paprastai teikia reikalingą augimo finansavimą įmonėms, kurioms to reikia, ne tik padėdamos investuotojams gauti nuostabią investicijų grąžą. Šios partnerystės, be abejo, palengvina finansų rinkų efektyvumą, užimdamos netradicines pozicijas rinkoje, pavyzdžiui, trumpąsias.

- Jie taip pat investuoja į egzotiškus produktus, apie kuriuos neprofesionalus investuotojas neturės daug informacijos. Tačiau dėl nepakankamo skaidrumo tokiose investicinėse partnerystėse investuotojai bus nežinioje, ypač kalbant apie įmonės finansinius aspektus.

- Be to, didelė konkurencija išstums silpnuosius, kai investuotojai stengiasi išpirkti iš tokių nuostolingų investicinių įmonių. Tačiau buvo investicijų partnerystės, kurios sukėlė didžiulį turtą investuotojams ir visai bendruomenei.