Palūkanų padengimo koeficientas (reikšmė, pavyzdys) Kaip interpretuoti?

Koks yra palūkanų padengimo koeficientas?

Palūkanų padengimo koeficientas yra santykis, naudojamas nustatant, kiek kartų įmonė gali sumokėti palūkanas su dabartiniu pelnu prieš palūkanas ir įmonės mokesčius, ir yra naudinga nustatant įmonės likvidumo padėtį apskaičiuojant, kaip lengvai įmonė gali mokėti palūkanas. jos negrąžintos skolos.

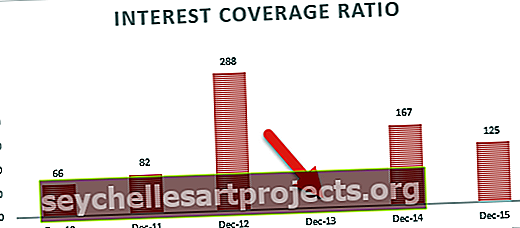

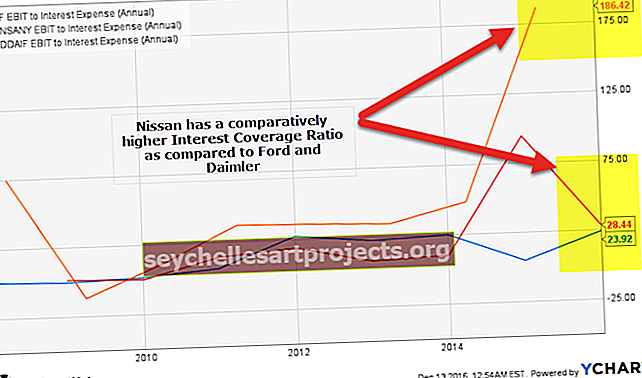

Daugelis bendrovių turi paskolų (tiek ilgalaikių, tiek trumpalaikių), ir už jas turi mokėti palūkanas. Investuotojai turi tikrinti, ar įmonė sugebės laiku sumokėti palūkanas. Kaip matome iš pirmiau pateiktos diagramos, „Nissan“ palūkanų padengimo koeficientas yra labai sveikas, palyginti su bendraamžiais - „Ford“ ir „Daimler“.

Palūkanų padengimo koeficientas padeda nustatyti, kaip lengvai įmonė gali sumokėti palūkanas už negrąžintą skolą. Jis klasifikuojamas kaip skolos santykis, kuris suteikia bendrą idėją apie įmonės finansinę struktūrą ir finansinę riziką. Jis taip pat gali būti klasifikuojamas kaip mokumo koeficientas, kuris padeda suprasti, ar organizacija yra moki ir ar nėra kokių nors grėsmių, susijusių su bankrotu.

Ponas Benjaminas Grahamas (garsiosios knygos „Pažangus investuotojas“ autorius palūkanų padengimo koeficientą įvardijo kaip „saugumo ribos“ dalį. Jis paaiškino šį terminą palygindamas jį su tilto inžinerija. Statant tiltą svoris, kurį jis gali nešti, yra deklaruojamas kaip sakoma 10 000 svarų, o faktinė maksimali svorio riba, už kurią jis yra pastatytas, yra 30 000 svarų. Šis papildomas 20 000 svarų reiškia saugumo ribą, kad būtų galima pritaikyti netikėtoms situacijoms. Tuo pačiu būdu ICR reiškia ir saugumas, susijęs su organizacijos palūkanų mokėjimais.

Tam tikru mastu šis santykis taip pat padeda įvertinti įmonės finansinį stabilumą ar sunkumus, kuriuos ji gali patirti dėl skolinimosi.

Nuosavas kapitalas ir skola yra du bet kurios įmonės lėšų šaltiniai. Palūkanos yra organizacijos skolų kaina. Labai svarbu analizuoti, ar įmonė gali sumokėti šias išlaidas. Todėl tai yra labai kritiškas santykis bendrovės akcininkams ir skolintojams.

Palūkanų padengimo koeficiento formulė

ICR apskaičiuojamas pagal paprastą formulę taip:

# 1 - EBIT naudojimas

Palūkanų padengimo rodiklis = laikotarpio EBIT ÷ Iš viso mokėtinų palūkanų per tam tikrą laikotarpį

Čia EBIT reiškia pelnas prieš palūkanas ir mokesčius

Geriau supraskime šią formulę naudodami šį pavyzdį.

| „M / s“ uždirbančiųjų uždaroji akcinė bendrovė | ||

| 2015 m. Sausio 1 d. - 2015 m. Gruodžio 31 d. Laikotarpio pajamų ataskaitos santrauka kartu su Lyginamoji pajamų ataskaita už laikotarpį nuo 2014 m. Sausio 1 d. Iki 2014 m. Gruodžio 31 d |

||

| Informacija | Metai | |

| 2015 m | 2014 m | |

| Pajamos: | ||

| Projekto patariamieji mokesčiai | 1 30 000 USD | 1 50 000 USD |

| Konsultavimo mokesčiai | 70 000 USD | 36 000 USD |

| Bendros pajamos (A) | 2 000 000 USD | 1 86 000 USD |

| Išlaidos: | ||

| Tiesioginės išlaidos | 1 000 000 USD | 95 000 USD |

| Reklamos išlaidos | 2 000 USD | 1 800 USD |

| Komisija mokama | 1 140 USD | 600 USD |

| Įvairios išlaidos | 360 USD | 300 USD |

| Nusidėvėjimas | 8 300 USD | 8 600 USD |

| Bendros veiklos išlaidos (B) | 1 11 800 USD | 1 063 300 USD |

| Veiklos pajamos (A minus B) | 88 200 USD | 79 700 USD |

| Pridėti: kitos pajamos | 2 000 USD | 2100 USD |

| Mažiau: kitos išlaidos (jei yra) | 100 USD | 76 USD |

| Pelnas prieš palūkanas ir mokesčius | 90 100 USD | 81 724 USD |

| Mažiau: palūkanos | 9 200 USD | 8 000 USD |

| Pelnas neatskaičius mokesčių | 80 900 USD | 73 724 USD |

| Mažiau: mokesčiai (manoma, kad @ 10%) | 8090 USD | 7 372 USD |

| Pelnas atskaičius mokesčius | 72 810 USD | 66 352 USD |

2015 m. ICR = 90 100 USD ÷ 9 200 USD = 9,99

2014 m. ICR = 81 724 ÷ 8000 USD = 10,07

# 2 - EBITDA naudojimas

Šiek tiek pakeitus pirmiau pateiktą formulę, prie EBIT (EBITDA) reikia pridėti visas negrynąsias išlaidas ir paskaičiuoti IKR.

To paties formulė yra tokia:

Palūkanų padengimo koeficiento formulė = (laikotarpio EBIT + nepiniginės išlaidos) ÷ Iš viso per tą laikotarpį mokėtinos palūkanos.

Daugeliu įmonių ne grynaisiais pinigais patirtos išlaidos yra nusidėvėjimas ir amortizacija.

Norėdami suprasti šią formulę, pirmiausia supraskime, ką turime omenyje negrynaisiais pinigais. Kaip rodo pats pavadinimas, tai yra išlaidos, patirtos sąskaitų knygose, tačiau dėl šių išlaidų nėra faktinio grynųjų pinigų srauto. Labai geras to pavyzdys yra nusidėvėjimas. Nusidėvėjimas nustato ilgalaikio turto nusidėvėjimą kiekvienais metais, tačiau dėl jo neišleidžiama pinigų.

Šių negrynųjų pinigų pridėjimo logika yra tokia, kad bus galima sumokėti palūkanas tikrąja prasme, o ne tik pagal knygos pelną. Jei pridėsime šias išlaidas, palūkanų padengimo koeficientas tikrai padidės.

Atsižvelgiant į pirmiau pateiktą pavyzdį,

2015 m. ICR = (90 100 USD + 8 300 USD) ÷ 9 200 USD = 10,58

2014 m. ICR = (81 724 USD + 8 600 USD) ÷ 8 000 USD = 12,04

Finansų analitikai naudoja arba pirmąją, arba antrąją formulę, atsižvelgdami į tai, kas jiems atrodo tinkamesnė.

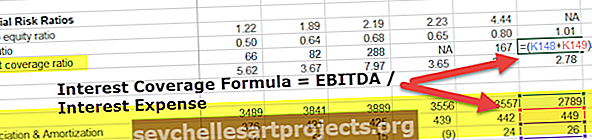

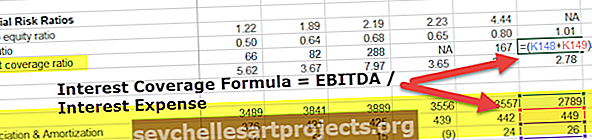

„Colgate“ palūkanų padengimo koeficientas (naudojant EBITDA metodą)

Dabar apskaičiuokime „Colgate“ palūkanų padengimo koeficientą. Šiame pavyzdyje naudosime EBITDA formulę = EBITDA / palūkanų išlaidos (naudojant 2-ąją formulę)

- „Colgate“ ICR = EBITDA / palūkanų išlaidos

- „Colgate“ pelno (nuostolių) ataskaitoje nenurodytos išskaitymo ir amortizacijos išlaidos. Juos lengvai rasite skyriuje „Pinigų srautas iš operacijų“.

- Taip pat atkreipkite dėmesį, kad palūkanų sąnaudos yra grynoji pajamų ataskaitos suma (palūkanų išlaidos - palūkanų pajamos)

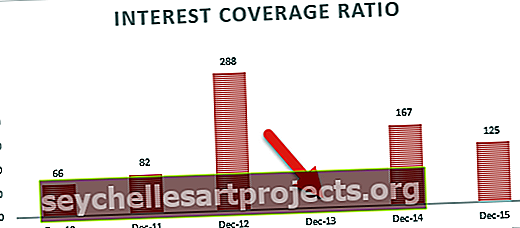

- Kaip galime pastebėti, „Colgate“ palūkanų padengimas yra labai sveikas. Maždaug pastaruosius dvejus metus palūkanų padengimo koeficientas viršijo 100 kartų.

- Be to, 2013 m. Grynosios palūkanų sąnaudos buvo neigiamos (palūkanų išlaidos - palūkanų pajamos). Taigi santykis nebuvo apskaičiuotas.

Palūkanų padengimo koeficiento aiškinimas

Palūkanų padengimo koeficientas yra organizacijos mokumo patikrinimas. Paprastais žodžiais tariant, santykis rodo, kiek kartų palūkanos gali būti mokamos iš nurodyto įmonės uždarbio. Todėl kuo didesnis santykis, tuo jis geresnis. Didesnis santykis reiškia, kad organizacija turi pakankamą buferį net sumokėjusi palūkanas. Ankstesniame pavyzdyje „M / s High Earners Limited“ 2014 m. ICR yra maždaug 10. Tai reiškia, kad ji turėjo pakankamai buferio, kad sumokėtų palūkanas už 9 kartus viršijančias faktines mokėtinas palūkanas.

Kitaip tariant, galima sakyti, kad kuo mažesnis santykis, tuo didesnė našta organizacijai tenka skolų sąnaudoms. Kai santykis nukrenta žemiau 1,5, tai reiškia, kad įmonė įspėja raudonai. Tai rodo, kad vos gali padengti palūkanų išlaidas. Viskas, kas yra mažesnė nei 1,5, reiškia, kad organizacija gali nemokėti palūkanų už savo paskolas. Šiuo atveju yra didelė tikimybė įvykdyti įsipareigojimus. Tai taip pat gali sukelti labai neigiamą poveikį įmonės prestižui, nes visi skolintojai labai atsargiai vertins savo investuotą kapitalą, o visi būsimi skolintojai vengs šios galimybės.

Be to, tuo atveju, jei įmonė negali sumokėti palūkanų, ji gali pasiskolinti daugiau. Tai paprastai pablogina situaciją ir sukelia kilpą, kai įmonė toliau skolinasi, kad padengtų savo palūkanų išlaidas.

Kas nutiks, jei palūkanų padengimo koeficientas iš tikrųjų sumažės žemiau 1? Šiuo atveju tai reiškia, kad įmonė negauna pakankamai pajamų, todėl bendra mokėtina palūkanų suma yra didesnė nei pelnas prieš palūkanas ir mokesčius . Tai yra stiprus nutylėjimo rodiklis. Tai dažnai sukelia bankroto riziką.

Pažvelkite į žemiau pateiktą grafiką. Kanados natūralusis ICR dabar yra -0,91x (mažiau nei 0). Tokia padėtis įmonei nėra gera, nes jie neturi pakankamai pajamų, kad padengtų palūkanų išlaidas.

šaltinis: ycharts

Daugeliu atvejų minimalus palūkanų padengimo koeficientas turėtų būti maždaug 2,5–3. Tiek pakanka, kad nebūtų suaktyvinta raudona vėliava. Tačiau gali būti daug atvejų, kai įmonė turi išlaikyti didesnį santykį, pavyzdžiui:

- Stipri vidaus politika, kai vadovybė įpareigojo išlaikyti aukštesnį santykį;

- Taip pat gali būti sutartinis įvairių įmonės skolininkų reikalavimas išlaikyti aukštesnį santykį.

Be to, skirtingose pramonės šakose gali būti skirtingas IKR priimtinumo lygis. Paprastai pramonės šakos, kuriose pardavimai yra stabilūs, pavyzdžiui, pagrindinės komunalinės paslaugos, gali dirbti su mažesniu palūkanų padengimo koeficientu. Taip yra todėl, kad jų EBIT yra palyginti pastovus ir jų palūkanos gali būti lengvai padengiamos net ir sunkmečiu.

Tuo tarpu pramonės šakų, kurių pardavimai paprastai kinta, pavyzdžiui, technologijos, santykinai turėtų būti didesnis. Čia EBIT svyruos pagal pardavimus, o geriausias būdas valdyti pinigų srautus yra išlaikyti buferinius pinigus išlaikant didesnį santykį.

Kitas įdomus dalykas, kurį reikia atkreipti dėmesį į šį santykį, yra tai, kad didesnis EBIT nėra įrodymas apie didesnę ICR. Iš aukščiau pateiktos lyginamosios dviejų metų „ M / s High Earners Limited“ pajamų analizės galime padaryti tą patį. 2014 m. Pelnas yra mažesnis, tačiau vis tiek ji turi šiek tiek geresnes sąlygas sumokėti palūkanų išlaidas, palyginti su 2015 m. Nors 2014 m. Pelnas buvo mažesnis, palūkanos taip pat buvo mažesnės ir todėl didesnis palūkanų padengimo koeficientas.

Naudingumas

- Šio santykio tendencijų analizė suteiks aiškų vaizdą apie organizacijos stabilumą atsižvelgiant į palūkanų mokėjimus ir įsipareigojimų neįvykdymą, jei tokių yra. Pavyzdžiui, įmonė, turinti pastovią IKR per 5 metus, yra palyginti paprasta, palyginti su įmone, kurios palūkanų padengimo koeficientas svyruoja kasmet

| Įmonė A | 2015 m | 2014 m | 2013 m | 2012 m | 2011 m |

| Pelnas prieš palūkanas ir mokesčius | 12 000 USD | 10 000 USD | 8 000 USD | 6000 USD | 4 000 USD |

| Palūkanos | 1150 USD | 950 USD | 800 USD | 660 USD | 450 USD |

| Palūkanų padengimo koeficientas | 10.43 | 10.53 | 10.00 val | 9.09 | 8.89 |

| Bendrovė B | 2015 m | 2014 m | 2013 m | 2012 m | 2011 m |

| Pelnas prieš palūkanas ir mokesčius | 12 000 USD | 10 000 USD | 8 000 USD | 6000 USD | 4 000 USD |

| Palūkanos | 8 000 USD | 5500 USD | 4 000 USD | 4 100 USD | 3 500 USD |

| Palūkanų padengimo koeficientas | 1.50 | 1.82 | 2.00 | 1.46 | 1.14 |

Iš pirmiau pateikto IKK matome, kad A įmonė nuolat didino savo palūkanų padengimo koeficientą ir, atrodo, yra stabili mokumo ir augimo prasme. Tuo pačiu metu B įmonės santykis yra labai mažas, be to, yra ir pakilimų, ir nuosmukių. Tai rodo, kad B įmonė nėra stabili ir artimiausioje ateityje gali susidurti su likvidumo problemomis.

- Prieš skolindami pinigus trumpalaikėmis / ilgalaikėmis priemonėmis, skolintojai gali įvertinti palūkanų padengimo koeficientą pagal biudžetinius duomenis ir įvertinti įmonės kreditingumą. Didesnis santykis yra tai, į ką atsižvelgs skolintojai.

- IKR taip pat yra geras rodiklis kitoms suinteresuotosioms šalims, tokioms kaip investuotojai, kreditoriai, darbuotojai ir kt., Kad jos galėtų laiku priimti sprendimus.

Remdamasis minėtais A ir B įmonės pavyzdžiais, darbuotojas tikrai norėtų dirbti A, o ne B įmonėje, kad užtikrintų savo darbo saugumą. Tomis pačiomis linijomis, jei investuotojas investavo pinigus į B įmonę, jis gali norėti atsiimti savo investicijas, remdamasis aukščiau pateikta tendencijų analize.

Apribojimai

Kaip ir visi kiti finansiniai santykiai, šis santykis taip pat turi savo apribojimus. Kai kurie apribojimai yra šie:

- Pažvelgus į tam tikro laikotarpio santykį, negalėsite susidaryti tikrojo įmonės pozicijos vaizdo, nes gali būti sezoninių veiksnių, kurie gali slėpti / iškreipti santykį.

Pavyzdžiui, tam tikru laikotarpiu bendrovė gauna išimties pajamas dėl naujo produkto pristatymo, kurį vyriausybė jau uždraudė. Pažvelgus į palūkanų padengimo koeficientą tik šiuo laikotarpiu, gali susidaryti įspūdis, kad įmonei sekasi gerai. Tačiau jei santykis lyginamas su kitu laikotarpiu, jis gali parodyti visiškai kitokį vaizdą.

- Svarbus santykio trūkumas yra tas, kad koeficientas neatsižvelgia į mokesčių išlaidų poveikį organizacijai. Pelno mokesčio išlaidos išskaičiuojamos po pelno prieš palūkanas ir mokesčius. Mokesčiai turi įtakos organizacijos pinigų srautams, todėl norint pasiekti geresnių rezultatų, jį galima išskaičiuoti iš koeficiento skaitiklio.

- Rengiant finansinę atskaitomybę laikomasi apskaitos nuoseklumo principo, kuris taip pat gali būti kritinis veiksnys analizuojant praeities tendencijas ir lyginant pramonės kolegas skaičiuojant IKK.

Geriausias būdas naudoti šį santykį

Geriausias būdas naudoti finansinius rodiklius yra naudoti rodiklių skėtį tam tikru momentu. Veiksmingai analizuojant finansines ataskaitas, kartu su palūkanų padengimo koeficientu reikėtų naudoti daugelį kitų finansinių rodiklių, tokių kaip grynųjų pinigų santykis, greitasis santykis, dabartinis santykis, skolos ir nuosavo kapitalo santykis, kainos ir pajamų santykis ir kt. Tai padeda maksimaliai išnaudoti šių santykių pranašumus ir tuo pačiu sumažinti jų apribojimus.

Pramonės pavyzdys

Toliau pateikiama kelių žymių „Telecomm“ pramonės dalyvių pelno ir nuostolių apskaitos 2015–2016 finansiniais metais ištrauka

| Informacija | Idėja „Cellular“ | Bharti Airtel | Tata Comm |

| (Visos sumos rupijų krorais) | |||

| Pajamos | |||

| Pardavimų apyvarta | 35816.55 | 60300.2 | 4790.32 |

| Kitos pajamos | 183.44 | 805.7 | -89,6 |

| Bendrosios pajamos (A) | 35999.99 | 61105.9 | 4700,72 |

| Išlaidos | |||

| Žaliavos | 0 | 51.6 | 20.77 |

| Energijos ir kuro sąnaudos | 2460.36 | 4038.7 | 83.56 |

| Darbuotojo išlaidos | 1464.44 | 1869.3 | 789,65 |

| Kitos gamybos išlaidos | 18708.9 | 15074,7 | 1828.73 |

| Įvairios išlaidos | 1358.59 | 16929.7 | 896,76 |

| Iš viso išlaidų (B) | 23992.29 | 37964 | 3619,47 |

| Pelnas prieš nusidėvėjimą, palūkanas ir mokesčius (A - B) |

12007.7 | 23141.9 | 1081.25 |

| Mažiau: nusidėvėjimas | 6199.5 | 9543.1 | 745,56 |

| Pelnas prieš palūkanas ir mokesčius | 5808.2 | 13598.8 | 335.69 |

| Palūkanos | 1797,96 | 3559 | 20.45 val |

| Palūkanų padengimo koeficientas | 3.23 | 3.82 | 16.42 val |

Palyginę aukščiau paminėtų trijų bendrovių santykį, galime lengvai pastebėti, kad „Tata Communication“ turi pakankamai buferinių pinigų, kad galėtų sumokėti visus savo įsipareigojimus dėl palūkanų, tačiau tuo pačiu metu jis turi pelno, kuris yra žymiai mažesnis nei kitų dviejų bendrovių.

Kita vertus, „Idea“ ir „Bharti Airtel“ santykiai yra apatinėje pusėje, bet nėra pakankamai žemi, kad pakeltų raudoną vėliavą. Apdairus investuotojas, žiūrintis į didesnį stabilumą ir saugumą, gali pasirinkti „Tata Communications“, o investuotojai, norintys prisiimti šiek tiek daugiau rizikos, eis su didesnio pelno bendrovėmis, tačiau mažesnėmis palūkanų padengimo normomis, tokiomis kaip „Bharti Airtel“.

Naudingas pranešimas

- Kas yra finansinis svertas?

- Veiklos sverto pavyzdys

- Dividendų išmokėjimo koeficiento analizė

- Kas yra kapitalo skolinimo koeficientas? <