Kredito rizikos pavyzdžiai 3 populiariausi kredito rizikos pavyzdžiai su paaiškinimu

Kredito rizikos pavyzdžiai

Šiame kredito rizikos pavyzdyje pateikiama labiausiai paplitusi kredito rizika. Neįmanoma pateikti išsamaus pavyzdžių rinkinio, kuriame būtų atsižvelgiama į kiekvieną kiekvienos situacijos variantą, nes tokių pavojų yra tūkstančiai.

Kredito rizika reiškia skolos praradimo riziką, kai paskolos gavėjas negrąžina paskolos davėjui nustatytomis dienomis paskolos principo ir susijusių palūkanų sumų. Šiame skyriuje pamatysime keletą praktinių kredito rizikos pavyzdžių, kad geriau ją suprastume.

- Kai skolintojas siūlo kreditą kitai sandorio šaliai (paskolomis, kreditais sąskaitose faktūrose, investuodamas į obligacijas ar draudimą), paskolos davėjui visada egzistuoja rizika, kad jis gali negrąžinti kredituotos sumos iš kitos sandorio šalies. Tokia rizika vadinama kredito rizika arba sandorio šalies rizika.

- Jis apskaičiuoja bendrą skolininko galimybę grąžinti paskolas paskolos davėjui. Siekdamas išvengti ar sumažinti kredito riziką, skolintojas paprastai tikrina skolininko patikimumą ir kilmę.

- Turėdamas didelį patikimumą (tai reiškia mažą kredito riziką), skolininkas gali gauti didesnę paskolų sumą, nepridėdamas jokių sutarties užtikrinimo priemonių, kitaip paskola bus paskirstyta pagal užtikrinimo priemonės, pridedamos kaip užstatas, vertę.

3 geriausi kredito rizikos pavyzdžiai

Kiekviename kredito rizikos pavyzdyje nurodoma tema, svarbios priežastys ir prireikus papildomi komentarai.

1 pavyzdys

Tarkime, Tonis nori, kad jo santaupos banko fiksuotuose indėliuose būtų investuojamos į kai kurias įmonių obligacijas, nes tai gali suteikti didesnę grąžą. Tačiau jis žino, kad obligacijos apima sandorio šalies įsipareigojimų neįvykdymo riziką arba kredito riziką, ty obligacijų emitentas nevykdys įsipareigojimų ir Tony neketina gauti jokių pažadėtų pinigų srautų.

Taigi Tonis nusprendžia įkainoti šias rizikas, kad gautų kompensaciją už papildomą riziką, su kuria jis susiduria. Jis mano, kad yra dvi pagrindinės kredito rizikos priemonės:

- Kredito rizikos balai - kiekviena įstaiga ir asmuo naudoja tiek kokybinius, tiek kiekybinius veiksnius tokiai skolininkų rizikai įvertinti. Kreditoriai naudoja kredito rizikos balus, norėdami patenkinti arba atmesti paskolos paraišką. Kredito balas išreiškiamas skaitmenine forma, kuri svyruoja tarp 300 ir 850, kur 850 yra didžiausias galimas kredito balas.

- Obligacijų kreditų reitingai - viešai prekiaujamos įmonės, leidžiančios obligacijas, buvo įvertintos reitingų agentūrų, tokių kaip „Moody's“, „Standard and Poor“ (S&P), „Fitch“ ir kt. Reitingas yra abėcėlės formato pažymys, priskiriamas obligacijai. Pvz., S&P įvertinimai gali skirtis nuo AAA (saugiausia įmonė) iki D (įmonė pagal nutylėjimą).

Investavimo į reitinguojamą įmonę privalumas yra tas, kad investuotojas suvokia, ką reitingų agentūros mano apie įmonės kredito riziką. Be to, reitingas padeda investuotojui apskaičiuoti tinkamą tarpą už prisiimamą papildomą riziką, vadinamą numatytuoju skirtumu.

Pavyzdžiui, tarkime, kad Tony įsigijo 10 metų obligaciją su „BBB“ reitingu. Dabartinis panašių obligacijų įsipareigojimų neįvykdymo skirtumas yra 1,84%, o nerizikinga - 10 metų obligacijų norma yra 1,5%. Taigi Tony reikalaujama palūkanų norma turi būti (1,84 + 1,5) 3,34%.

Tačiau reitingų agentūros ne visada gali tiksliai nuspėti ir investuotojo pareiga yra dar kartą patikrinti bendrovių, į kurias norima investuoti, kredito riziką. Toliau pateikiami keli pagrindiniai veiksniai, padedantys investuotojams įvertinti įmonės riziką:

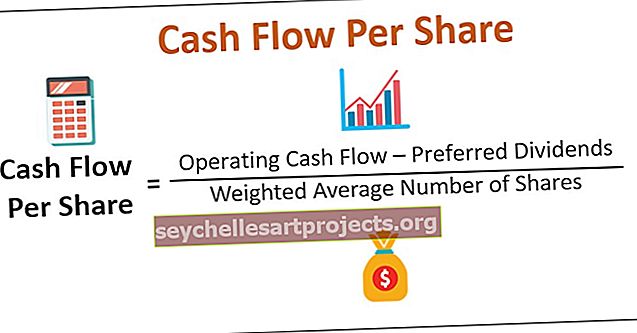

- Investuotojas gali peržiūrėti įmonės finansinę atskaitomybę. Jei įmonė generuoja didesnius pinigų srautus iš operacijų, nei turi žemesnį kredito reitingą.

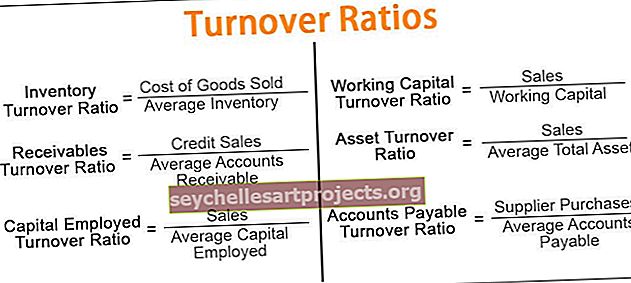

- Atlikite santykio analizės formulę, pvz., Svarbus santykis yra palūkanų padengimo koeficientas, kuris įvertina įmonės galimybes grąžinti skolos mokėjimus.

Tarkime, Tonis tiria įmonę, kurios pajamos prieš palūkanas ir mokesčius (EBIT) yra 3500 mln., O palūkanų išlaidos - 700 mln.

Taigi palūkanų padengimo koeficientas = 3500/700 = 5

Remiantis įvairių agentūrų duomenimis, bendrovių, kurių palūkanų padengimo koeficientas yra nuo 4,5% iki 6%, reitingas yra „A-“, o santykinė įsipareigojimų neįvykdymo rizika yra 2,5%. T. y. Tony turėtų taikyti 2,5% didesnę palūkanų normą nei nerizikingos.

2 pavyzdys

Tarkime, ponas Tonis verslininkas vykdo drabužių didmeninės prekybos verslą tik Niujorke, Amerikoje. Siekdamas išplėsti verslą, jis pradėjo teikti didelius kreditus savo klientams be jokios aiškios kredito politikos ir patikimumo patikros.

Tonis nepaiso padidintos kredito rizikos. Metų pabaigoje jis pastebi, kad nemažai klientų nesumoka sąskaitų nustatytomis dienomis. Ištyręs savo klientų kilmę, jis pastebi, kad keletas jų turi labai žemą patikimumą.

Esant mažam kliento patikimumui, kredito rizika Toniui labai padidėja ir gali atsirasti galimybė, kad jam nebus kompensuojama už klientams pateiktas prekes.

Nėra / maži įprastos sąskaitos apmokėjimai neturi neigiamos įtakos „Tony“ firmos pinigų srautams ir sukelia nuostolių subjektui, paprastai vadinamu blogomis skolomis.

Siekdamas išvengti tokios rizikos, „Tony“ prieš siūlydamas kreditą ar paskolą turėtų suformuoti efektyvią kredito politiką ir tinkamai patikrinti savo klientų patikimumą.

3 pavyzdys

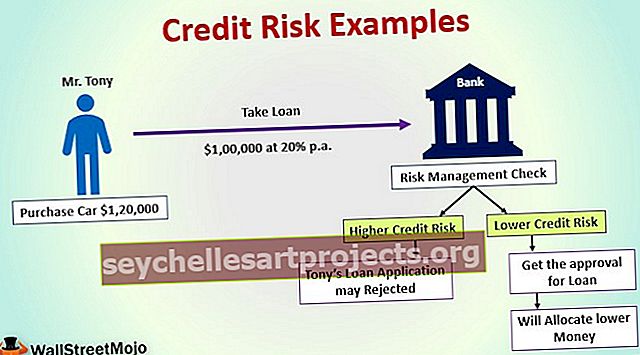

Tarkime, kad ponas Tonis nori įsigyti 120 000 USD vertės automobilį. Jis sumokėjo 20 000 USD sumą kaip pradinį įnašą ir nusprendžia paimti banko paskolą likusiai 100 000 USD sumai, kurios metinė norma yra 20% per metus.

Tai reiškia, kad bankas per vienerius metus iš Tony turi susigrąžinti 120 000 USD. Banko rizikos valdymas prieš išduodamas paskolą patikrino Tony kredito riziką, ty galimybę, kad jis negalės grąžinti paskolos ar įmokų nustatytą dieną.

Esant didesnei kredito rizikai, bankas gali atmesti Tony paskolos paraišką arba bankas paskirs mažesnę pinigų sumą, atitinkančią jo patikimumo (galimybės grąžinti paskolą) kriterijus. Tonis, turintis mažą kredito rizikos skaičių, gauna paskolos paskirstymo patvirtinimą.

Tonis sėkmingai sumokėjo porą įmokų po 10 000 USD. Tačiau per metus Tony patyrė didelių nuostolių savo versle dėl to, kad klientams pasiūlė kreditus su mažo patikimumo prekėmis ir taikė liberalią kredito politiką.

Bankas mano, kad Tony gali nebesugebėti atlikti jokių kitų paskolos mokėjimų. Dabartinė padėtis kelia didžiulę riziką bankui dėl Toniui suteiktos paskolos.