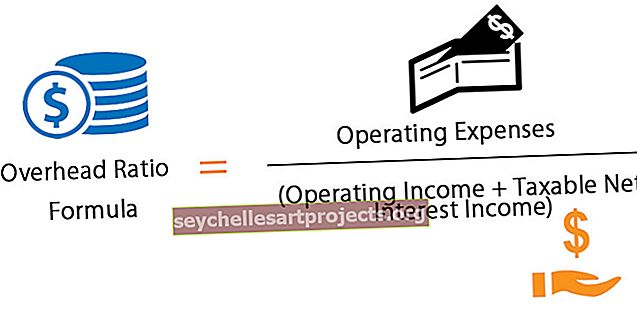

Skolos kaina (apibrėžimas, formulė) Apskaičiuokite WACC skolos kainą

Kas yra skolos kaina (Kd)?

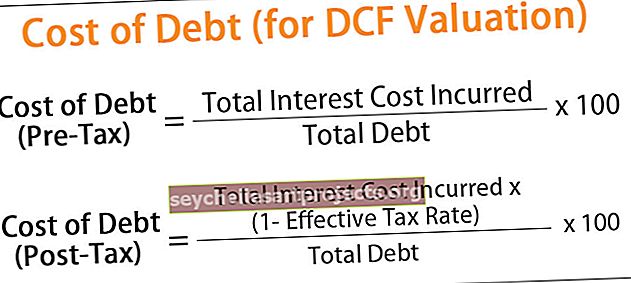

Skolos kaina yra tikėtina skolos grąžos norma ir paprastai apskaičiuojama kaip faktinė palūkanų norma, taikoma įmonės įsipareigojimams. Tai yra neatsiejama diskontuotos vertinimo analizės dalis, kuri apskaičiuoja dabartinę įmonės vertę diskontuodama būsimus pinigų srautus pagal numatomą grąžos normą savo nuosavybės ir skolų turėtojams.

- Skolos kaina gali būti nustatyta neatskaičius mokesčių arba atskaičius mokesčius.

- Bendros palūkanų sąnaudos, kurias įmonė patiria tam tikrais metais, yra jos neatskaičius mokesčių Kd.

- Bendros palūkanų sąnaudos nuo visos skolos, kuria pasinaudojo įmonė, yra numatoma grąžos norma (neatskaičius mokesčių).

- Kadangi palūkanų sąnaudas galima atskaityti iš apmokestinamųjų pajamų, dėl kurių įmonė sutaupo, ir kurias skolos turėtojas gali gauti, apskaičiuojant faktinę palūkanų normą pagal DCF metodą atsižvelgiama į skolos mokesčius po mokesčių.

- Po mokesčių Kd nustatoma sumažinus mokesčio sumą iš palūkanų sąnaudų.

Skolos formulės kaina (Kd)

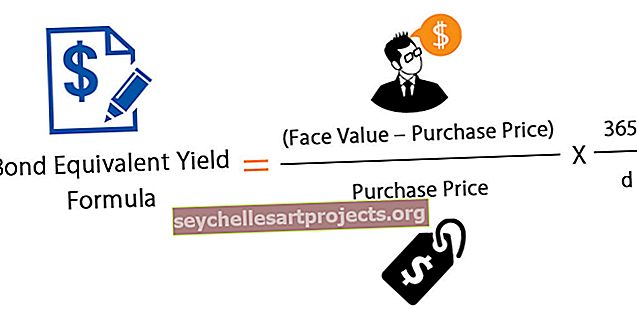

Išankstinio mokesčio Kd nustatymo formulė yra tokia:

Skolos kaina prieš mokesčius = (visos patirtos palūkanų išlaidos / bendra skola) * 100Skolos sąnaudų po mokesčių nustatymo formulė yra tokia:

Skolos kaina po mokesčių Formulė = [(visos patirtos palūkanų išlaidos * (1 - faktinis mokesčio tarifas)) / bendra skola] * 100

Norint apskaičiuoti įmonės skolos kainą, reikia nustatyti šiuos komponentus:

- Bendros palūkanų sąnaudos: Bendrovės per metus patirtų palūkanų išlaidų suvestinė

- Bendra skola: bendra skola fiskalinių metų pabaigoje

- Efektyvus mokesčio tarifas: vidutinis tarifas, kuriuo įmonė apmokestinama pagal savo pelną

Pavyzdžiai

Šį skolos (DCF vertinimo) „Excel“ šabloną galite atsisiųsti čia - „Skolos kaina“ („DCF vertinimo“ atveju) „Excel“ šabloną1 pavyzdys

Pvz., Jei įmonė pasinaudojo 100 USD ilgalaike paskola su 4% palūkanų norma, per metus ir 200 USD vertės obligacija su 5% palūkanų norma per metus. Įmonės skolos kaina prieš apmokestinimą apskaičiuojama taip:

(4% * 100 + 5% * 200) / (100 + 200) * 100, ty 4,6%.

Darant prielaidą, kad efektyvus 30% mokesčio tarifas, skolos išlaidos po mokesčių susidaro iki 4,6% * (1–30%) = 3,26%.

2 pavyzdys

Pažvelkime į praktinį pavyzdį, kaip apskaičiuoti skolos kainą. Tarkime, kad įmonė pasirašė 1000 USD obligaciją, grąžintiną per 5 metus su 5% palūkanų norma. Bendrovės metinės palūkanų išlaidos būtų tokios:

ty palūkanų išlaidos, kurias įmonė moka per vienerius metus, yra 50 USD. Taupant mokesčius, taikant faktinį 30% mokesčio tarifą, būtų:

ty įmonė iš apmokestinamųjų pajamų išskaičiavo 15 USD. Taigi palūkanų išlaidos, atėmus mokesčius, pasiekia 50–15 USD = 35 USD. Skolos išlaidos po mokesčių apskaičiuojamos taip:

3 pavyzdys

Vertinant DCF, galima apsvarstyti skolos sąnaudų nustatymą remiantis naujausia obligacijų / paskolų, kuriomis pasinaudojo įmonė, emisija (ty pagal obligacijų palūkanų normą, kuria pasinaudota skolos / skolos). Tai rodo rinkos suvokiamą įmonės rizikingumą ir todėl yra geresnis skolos turėtojo grąžos rodiklis.

Kai yra obligacijos rinkos vertė, Kd gali būti nustatoma pagal obligacijos pajamingumą iki išpirkimo (YTM), kuri yra visų obligacijų išleidimo pinigų srautų dabartinė vertė, kuri yra lygi priešmokestinei obligacijų kainai. skolos.

Pvz., Jei įmonė nusprendė, kad ji gali išleisti pusmečio obligacijas, kurių nominali vertė yra 1000 USD, o rinkos vertė - 1050 USD, o 8% kupono palūkanų norma (mokama kas pusmetį) sueina per 10 metų, tai yra mokestinės skolos išlaidos. Jis apskaičiuojamas išsprendus r lygtį.

Obligacijų kaina = PMT / (1 + r) ^ 1 + PMT / (1 + r) ^ 2 +… .. + PMT / (1 + r) ^ n + FV / (1 + r) ^ n

t.y

Pusmečio palūkanų mokėjimas yra

- = 8% / 2 * 1000 USD

- = 40 USD

Įrašę šią vertę į aukščiau pateiktą formulę, gausime šią lygtį:

1050 = 40 / (1 + r) ^ 1 + 40 / (1 + r) ^ 2 +… .. + 40 / (1 + r) ^ 20 + 1000 / (1 + r) ^ 20

Išsprendę aukščiau pateiktą formulę naudodami finansinę skaičiuoklę ar „Excel“, gauname r = 3,64%

Taigi, Kd (Before -tax) yra

- = r * 2 (nes r apskaičiuojamas mokant pusmečio atkarpos kuponus)

- = 7,3%

Kd (po mokesčio) nustatoma kaip

- 7,3% * (1 - faktinis mokesčio tarifas)

- = 7,3% * (1–30%)

- = 5,1%.

YTM apima rinkos palūkanų pokyčių įtaką įmonės skolų kainai.

Privalumai

- Optimalus skolos ir nuosavo kapitalo derinys lemia bendrą įmonės santaupą. Ankstesniame pavyzdyje, jei 1000 USD vertės obligacijos būtų panaudotos investicijoms, kurios grąžintų daugiau nei 4%, įmonė gautų pelną iš naudojamų lėšų.

- Tai yra efektyvus koreguotos palūkanų normos, kurią moka įmonės, rodiklis, todėl padedama priimti sprendimus dėl skolos / nuosavo kapitalo. Palyginus skolos kainą su numatomu pajamų augimu, atsirandančiu dėl kapitalo investicijų, būtų galima tiksliai įvertinti bendrą finansavimo veiklos grąžą.

Trūkumai

- Įmonė privalo grąžinti pasiskolintą pagrindinę sumą kartu su palūkanomis. Nesumokėjus skolinių įsipareigojimų, imamos baudos už delspinigius.

- Iš įmonės taip pat gali būti reikalaujama skirti grynuosius pinigus (FD) tokiems mokėjimo įsipareigojimams, kurie paveiktų laisvus pinigų srautus, galimus kasdienei veiklai.

- Skolos įsipareigojimų nemokėjimas neigiamai paveiktų bendrą įmonės kreditingumą.

Apribojimai

- Skaičiavimai neįtraukia kitų mokesčių, patirtų už skolų finansavimą, pvz., Kredito pasirašymo mokesčiai, mokesčiai ir kt.

- Pagal formulę prielaida, kad įmonės kapitalo struktūra per nagrinėjamą laikotarpį nepasikeitė.

- Norint suprasti bendrą skolų turėtojų grąžos normą, taip pat reikėtų atsižvelgti į kreditorių palūkanų išlaidas ir trumpalaikius įsipareigojimus.

Įmonės skolos padidėjimas yra rizikingumo, susijusio su jos veikla, padidėjimo rodiklis. Kuo didesnė skolos kaina, tuo rizikingesnė įmonė.

Norint priimti galutinį sprendimą dėl įmonės vertinimo, svertinis kapitalo sąnaudų vidurkis (kurį sudaro skolos ir nuosavo kapitalo sąnaudos) turėtų būti perskaitytas kartu su vertinimo koeficientais, tokiais kaip įmonės vertė ir įmonės nuosavybės vertė.